Semaine sans franche direction sur les marchés. Les indices américains sont en légers remplis tandis que la volatilité est montée d’un cran. Bien évidemment, cette hausse de la volatilité est à mettre sur le compte des publications trimestrielles ainsi que sur les récentes déclarations politiques.

Aller, faisons le point sur l’événement de la semaine, qui a provoqué une véritable sell-off (vente panique) jeudi soir. Puis nous ferons le tour de nos indicateurs favoris.

Biden augmente les impôts ?

Coup de tonnerre aux États-Unis, Joe Biden prévoit de financer son troisième plan de relance eu augmentant les impôts des plus riches.

Ce plan de relance de 1.500 milliards de dollars sera tourné vers les familles américaines. Au programme de ce « plan d’infrastructures humaines » : allocations familiales, crèches, congés payés, gratuité dans certaines universités.

Et pour financier ces mesures, le président américain souhaite mettre à contribution les plus riches. La première hausse d’impôts concernerait la hausse des taxes sur les plus values des capitaux. Le taux passerait de 20% à 39,6%, pour les ménages dont le revenu dépasse 1 million de dollars par an.

De plus, le locataire de la Maison Blanche souhaiterait augmenter le taux marginal d’imposition de 37 à 39,6%. Par ailleurs, le président américain a tenu à rassurer puisqu’il s’est engagé à ce que les américains gagnant moins de 400.000$ par an ne soit pas touché par ces hausses d’impôts.

Aux États-Unis, on est considéré comme riche à partir de 400.000$ par an, alors qu’en France c’est plutôt 4.000€ par mois (ou 48.000€ / an). Pas de commentaire…

Bref, cette annonce a été accueilli timidement par les indices, qui ont rapidement décroché. Notre ami le Nasdaq 100 a perdu 235 points en quelques minutes, soit une baisse de 1,17% !

Certains journaux en quête de buzz et d’audience n’ont pas hésité à parler de Sell-Off sur les indices. Tandis que les réseaux sociaux s’excitaient pensant qu’on allait connaître un effondrement des indices… Bref, comme vous pouvez le voir sur le graphique ci-dessus, le lendemain notre Nasdaq avait retrouvé ses plus hauts…

Je crois que pour gagner en bourse, il faut s’éloigner le plus possible de tous ces médiaux qui usent et abusent de ce marketing de la peur pour générer du clic et des revenus publicitaires. Mais je n’ai vu aucun article de fond sur le sujet de la hausse des impôts…

Est-ce que ces hausses des impôts vont impacter la valorisation des indices ? Quel est la part des ménages concernée ?

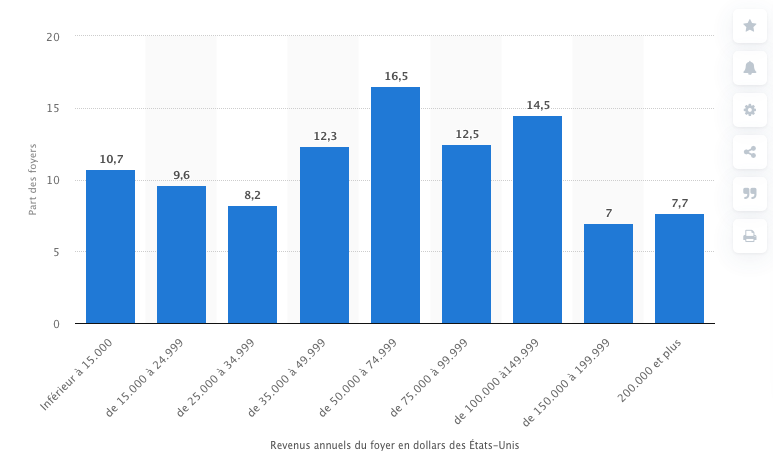

Sur le site de Statistica, on peut voir que 7,7% des ménages américains gagnent plus de 200.000$ par an (en 2017). Par ailleurs, la grande majorité des investisseurs individuels américains utilisent des comptes défiscalisés pour investir en bourse : IRA (Individual Retirement Account), 401k. Donc pour au moins 92,3% de la population, il n’y aura absolument aucune hausse des taxes. Bref, il faut encore attendre de connaître le détail de ce plan mais pour le moment, il n’y a pas lieu de s’exciter !

Et d’ailleurs, pendant que certains commentaient l’annonce sur les réseaux sociaux, d’autres profitaient de la baisse pour acheter (il n’y a qu’à voir le rebond qui a suivi). Alors faisons le point sur nos indicateurs préférés.

Analyse technique

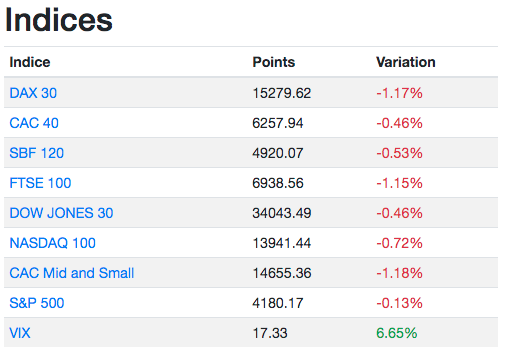

Comme indiqué précédemment, les indices terminent légèrement dans le rouge. Nasdaq en tête avec une baisse de 0,72%, suivi par le Dow Jones (-0.46%) et le S&P 500 termine presque à l’équilibre (-0,13%). Dans le même temps, le Vix augmente de 6,65% à 17,33% qui correspond à son niveau médian long terme.

Premièrement, notre ligne des avancées / déclins affiche une forme olympique. L’A/D Line enregistre un nouveau sommet ce vendredi, en avance sur le Dow Jones. Les gros investisseurs ont confiance en l’avenir et ils achètent toutes les actions de la cote (grande ou petite capitalisation).

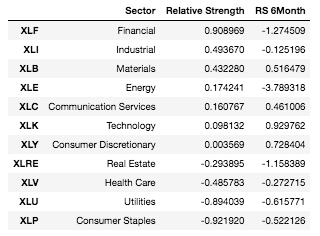

Si on s’intéresse aux secteurs, on peut constater que ces sont les entreprises financières qui affichent la meilleure force relative. Elles sont suivies par le secteur industriel et des matériaux de construction, autrement dit l’économie réelle. Par ailleurs, on peut noter que le secteur de l’énergie est un peu à la traîne après avoir connu une forte hausse, portée par les cours du pétrole.

Au mois de mars et d’avril 2021, les investisseurs avaient été inquiétés par la hausse des taux longs et notamment du 10 ans américains. Mais je viens de vérifier à l’instant grâce à mon amis Python : en avril, il n’y a pas eu de nouveau plus haut. Graphiquement, on peut même constater une légère décrue du 10 ans américain.

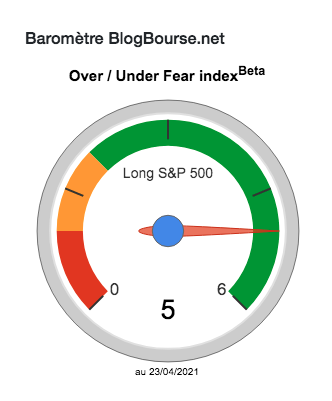

Par ailleurs, nos indicateurs, qui se focalisent sur la volatilité, ne montrent aucun signe d’alerte. Bien sûr, le Vix a augmenté de 6% sur la semaine, mais notre baromètre anti-krach est toujours confortablement installé sur son score de 5/6 !

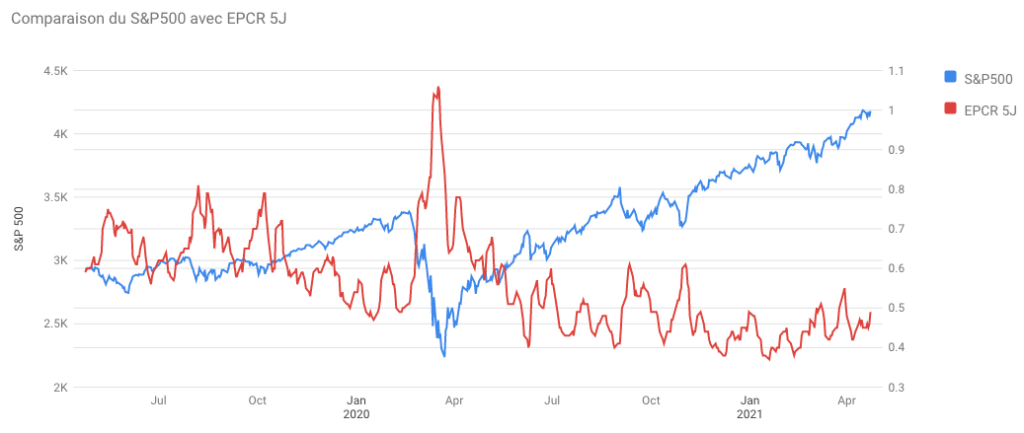

Cependant, nos indicateurs de sentiment sont encore et toujours sur des niveaux d’extrêmes optimismes. L’Equity Put Call ratio, qui mesure le rapport entre le nombre de Put et de Call tradés, oscille entre 0,4 et 0,5 depuis le début de l’année. Bref, on est toujours en mode risk-off.

Bref, vous aurez compris que pour moi, rien n’a changé. À court terme, le risk:reward n’est optimal pour constituer des positions importantes sur les indices. Cependant, je reste confiant dans la hausse des indices à moyen et long terme.

Ma semaine sur les marchés

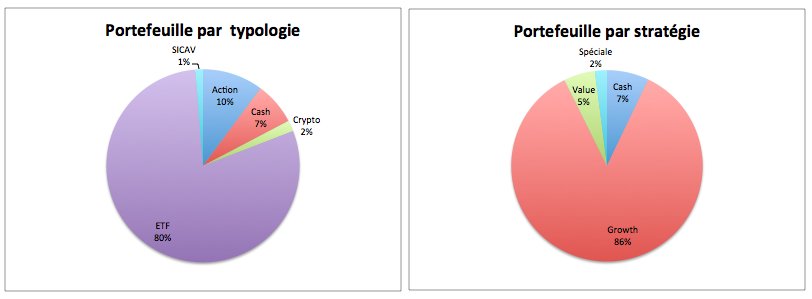

Pas d’achat opportuniste cette semaine, que ça soit sur ETF ou sur actions. Mon niveau de cash est relativement faible (7%) sur le PEA, et j’espère (comme beaucoup de monde) une petite correction pour renforcer mes positions acheteuses. Par ailleurs, je pense entreprendre un petit rééquilibrage du portefeuille entre les stratégies Growth et Value.

Comme vous pouvez le voir, je suis majoritairement investi sur des ETF (Nasdaq 100 et S&P 500) et surtout, sur des entreprises de croissance. Mais les entreprises values semblent retrouver les faveurs du marché, après avoir connues une périodes difficiles (2018-2020).

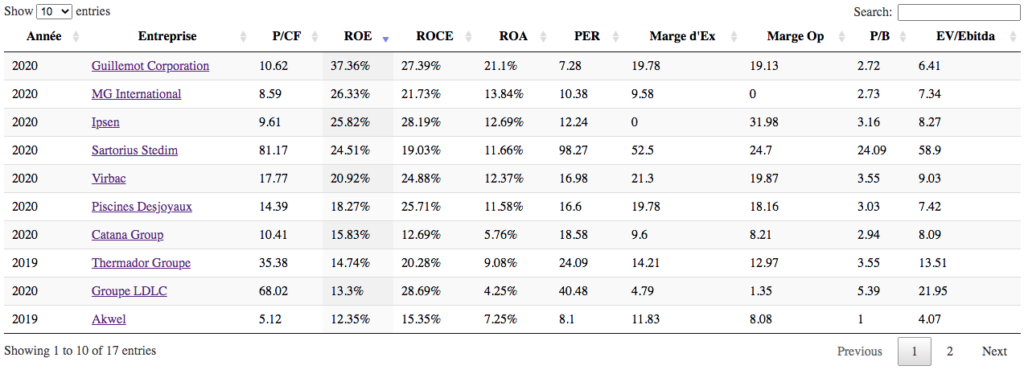

Pour suivre les belles valeurs françaises, je suis en train de me construire un petit screener à base de données fondamentales. L’alimentation des données financières (bilan, compte de résultat et flux de trésorerie) est chronophage mais je reviens à mes premiers amours en bourse. L’idée est de pouvoir profiter des trous de marchés pour renforcer ces belles PME/ETI françaises : rentables, sans dette et surtout décotée.

Par ailleurs, je continue mon approche DCA sur les cryptomonnaies (bitcoin et stablecoin) qui représentent environ 2% de ce portefeuille. La baisse de ces derniers jours ne m’effraie pas, mon investissement est faible (majorité du portefeuille en stablecoins) et le drawdown correspond aux standards du modèles de valorisation Stock-to-Flow.

Sur le compte option, je continue d’engranger les primes. Sur le mois d’avril, je devrais dégager un rendement de 4% (à taux de change constant), soit 1600$ de prime. Malheureusement, la baisse du dollars vient rogner mes plus values en euros. Bref, l’important c’est que le compte continue de grimper.

Par ailleurs, j’ai terminé de roller mes ventes de put sur le mois de mai. Je devrais donc dégager un rendement de 3,3% (à taux de change constant), soit 1300$ de prime. Maintenant, il va falloir commencer à travailler le revenu de juin. Et malheureusement, j’ai raté une belle vente jeudi soir sur l’échéance de juin pour quelques centimes de gourmandises.

Mon activité de vente d’option est simple, très rentable et peu consommatrice de temps. Par contre, elle reste très risquée ! Il faut avoir les reins solides (sans levier) pour encaisser des corrections passagères.

Les publications de la semaine

Le calendrier des publications trimestrielles est chargé la semaine prochaine. Au programme, on peut noter que Tesla, Microsoft, Alphabet (Google), Facebook, Apple et Amazon vont publier leurs résultats du T1 2021.

La semaine risque d’être volatile ! Alors attention à vous, et bonne semaine.

Hello alexandre !

Merci pour l’article.

Entièrement d’accord avec toi pour les médias, quelle plaie !

Je ne les écoute presque plus…

Je n’ai pas racheté non plus de LQQ car j’espère une légère baisse (pas bien mon faux DCA pas bien !).

Sinon concernant les cryptos je suis également passer en stablecoin (USDT) mais sur…

Kucoin !

Les taux de staking sont hallucinants (quoi qu’en baisse suite à la chute du BTC), merci aux affamés du levier qui nous remplissent les poches en toute quiétude héhé

Bon dimanche à tous

Hello Jérémy,

Les taux de staking / farming sont assez dingues et n’augurent rien de bon pour toutes ces cryptos…

Je me suis amusé à farmer un peu de TLM sur Biannce et j’ai vendu dès que j’ai pu. Depuis le cours de cette crypto a été divisé par 2

Bref, je reste sur BTC et je ne vais pas tarder à mettre mes centimes de BTC sur un cold storage, pas trop confiance dans ces plateformes.

Alexandre

Hello

Je ne suis pas sûr qu’on puisse comparer le TLM et une stable coin qui ne bouge pas depuis X année tout de même…

En tout cas j’ai confiance en la sécurité de binance ! Un peu moins de kucoin mais cela fonctionne bien pour le moment.

Hello,

Non non, je ne comparais pas TLM et un stablecoin. Justement, une fois vendu les TLM farmés, j’ai acheté du BUSD.

Par contre, j’ai lu qu’il y avait des soupçons sur la couverture de USDT (Tether) par des $…

Oui Binance a l’air d’être une entreprise solide, mais un accident industriel est vite arrivé… Et il n’y a rien de mieux qu’un cold wallet si tu as beaucoup de BTC (à ce que j’ai compris).

Alexandre

Salut Alexandre,

Merci pour ton analyse!

Je fais pareil maintenant j’ai un regard régulier (2-3 fois par semaine) sur les indicateurs et un regard journalier sur les cours de bourse le soir.

Thierry

Merci Thierry !

Excellente démarche, ce n’est pas évident de se détacher des cours mais ça sera profitable à long terme.

Alexandre

Bonjour à tous,

Tout pareil! Je regarde les choses avec distance maintenant. Je me force à deux fois maximum par jour. Et ça marche. Je me pose beaucoup moins de questions.

J’ai par ailleurs trouvé une petite stratégie pour mieux vivre les corrections. Être dans effet de levier au quotidien. Mais passer sur du CL2/LQQ en cas de correction et être toujours complément investit.

Bonne semaine à tous!

Nico

Hello Nico,

Quelle est ta répartition entre LQQ et CL2 aujourd’hui ?

Alexandre

Salut Alex,

Là j’ai aucun des deux. Juste du PUST, CW8 et PE500. J’attends une éventuellement correction pour passer les CW8 en CL2. Les frais sont assez importants mais ça donne l’impression de faire quelque chose sans sortir du marché. Et les chutes sont moins violentes. C’est uniquement pour calmer les émotions. 😀

Ah j’ai mal compris ta stratégie.

Donc si je résume, là tu es 100% investi sur des ETF sans levier (PUST, CW8 et PE500).

Et en cas de baisse, tu vas vendre une partie de tes ETF sans levier pour acheter du LQQ et du CL2 ?

Alexandre

Salut Alex, c’est ça oui. Les baisses sont plus faciles a gérer et je suis sûr de pas louper le remontées.

Bon WE.

Nico

Bonjour à tous,

Je vous souhaite une excellente semaine, et j’aimerais lancer un petit sondage, si Alexandre est d’accord. Compte-tenu de l’AD line et des publications de résultats en pagaille, pensez-vous à une correction cette semaine du Nasdaq 100, ou plutôt à un nouveau record absolu?

Quels seraient vos objectifs hauts et bas de la semaine?

Personnellement, je le verrais bien osciller entre 13800 et 14300. En parallèle, je verrais bien Monsieur LQQ varier entre 630 et 690. Ceci n’étant, bien entendu, pas à prendre comme un conseil, mais un simple avis!

Bonjour Xav,

Pour ma part, je pense que les résultats seront bons du fait de la forte reprise aux USA. Et dès lors, j’imagine mal une correction cette semaine sur un ou plusieurs indices US. A moins que la FED mercredi ne parle de remonter les taux, ce qui m’étonnerait.

Ceci n’est bien entendu, que mon avis personnel.

Bonne semaine à tous.

Hello Louis,

Assez d’accord avec ton analyse. Apple et Amazon sont proches du breakout haussiers, Alphabet est parti plein nord, il n’y a que Microsoft qui a déçu pour le moment.

Alexandre

Hello Xavier,

Pas de soucis pour lancer un sondage. Mais difficile de répondre à la question tant il est difficile de prédire les cours à court/moyen terme.

Mais un retour sur 13.500 points ne me déplairait pas pour renforcer mes positions et roller quelques puts.

Alexandre

Salut Alexandre,

As-tu d’ores et déjà fixé un cours limite du LQQ associé au retour sur 13500? Je pense par exemple à une fourchette comprise entre 590 et 600€.

Hello Xavier,

Je dois dire que mon premier ordre d’achat est à 620€… mais on en est loin !

Et comme ma position est déjà bien constitué sur le LQQ, je pense que ma recharge mensuelle (de mai) partira soit en PE500 soit sur la SICAV value.

Alexandre

Salut Alexandre,

Target 620€ enfoncée…on est déjà descendu à 614,4€. Tu as donc repris un peu de LQQ comme moi j’imagine, ou tu as tout mis sur le PE500 et la SICAV value?

Bon après-midi à tous.

Xavier

Hello Xavier,

Pour le LQQ, j’ai modifié mon ordre pour un premier achat autour de 600€.

J’ai plus beaucoup de cash donc, je suis plutôt sélectif sur mes entrées.

D’ailleurs, hier j’ai voulu dégager un peu de cash. J’ai eu la brillante idée de vendre mes actions Trigano. Et aujourd’hui, c’est l’un des titres qui a le mieux performé +11,5%. La loose ^^

Alexandre

Hello Alexandre,

Oui, effectivement, ce genre de mauvais timing est toujours rageant, mais tu sais mieux que moi qu’on n’achète jamais au plus bas et qu’on ne vend jamais au plus haut (sinon, ça s’appelle du délit d’initié 😛

Le bon côté, c’est que désormais tu vas pouvoir racheter du LQQ à bon prix…on est tombé à 603,7 aujourd’hui (mais je n’ai pas le niveau exact de ton épuisette). Moi, comme à mon habitude, j’en ai acheté trop tôt (…à 620€), mais cette fois j’ai gardé un bon niveau de cash pour les semaines qui viennent. Prochaine épuisette à 593€ pour moi! Ce qui me permet de conserver un bon niveau de cash, c’est que je m’étais assez délesté à 660€ (pas vraiment au plus haut non plus, tu vois…). Malgré tout, je suis certain qu’entre ton merveilleux travail de recherche et d’analyse, et ta stratégie, tu battras pas mal d’investisseur sur le long terme.

Xav

Bonjour Alexandre,

dommage de rester en fiat sur la crypto en plein bull run, perso je suis 100% en alts avec une bonne partie stackée à + de 10% annuels, je pense qu’on a encore quelques beaux mois devant nous sur la crypto et les marchés financiers avant de repasser en cash. Bonne continuation.

Hello Steph,

Effectivement, j’aurais peut être dû acheter la baisse du BTC plus agressivement mais, je ne suis pas encore très à l’aise avec cette classe d’actif.

J’apprends tout doucement avec un faible capital et surtout, une approche DCA.

Alexandre

Pas de mise à jour de l’analyse hebdo. Pas grand chose de nouveau, si ce n’est les GAFAM qui ont annoncé des résultats trimestriels stratosphériques : même Thomas PESQUET dans l’ISS a du les voir passer…

Toujours prudent à cour terme. Avec un peu de chance, je pourrai roller mes puts en diminuant mon PRU.

Bonne semaine,

Alexandre