Cette semaine, Donald Trump s’est félicité sur Twitter de la hausse des marchés. La plus importante depuis 1974 ! Alors on est sorti d’affaire ou simple rebond technique ?

Le débrief de la semaine

Money, money, money

Cette semaine, la FED vient d’annoncer un nouveau plan de sauvetage de 2.300 milliards de dollars. Ce plan nommé Main Street Lending Program (MSLP) vise à soutenir les entreprises et les collectivités qui souffrent de l’impact du Covid-19.

Par ailleurs, la FED a annoncé qu’elle allait acheter des obligations à haut rendement (junk bonds). Mais la banque centrale américaine ne va pas acheter directement ces obligations, elle va passer par des ETF.

L’objectif de la FED est de réduire le spread de crédit sur les obligations les plus risquées. Pour rappel, le spread de crédit est une prime de risque. Cette prime mesure l’écart du taux d’un emprunt avec celui d’une dette considérée comme sûre (dette souveraine). Après cette annonce, le rendement de l’obligation Ford (1,8 milliard $ à échéance en 2031) est passé de près de 13% à 9,3%.

Mais pour le moment, cet afflux d’argent ne fait que rassurer les marchés. Du côté de l’économie réelle, les statistiques continuent de se dégrader. Le département américain de l’emploi a dénombré 6 millions de chômeurs supplémentaires cette semaine. Quasiment 17 millions de travailleurs américains se sont inscrits au chômage depuis 3 semaines.

Un accord sur le pétrole ?

Le deuxième feuilleton de l’année concerne les cours du pétrole. Arabie Saoudite et Russie jouent à celui qui a la plus grosse (production) tandis que Donald Trump tente de faire le médiateur…

Ce jeudi, les pays membre de l’OPEP+ ont annoncé une baisse de leur production de 10 millions de barils par jours. Cette accord, jugé historique, a cependant déçu les marchés. En séance, le WTI a perdu 13% par rapport à ses plus hauts du jour, ce qui pourrait donner un nouveau point d’entrée sur l’action Total.

En effet, cette baisse de la production n’est pas suffisante pour compenser la chute de la consommation de pétrole mondiale. Selon l’Agence internationale de l’énergie (AIE), le surplus de production est d’environ 25 millions de barils par jour (avant l’accord).

Par ailleurs, il ne faut pas oublier que le pétrole est un actif physique, il faut donc pouvoir stocker les excédants. Les supertankers sont réquisitionnés à prix d’or, remplis de pétrole et attendent au large que la demande se redresse. Le coût quotidien pour louer un très gros transporteur de brut a doublé ces dernières semaines (229.000 dollars par semaine).

Des experts estiment que 80% des capacités de stockages sont aujourd’hui saturées. Si l’offre et la demande ne se rééquilibrent pas dans les prochains mois, le vase risque de déborder.

Et le Covid-19 ?

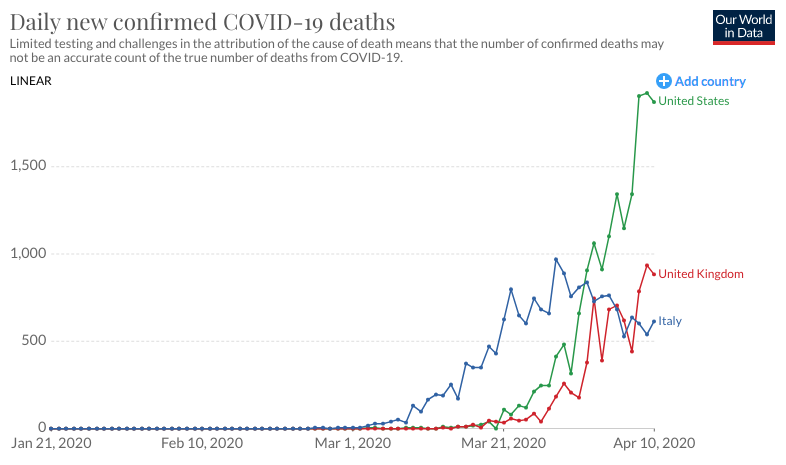

La pandémie de Covid-19 continue de tuer à travers le monde. L’Italie semble avoir passé le pic mais le pays est encore loin du déconfinement, le premier ministre a prolongé le confinement jusqu’au 3 mai.

Le Royaume-Unis est également durement frappé par l’épidémie. D’ailleurs cette semaine, son premier ministre, Boris Johnson a été admis en soin intensif.

Les États-Unis sont devenus le principal foyer de la pandémie. Le pays dénombre quasiment 2000 morts chaque jour. Le nombre de nouveau décès semble stagner ces derniers jours. Cependant les mesures de confinement ont été prise tardivement et ne concernent pas tous les États…

Malgré un début d’inversion en Europe, nous ne sommes pas sortie de l’auberge. Emmanuel Macron évoque l’hypothèse d’une fermeture des frontières (l’espace Schengen) jusqu’à septembre. En effet, tous les pays n’ont pas atteint le pic de l’épidémie en même temps, il est donc nécessaire de se protéger contre une seconde vague.

L’analyse technique

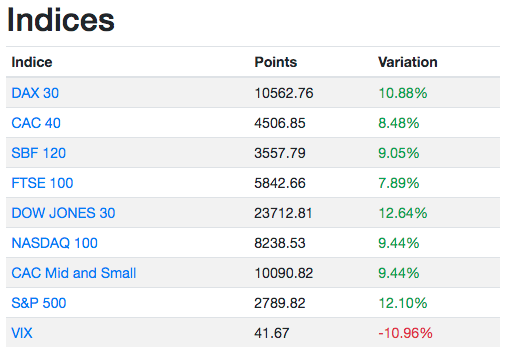

Face à l’afflux de cash et à un possible ralentissement de la pandémie, les indices mondiaux ont fortement rebondi. Le Dow Jones 30 et le S&P 500 gagnent plus de 12% tandis que le Nasdaq 100 est en hausse de 9,4%.

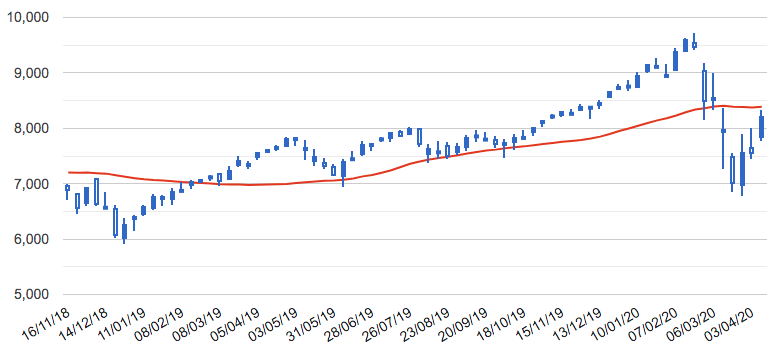

Malgré ce violent rebond, les indices évoluent toujours au dessous de leur moyenne mobile à 30 semaines. Seul le Nasdaq 100, qui a bien résisté pendant la baisse, revient au contact de sa MM30.

Pour les amateurs de Fibonacci, on peut noter que les indices ont retracé 50% de leur baisse.

Du côté des indicateurs de participation, on peut constater un rebond de la ligne des avancées/déclins.

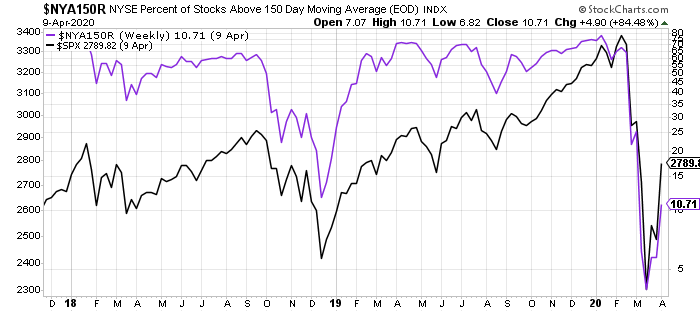

Par ailleurs, la part d’actions clôturant au dessus de leur moyenne mobile à 150 jours a également rebondi. Cet indicateur est intéressant à suivre en cette période.

La chute de la bourse a été tellement violente que les moyennes mobiles à long terme ont mis du temps à réagir. Les meilleurs titres viennent de rejoindre leur MM à 150 jours, voyons comment cette statistique va évoluer.

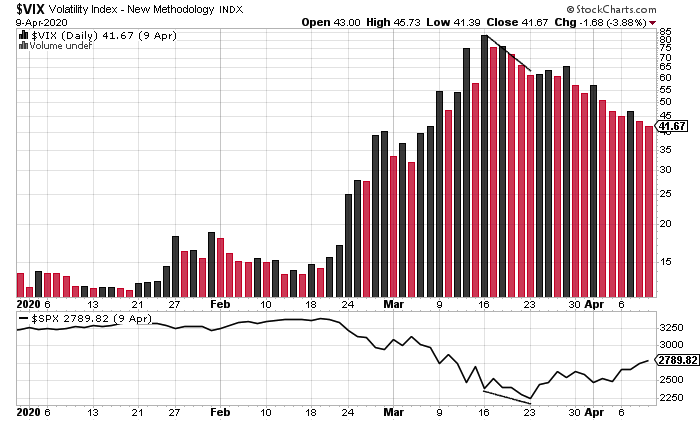

De plus, le Vix continue sa lente baisse mais reste sur un niveau élevé de volatilité. Signe qu’il y a encore de la tension chez les gérants qui conservent leur assurance contre une nouvelle baisse. Personnellement, je crois de moins en mois à un nouveau plus bas des indices. Le Vix nous a envoyé un signal fort fin mars.

La semaine précédente, j’espérais un retour du Nasdaq 100 sur les 7000 mais l’indice a pris le sens inverse. Il a d’ailleurs explosé sa résistance à 8000 ponts, résistance qui est devenue par la suite un support.

La semaine prochaine, la macro-économie va laisser place à la micro. Les entreprises américaines vont commencer à publier leurs résultats du premier trimestre. Nous allons pouvoir jauger de l’impact du Covid-19 sur la santé des grands groupes américains.

Ma semaine sur les marchés

Cette semaine, j’ai plutôt été spectateur des marchés. Tout d’abord, j’ai réalisé un nouvel arbitrage sur mon PEE, transférant une partie de mes avoirs du fonds monétaire vers un fonds actions Europe. La performance des fonds proposés sur le PEE est tout simplement scandaleuse… Il faut que je fasse un article là dessus.

Sur le PEA, j’ai acheté un peu de trackers S&P 500 et placé des ordres pour revenir à l’achat sur le LQQ. J’ai probablement vendu mes ETF à levier au pire moment… dans la panique générale. C’est très certainement la pire décision que j’ai prise ces 5 dernières années ! Il faudra faire le bilan pécuniaire quand les choses se seront calmées.

Bref dans ce genre de situation, il faut savoir tirer des conclusions. Pourquoi ai-je fait ce choix ? Parce que les Chinois ont trafiqué leurs chiffres ? Parce que Macron n’a pas acheté de masques à temps ? Parce que Trump est un idiot ? Parce que j’ai pas eu de chance ?

Je ne perds jamais, soit je gagne, soit j’apprends

Nelson Mandela

Cette crise est l’occasion rêvée pour apprendre et pour parfaire sa stratégie. Une stratégie buy and hold est difficilement tenable lorsqu’on prend du levier, même minime. Quand l’horizon s’assombrit et que les 4 cavaliers de l’apocalypse pointent leur nez, il faut prendre des décisions.

Vendre mes positions acheteuses et/ou couvrir mon portefeuille ? Les gros investisseurs optent pour la deuxième options. Et il ne vous aura pas échappé que ces dernières semaines, j’ai principalement écrit sur l’indice de la peur, que ça soit sur les contrats à terme, optionnel ou même via des ETF.

Mes courtiers actuels ne me permettent pas d’acheter des options sur le Vix, je pars donc en quête d’un courtier qui me donnerait cette possibilité (hors IB), si vous avez des idées ? L’objectif serait d’acheter des options Vix échéance entre 30-60 jours, en dehors de la monnaie. Cette assurance peu couteuse serait même très lucrative en cas de choc de volatilité.

À lire / regarder pendant le confinement

Les journées peuvent sembler longue à la maison pendant ce confinement. Mais c’est une période bénie pour continuer à tester et à apprendre de nouvelles choses. Alors j’inaugure une nouvelle section, sorte de revue de presse, sur des articles/vidéos intéressants.

La chaine Youtube Heu?reka a sorti une vidéo concernant l’impact des QE sur l’inflation. Vidéo de 15 minutes très qualitative et documentée, à regarder absolument.

Interview de Ray Dalio, fondateur de Bridgewater, qui explique sa vision du Covid-19 sur l’économie mondiale. L’interview est en anglais, mais il est possible de mettre les sous-titres en anglais pour mieux comprende.

Pour rappel, le fondateur de Bridgewater (le plus grand hegde fund du monde) s’était couvert fin 2019 contre une chute des marchés.

Autre gérant star, Bill Ackman qui a gagné 2,6 milliards de dollars pendant la crise du coronavirus. Aujourd’hui, le Financial Times nous explique que le milliardaire a parier sur l’économie américaine et notamment, ces leaders.

Si vous avez d’autres ressources intéressantes, n’hésitez pas à les publier en commentaire où à me les envoyer par mail. Bon week end de Pâques et bonne semaine de trading à vous.