Entre la guerre commerciale et la course au vaccin, je trouve que cette période à un petit parfum de guerre froide. Pas vous ? Bref, encore une semaine agitée sur le front de la géopolitique mais également sur les marchés. Les traders ont pu profité du retour de la volatilité !

Le débrief de la semaine

Nouvelle guerre commerciale ?

En cette période, Donald Trump pense à sa réélection (novembre prochain). Et sur quoi un président sortant doit-il s’appuyer ? Son bilan économique ! Mais pris hors contexte, ce bilan est désastreux:

- déficit record,

- chômage record,

- récession.

Le président a donc justifié son bilan sur Twitter. Il a notamment dit que le virus venu de Chine avait annihilé tout ce qu’il avait mis en place pendant son mandat. Cents accords avec la Chine n’auraient rien changé à ce que vivent les USA (bon, il n’a pas tord).

Cependant, le président ne peut pas que se justifier, il doit aussi agir. Et quoi de mieux que de relancer la guerre commerciale pour montrer son leadership ?

Vendredi, l’administration Trump a restreint les livraisons de semi-conducteurs à Huawei. En représailles, Pékin pourrait placer plusieurs groupes américains dans la liste des entités non fiables. Apple, Boeing, Cisco, etc. pourraient donc perdre d’importants marchés en Chine.

La Fed a déçu les marchés

Le marché est complètement drogué à l’argent gratuit. Mais le problème avec les droguées, c’est qu’ils ont besoin de doses de plus en plus fortes. La Fed a sauvé les marchés au mois de mars en injectant massivement du cash et en finançant des plans de relance massifs de l’économie.

Mais cette semaine, monsieur le marché attendait une dose encore plus forte. Et notamment des taux d’intérêts négatifs. Malheureusement, le docteur Jay Powell (ennemie juré de Donald Trump) a douché les espoirs des investisseurs. Le patron de la Fed a exclut le recours à des taux d’intérêt négatifs.

Par ailleurs, Jay Powell a exhorté le gouvernement fédéral de dépenser plus pour sauver l’économie américaine. Craignant que la récession soit plus forte qu’estimée, le patron de la Fed pense qu’une politique budgétaire couteuse vaut mieux qu’une longue récession.

Les élus Démocrates préparent un nouveau plan d’aide de 3000 milliards de dollars, nommé « loi pour les héros ». Ce plan prévoit notamment de distribuer jusqu’à 6000$ (cash) aux ménages américains.

Et le Covid-19 dans tout ça ?

Première nouvelle de taille concernant le lutte contre la pandémie, l’Académie française s’est réunie pour déterminer si Covid était un nom masculin ou féminin. Dorénavant, il faut dire LA Covid !

Du côté de la recherche pour un vaccin, le géant français Sanofi a fait scandale dans les médias. En effet, le groupe français a annoncé que s’il trouvait un vaccin, les premiers servis seraient les USA parce qu’ils financent la recherche.

La question qui me vient à l’esprit est pourquoi les entreprises françaises et européennes se font-elles financées par des nations étrangères ? Bon j’imagine qu’il ne s’agit que d’un contre temps, l’ordre de virement n’est pas partie parce qu’il manquait une signature sur le Cerfa…

Dans les faits, il y a beaucoup de vaccins en préparation. Trump et Xi Jinping martèlent qu’on aura un vaccin avant la fin de l’année. Cette bataille d’égo entre les deux leaders fait un peu penser à la conquête de l’espace (USA vs. URSS). La Chine est d’ailleurs en train d’expérimenter 5 vaccins sur des « volontaires ». Premier sur la lune a gagné, malheur au vaincu.

Mais dans le même temps, ce vaccin sera t-il utile ? Le professeur (et star des réseaux sociaux) Didier Raoult annonce qu’il n’y aura pas de seconde vague.

L’analyse technique

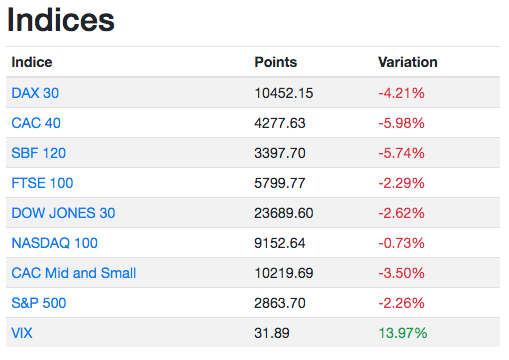

Cette semaine, tous les indices finissent dans le rouge. Suite aux annonces de la Fed et au retour de la guerre commerciale, de nombreux opérateurs ont pris leurs bénéfices après cet incroyable rallye haussier.

Une fois de plus, le Nasdaq 100 fait preuve d’une incroyable résilience. L’indice de la tech américain ne perd que 0,7% sur la semaine, alors que le Dow Jones 30 et le S&P 500 perdent respectivement 2,6% et 2,2% !

Les amateurs de chandeliers japonais reconnaitront le fameux Doji, signe d’une grande hésitation sur les marchés. En cette période de forte volatilité, on pourrait voir les indices chuter de quelques % mais je le répète, je ne m’attends pas à une seconde jambe baissière aussi violente qu’en mars.

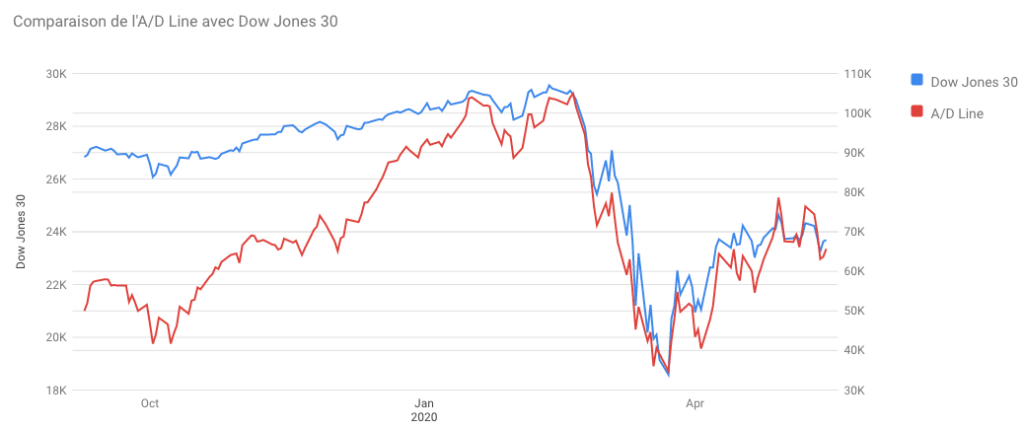

D’ailleurs, les indicateurs de participation font du sur-place cette semaine. L’A/D Line colle au Dow Jones 30, mais je ne vois pas d’achats massifs sur les smallcaps. Je me répète (ça doit être à cause de l’âge), mais les investisseurs sont plutôt attentifs sur ces niveaux de valorisation.

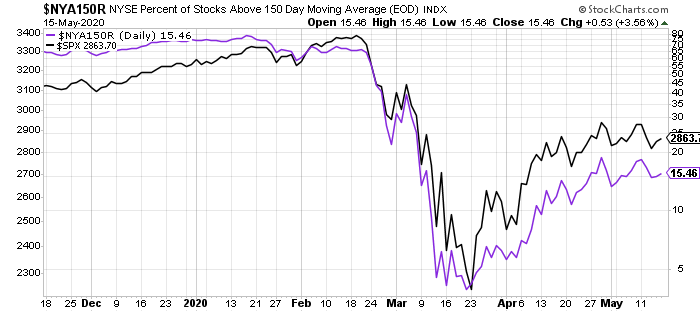

La part des actions cotant en dessous de leur moyenne mobile à 150 jours reste toujours dramatiquement basse, 15%. La baisse a été tellement violente en mars, que les cours sont encore loin de cette moyenne mobile.

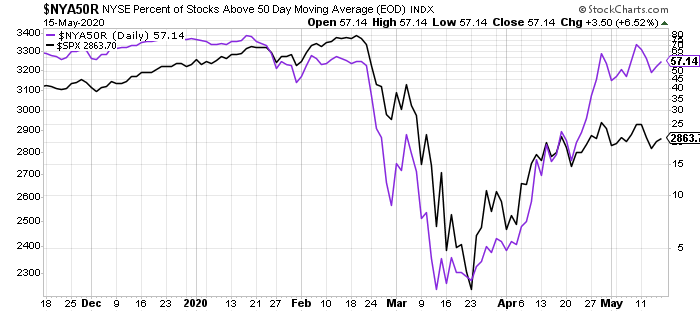

Cependant, la part des actions cotant au dessus de leur MM à 50 jours continue de progresser. La situation se normalise doucement, mais cela va prendre du temps.

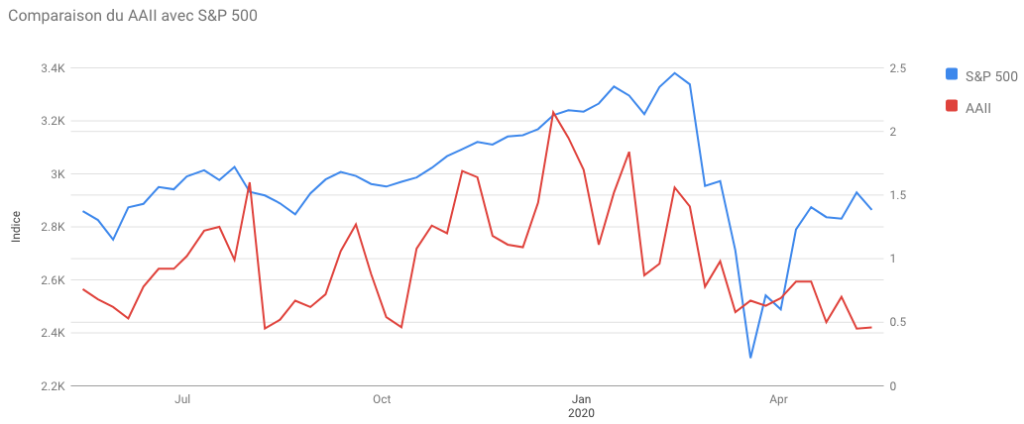

Maintenant passons à l’analyse de nos indicateurs de sentiment. Ces derniers restent toujours divergents. D’un côté, les petits porteurs américains (membres de l’AAII) sont sur des niveaux d’excès de pessimismes. Seulement 23% des sondés sont haussiers alors que plus de 50% sont baissiers.

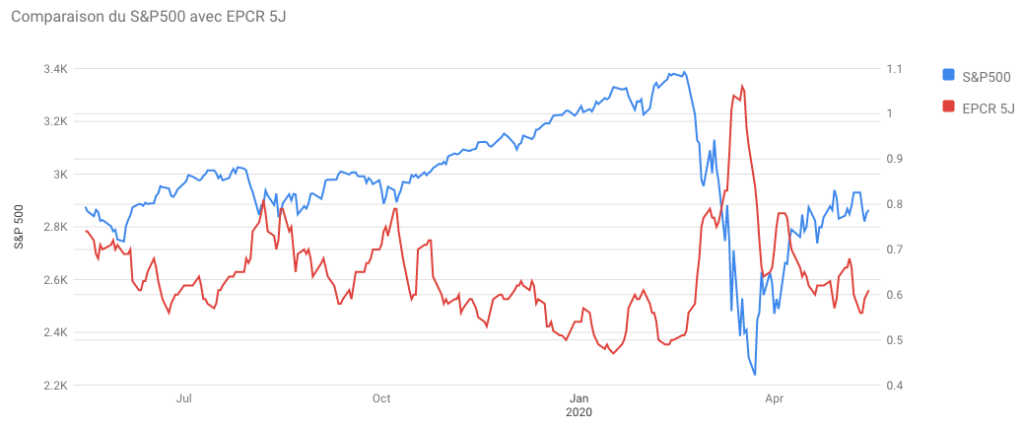

Maintenant si je regarde l’EPCR (Equity Put Call Ratio) à 5 jours, je constate que les traders achètent plus de calls (anticipation haussière) que de puts (anticipation baissière). Le ratio s’approche d’un excès d’optimisme.

Je n’ai jamais backtesté les divergences entre AAII et EPCR à 5 jours, je vais le rajouter sur ma todoo list.

L’indicateur que je développe (faudrait que je lui trouve un nom ça serait plus simple) est toujours dans la zone rouge. Vous le verrez dans mes backtests, cet indicateur est utile pour timer les grosses corrections. Cependant il souffre d’un terrible retard à l’allumage en période de recovery.

Bref, après un fort rebond au mois d’avril, les marchés se sont mis à ranger. Compte tenu de la situation et des incertitudes, il est probable que ce range dure quelques semaines/mois. Cependant chaque repli doit être considéré comme une opportunité d’achat à long terme.

D’ailleurs, je surveille la zone des 2650 sur le S&P 500. Et sur le Nasdaq 100, une belle zone d’achat à 8500 points. Soit une baisse de 7-8% sur les marchés. Si on venait chercher ces zones, j’utiliserai mes deux trackers favoris, le SP500 et le LQQ.

À lire / regarder pendant le confinement

Pas mal de lectures intéressantes cette semaine. Je commence avec une vidéo sur la monnaie hélicoptère sortie sur l’excellente chaine youtube d’Heu?reka. Qu’est ce la monnaie hélicoptère, ses effets et les difficultés de mise en place en Europe.

En vrac, Warren Buffett vend la majeure partie de ses actions dans Goldman Sachs. Cependant, l’oracle d’Omaha reste très largement investi dans le secteur financier (American Express, Bank of America, Bank of New York Mellon, JPMorgan Chase, PNC Financial, US Bancorp et Wells Fargo).

Vous vous souvenez du Flash Krach en 2010 ? 6 mai 2010, date qui a marqué de nombreux traders. Le Dow Jones avait perdu jusqu’à 10% en quelques minutes. Certaines actions (comme le géant Accenture) avait coté brièvement 0,01$.

Bloomberg revient en détail sur l’homme qui aurait provoqué ce flash krach. Un day trader opérant dans la maison de ses parents dans la banlieue londonienne.

Bonne semaine à vous !