Semaine de quatre jours pour cause de jour férié, lundi aux États-Unis. Et il faut bien se l’avouer, il ne s’est pas passé grand chose sur nos indices favoris. Heureusement les Wall Street Bets (petits porteurs avides de spéculation) sont venus animer nos conversations.

Alors revenons sur cette affaire des « Meme Stocks », puis plongeons nous dans notre traditionnelle analyse hebdo.

Le retour des « meme stocks » ?

En janvier dernier, l’action GameStop avait explosé à la hausse sous la pression (acheteuse) de petits porteurs américains (notamment membres du Reddit WallStreetBets). Dans les faits, les achats de ces spéculateurs avaient provoqué un Short squeeze (liquidation forcée des ventes à découvert). Ainsi qu’un Gamma squeeze parce que ces spéculateurs avaient massivement acheté des options calls.

Cette histoire avait fait la une des journaux, décrite comme la revanche des petits contre les gros (investisseurs). Certains hedge funds comme Melvin Capital avaient enregistré des pertes conséquentes, les obligeants à se recapitaliser dans l’urgence.

À l’époque, cette histoire paraissait totalement irréelle, mais elle est en train de se rejouer. Et cette fois, l’action qui connait une hausse stratosphérique n’est autre qu’AMC Entertainment. La chaine de cinémas (950 salles autour du monde) était déjà à la peine avant la crise du Covid, mais comme vous pouvez vous en douter, la situation sanitaire a amplifié les difficultés de la sociétés.

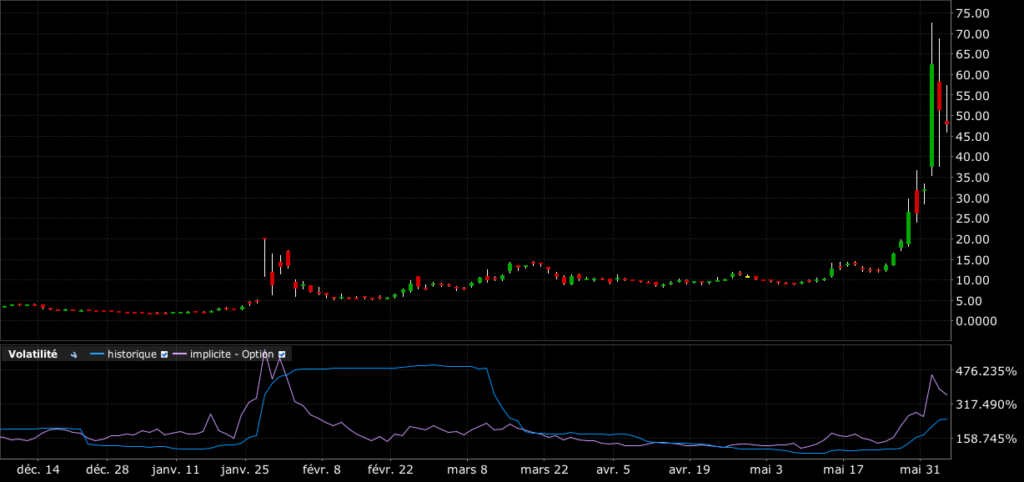

De nombreux hedge funds ont logiquement parié sur la faillite de la société, il s’agit d’ailleurs d’une des sociétés les plus vendues à découvert aux États-Unis. Mais depuis quelques jours, les WallStreetBets se sont coordonnées pour acheter la société. Et comme vous pouvez le ci-dessous, le cours d’AMC est passé de 10$ à 70$ en quelques jours.

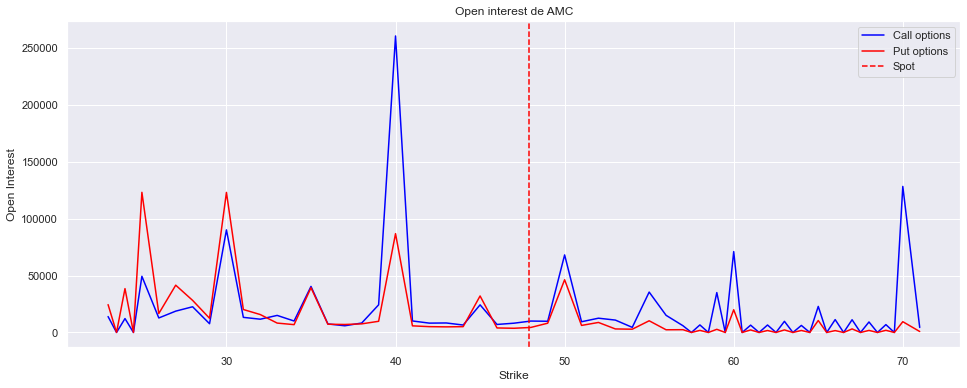

Et encore une fois, les spéculateurs ont massivement acheté des options. D’ailleurs, l’analyse de l’open interest (nombre de contrats ouverts) nous montre que les spéculateurs ont acheté des calls à 40 et 70$.

Cette hausse du cours profite bien évidement aux actionnaires, mais aussi à la société. En effet, AMC a profité de ce cours inespéré pour réaliser une augmentation de capital at-the-market. Grâce à cette opération, AMC a levé 590 millions de dollars via l’émission de 11,5 millions de titres (soit à un cours de 50,85$).

Cette entrée d’argent frais est une véritable bouffée d’oxygène pour la société, mais ça ne règle en rien ses difficultés opérationnelles. D’ailleurs le management a averti que la hausse du cours était « sans rapport avec l’activité réelle » et que les investisseurs doivent « être préparés au risque de perdre tout ou une partie substantielle de leur investissement ».

Comment profiter de la situation ?

En bourse, les hausses paraboliques se terminent rarement bien. Elles sont plutôt le signal d’un excès spéculatif, d’une bulle qui finira tout au tard par éclater. Par conséquent, ce genre de mouvement me donne envie de profiter de l’éclatement de cette bulle spéculative et donc, de prendre une position short.

Cependant pour vendre à découvert ce genre de titre, il ne faut pas se rater sur le timing. Et même si le cours est excessivement haut, il peut encore grimper. La folie en bourse n’a quasiment pas de limite, il faut donc éviter de ce mettre en risque sur cette position ultra spéculative.

Les marchés peuvent rester irrationnels plus longtemps que vous ne pouvez rester solvable

John Maynard Keynes

Pour limiter mon risque (et éviter un short squeeze), je vais privilégier l’utilisation des options. Et deux choix s’offrent à moi :

- acheter un put (ou une stratégie similaire)

- vendre un call (ou une stratégie similaire)

Pour prendre ce genre de décision, il faut s’intéresser à la volatilité implicite. Si elle est élevée, il faudra privilégier une stratégie à base de vente d’options. Si elle est faible, il faudra privilégier une stratégie à base d’achat d’options.

Et comme on peut le voir ci-dessus, la volatilité implicite est sur des niveaux records à 360% (ligne mauve). Pour définir le timing de mon short, je vais surveiller deux critères. Le croisement de la volatilité implicite et historique ainsi que le Skew de volatilité.

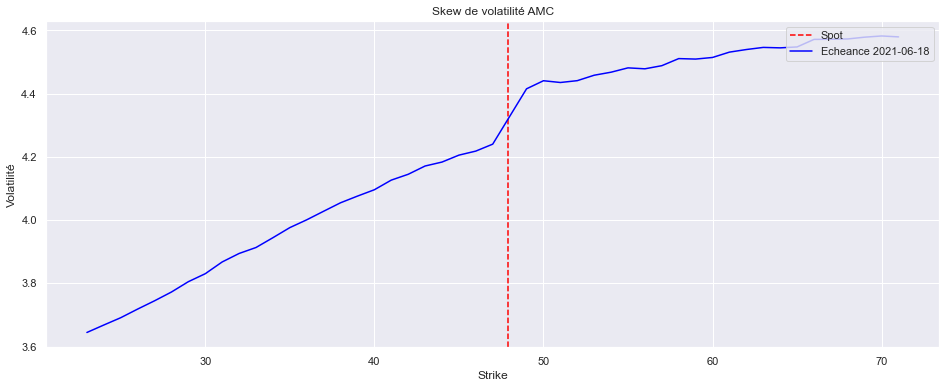

Le Skew mesure la différence de volatilité implicite pour des calls et des puts (en dehors de la monnaie) d’une même échéance.

En temps normal, le prix des put est supérieur aux prix des calls. Tout simplement parce que les investisseurs se protègent plus contre une baisse qu’une hausse des titres. Mais sur AMC, cette logique est totalement inversée comme on peut le voir ci-dessous.

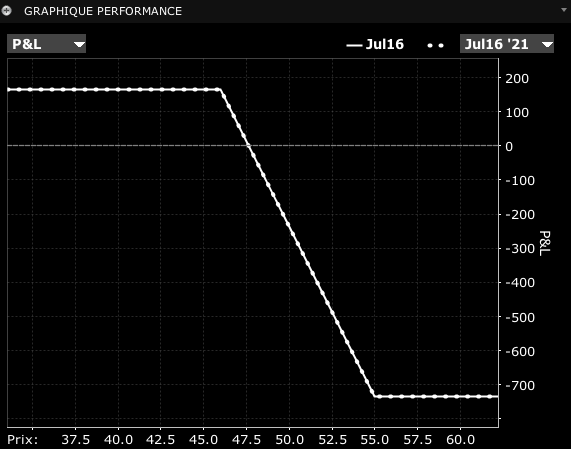

Pour la stratégie définitive, je ne suis pas encore arrêtée. En tout cas, je ne vais pas vendre un naked call (stratégie trop risquée pour moi). Je pense probablement mettre en place un Call Credit Spread, c’est-à-dire vendre un call At the Money et acheter un call Out of the Money (le stop loss).

À l’initiation, le profit et la perte max sont connus à l’avance. Si le scénario espéré se réalise, le profit serait supérieur à 25% ! Bref, comme on peut le voir avec les options, il faut s’adapter en permanence pour profiter des « anomalies » de marché. Affaire à suivre.

L’analyse hebdo

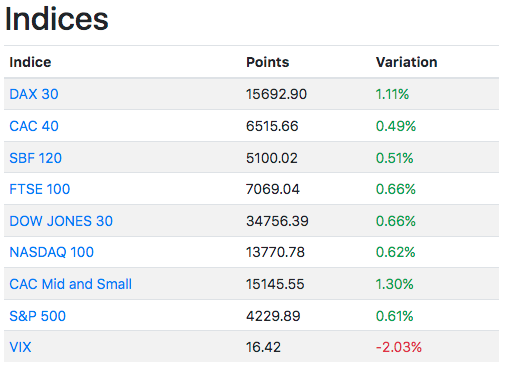

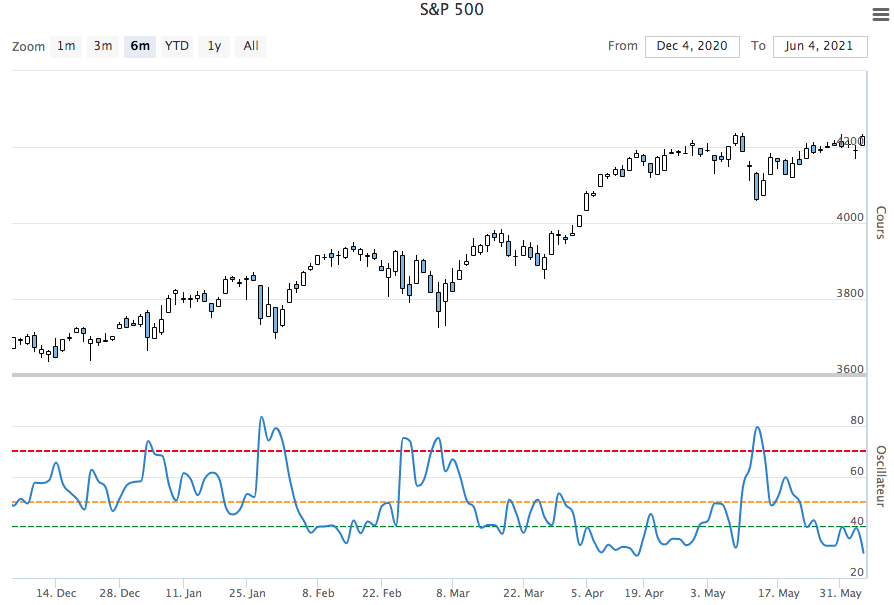

Maintenant, revenons à nos indices favoris, qui terminent tous dans le vert. Les indices US gagnent en moyenne 0,6% sur la semaine.

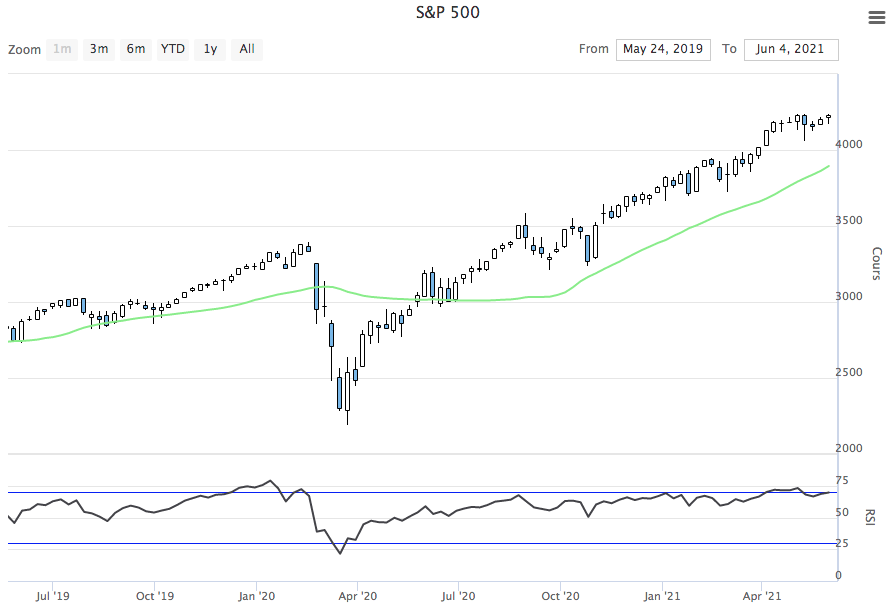

Le Dow Jones 30 et le S&P 500 sont d’ailleurs très proches de leur sommet historique. Mais auront-ils assez de jus pour continuer à grimper ?

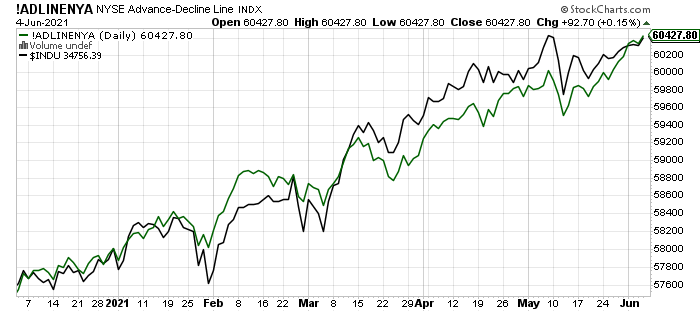

Première bonne nouvelle, la ligne des avancées/déclins est en forme puisqu’elle enregistre un nouveau plus haut. Elle est d’ailleurs en avance sur le Dow Jones 30, ce qui est un bon signal de vitalité des indices à moyen terme. La hausse des incides n’est pas liée à un nombre limité de titres mais à l’ensemble des titres, grandes et petites capitalisations.

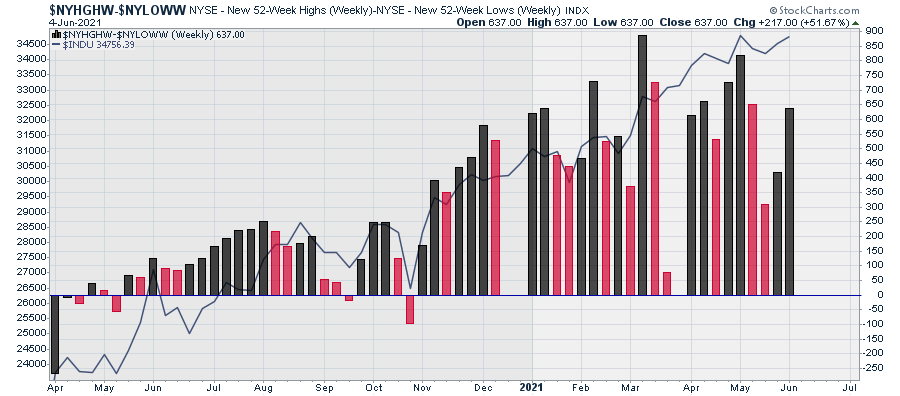

Cependant, on peut constater que les nouveaux plus haut/bas à 52 semaines diminuent et qu’ils n’accompagnent plus la hausse des indices. Ce retard n’est pas un signal de vente, ni une source d’inquiétude, mais il faudra continuer à suivre ce début de divergence.

En ce qui concerne la volatilité, on peut voir que notre Trader Fear Index est au plus bas. Il n’y a pas d’alerte mais on sait pertinemment que ce sentiment peut changer très vite. Je pense notamment aux retours de tensions entre la Chine et les États-Unis. Cette semaine, Joe Biden a allongé la liste noire des entreprises chinoises interdites d’investissements américains.

Bref à ce stade, il n’y a pas grand chose de nouveau sur les marchés. La participation est bonne (même si nous devons garder un oeil sur ces nouveaux plus/bas à 52 semaines), les indicateurs de sentiment sont toujours en excès d’optimisme et la peur se dissipe jour après jour. Toujours acheteur sur le Nasdaq 100 et les autres indices US à moyen et long terme.

À court terme, les indices se rapprochent de résistances importantes (sommet historique). De plus, l’actualité pourrait provoquer quelques turbulences qui nous offriraient de belles fenêtres d’achat.

Ma semaine sur les marchés

Pas de mouvement sur le PEA cette semaine, le niveau de cash est toujours très faible. Le PEA est vraiment géré dans une optique passive et long terme. Moins je me pose de questions et mieux je me porte (ainsi que ma performance).

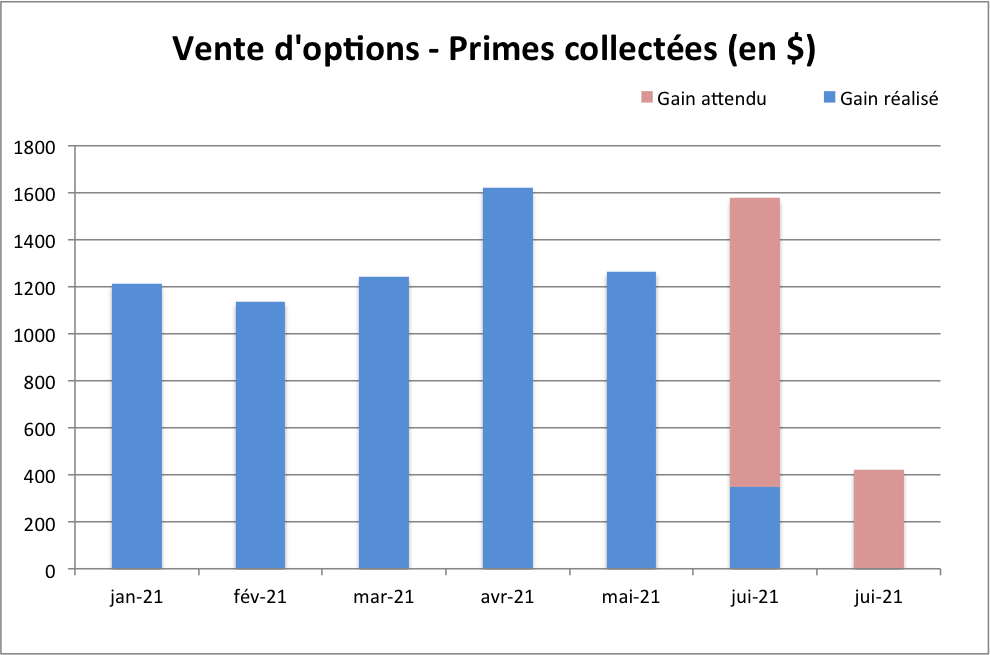

Sur le compte options, je continue de roller mes ventes de puts sur le TQQQ. L’échéance du vendredi 4 juin était importante puisque le risque d’assignation était élevé (à 95$), mais l’option a terminé en dehors de la monnaie. J’ai une autre vente sur ce même strike, échéance 18 juin. Les autres ventes de put sur le mois de juin sont très confortables.

Bonne semaine à vous !

Bonjour Alexandre,

Merci pour ton analyse dont le prends toujours un plaisir à la lire.

Je suis comme toi je surveille juste un retournement de marché sinon je reste passif tout le temps.

Les petites corrections je m'en moque si nos indicateurs sont bons.

J'attends juste un krach pour tout vendre et acheter un BX4.

Thierry

Bonjour Thierry,

Attention avec les certitudes du genre "attendre un krach, tout vendre et acheter un BX4". Quelle est la définition d'un krach? Comment ne pas confondre une krach avec une "belle" correction?

Dans la littérature financière, un krach serait confirmé si la baisse atteint -20%. Or, s'il faut attendre d'avoir fait -20% pour tout vendre et acheter du BX4, il se peut qu'on vende au plus bas et qu'on se vautre alors complètement en se positionnant sur du BX4 au moment oùl es marchés repartent à la hausse. Comme toujours, le market timing est un excercice assez périlleux…

Ceci dit, notre ami Alexandre a mis en évidence tout un tas d'indicateurs qui indiquent qu'un krach serait imminent. Affaire à suivre…

Sur ma dernière phrase, j'ai voulu dire que les indicateurs mis en évidence par Alexandre indiqueraient QUAND un krach serait imminent, ce qui n'est bien entendu pas le cas pour le moment.

Hello Louis,

Je pense que Thierry partage notre vision d’un krach 😉

En attendant, on surfe la vague haussière des marchés.

Alexandre

Et oui je partage la vision d'un krach d'Alexandre. Le BX4 ce n'est pas souvent que je vais l'acheter mais quand ce sera le moment ce sera très lucratif.

Thierry

Hello Thierry,

Merci pour ta fidélité au blog 🙂

Alexandre

Bonjour et merci pour ce blog

Je suis un lecteur régulier depuis de nombreuses semaines et j’apprécie réellement la qualité de vos articles

Joris

Bonjour à tous,

J'attends toujours le lundi pour avoir un petit avis du marché. De mon coté, je ne ferai plus d'achat de BX4, (mauvaise expérience).

Je vadrouille sur le web et j'ai trouvé une stratégie optimisé de dual momentum, je connais l'original mais l'article me parait intéressant:

https://engineeredportfolio.com/2018/05/02/accelerating-dual-momentum-investing/

Bonne journée à tous !

Hello Florentin,

Comme tout ETF a effet de levier, il faut être rapidement dans le bon sens pour ne pas subir l’érosion (beta splippage).

Quand avais tu acheter le BX4 ?

Merci pour le partage de cet article/stratégie !

Alexandre

Salut,

J'avais acheté du BX4 fin 2018 quand tout le monde criait au krack et finalement le marché était bien repartie en 2019. J'ai quand même bien fait d'en acheté très peu et j'ai fait qu'une perte de 200 euros…mais j'aurais gagné 100 euros en restant dans le marché.

Beaucoup de personnes parle de leur perte, mais il faut aussi prendre en compte la perte du manque à gagner (à faire entendre à ceux qui on leur Livret A plein à craquer :)).

En gros j'ai fais -20% de perte et un manque à gagner de 10%.

Ma femme fait du DCA sur son PEA, sur 80% MSCI World et 20% SP500 (c'est mon expérience benchmark…mais chut, elle ne le sait pas) et sur 2018-2019 en jouant au market timing j'ai une performance pas terrible, que j'ai pu rattraper par mon levier avec du LQQ et du SP500 x2, en gros j'ai fait la même performance mais avec plus de volatilité et surtout plus de prise de tête.

Hello !

Alors, break de l'ATH pour bientôt ou non? héhé

Je continue d'accumuler personnellement.

bon week-end à tous.

Hello Jérémy,

Pas de mise à jour hebdo (week end en famille et au soleil).

Mais rien n’a changé, toujours positif sur les indices, A/D Line très en forme.

J’augmente un peu le strike des ventes de put pour profiter de la hausse et maintenir mon rendement.

Alexandre

Bonjour à tous,

De toute façon, que dire? Il ne se passe pas grand chose sur les marchés actuellement. Autant profiter de nos proches et du soleil! 🙂

Hier, le S&P 500 et le Nasdaq 100 ont grimpé, tout comme le Vix.

Historiquement, ça annonce quelques remous.

Alexandre

Le VIX est à 16.39 actuellement. Relativement bas encore.

Affaire à suivre…

Salut, je pense comme toi, j'hésite à liquider mes positions de LQQ et CL2 tellement je suis en plus value, mais je me tiens à ma stratégie.

J'ai quand même l'impressions qu'une correction serait la bienvenue, ca commence à monter trop haut. Dans ce scénario "logique", je pense que pas mal de personnes veulent shorter le marché et une haute hausse ferait liquider pas mal de positions et le marché repartirait à la hausse.

Donc comme je ne veux pas me torturer l'esprit, je préfère rester dans le train et voir de paysage défiler 🙂

Personnellement j’ai déjà liquidé mes LQQ dans le passé car cela « montait trop haut ».

Autant vous dire que timer le marché ne m’a pas reussi plus que ça (oh? Ah bon?).

Maintenant c’est fini je reste dans le train et je recharge pendant les corrections 😃