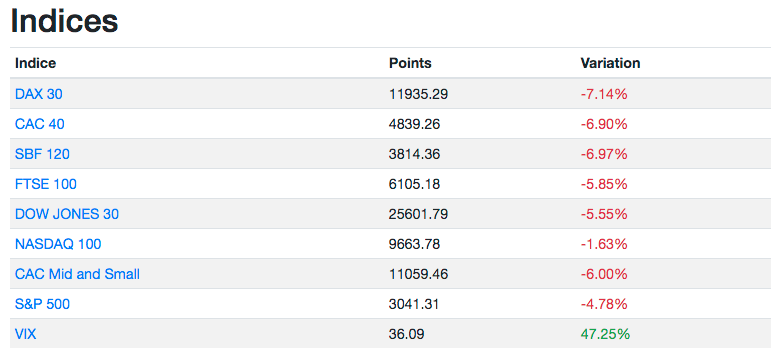

Après deux mois et demi de hausse interrompue, les marchés financiers viennent enfin de baisser. La semaine dernière, j’avertissais que malgré des indicateurs de participation aux verts, les indicateurs de sentiment étaient à bout de souffle. De tel niveaux d’excès sont très souvent suivis par une correction.

Dans l’édito de la semaine, nous allons essayer de voir s’il s’agit d’une simple correction ou si le mal est plus profond. Mais avant ça, retour sur les évènements de la semaine.

Le débrief de la semaine

Trump en guerre contre la FED ?

L’évènement à ne pas manquer cette semaine, c’était le discours du président de la Fed, Jerome Powell. Dans les grandes lignes, la FED promet de soutenir la croissance américaine jusqu’à ce que la confiance (économie) revienne à la normale.

La Réserve Fédérale américaine va maintenir son principal taux directeur à 0 jusqu’à la fin de l’année 2022. Par ailleurs, Powell a indiqué que la reprise ne serait pas aussi rapide qu’espérée. Cette déclaration a fait baisser les indices et à également énervé Donald Trump.

Le président américain traite la FED d’incompétente et promet un excellent troisième trimestre. Puis en 2021, la meilleure année que l’économie ait connue.

La seconde vague de Covid?

Autre source d’inquiétude pour les investisseurs, une seconde vague de Covid-19, alors que l’économie mondiale sort à peine de confinement.

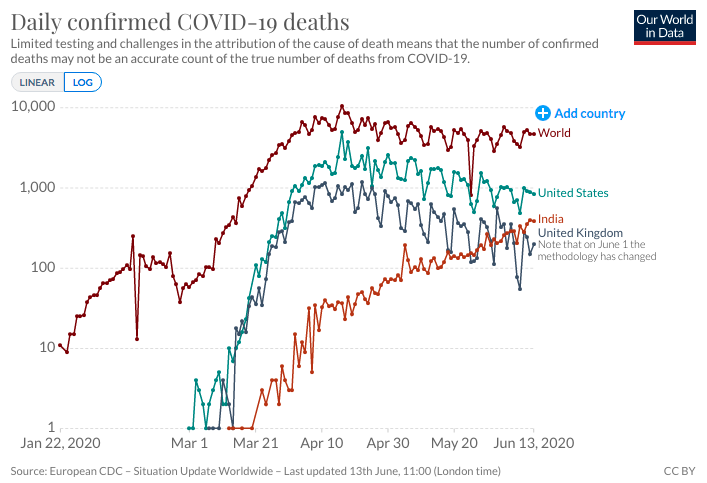

Le nombre de nouveaux décès liés au Covid-19 baisse lentement dans le monde. Mais ce chiffre cache de grandes disparités entre les pays du Nord et les pays du Sud.

Alors que le nombre de décès diminue en Europe et aux États-Unis, les pays du sud comme l’Inde ou le Brésil sont en plein dans l’oeil du cyclone.

Retour de l’argent bête en bourse ?

Chaque bulle spéculative est alimentée par la Dumb Money (l’argent bête, en français). Poussés par l’avidité, les petits porteurs débarquent en bourse en pire moment. Sans connaissance, ni expérience, ces investisseurs sont enivrés par la promesse de gains rapides et faciles.

Dans les faits, ils gagnent en bourse de manière déconcertante. Achètent n’importe quoi, n’importe quand et font des performances qui feraient pâlir de jalousie de nombreux traders expérimentés. Jusqu’à ce que le manège s’arrête et que le marché se retourne…

Avec le Covid-19, de nombreux investisseurs ont débarqué en bourse. Trois raisons expliquent ce phénomène:

- Impossible de dépenser son argent dans des magasins fermés,

- Du temps à occuper à cause du confinement,

- Des valorisations boursières attractives, comparées aux rendements ridicules sur les marchés monétaires/obligataires.

Ces traders en herbe ont gagné beaucoup d’argent puisqu’ils ont acheté quasiment au plus bas. Certains ont même investi leur chèque de relance dans les marchés financiers. Regardez plutôt le témoignage de Dayanis, 22 ans, qui a vu son compte passé de 275$ à 800$ grâce à ces investissements.

Une performance de +190% en quelques semaines !!! Enivrée par ce gain, notre amie pense déjà au trading sur options…

Mais la France n’est pas épargnée par ce phénomène. Cette semaine, l’actrice Clara Morgane a publié une story Instagram pour promouvoir le trading…

Les plus perspicaces se souviendront d’une autre starlette, Nabilla, vantant les prouesses du Bitcoin. Quelques semaines plus tard, la cryptomonnaie avait perdu 50% de sa valeur !

La période que l’on vit me fait un peu penser aux années 98-2000. En 1998, les marchés américains ont frôlé le krach boursier, avec la crise asiatique. De nombreux petits porteurs ont envahi les marchés, poussant les indices (et notamment le Nasdaq) a des soumets jusqu’à l’éclatement de la bulle internet en août 2000.

Ces périodes irrationnelles sont du pain béni pour les trend followers (suiveurs de tendance). Il est possible de profiter de la hausse infernale des indices puis de retourner les positions avant l’explosion finale.

L’analyse technique

Après cette semaine mouvementée, il est légitime de se demander, si nous allons connaître la seconde jambe baissière tant attendue. Avant d’y répondre, revenons sur la baisse de cette semaine.

Hausse des tensions sur le marché

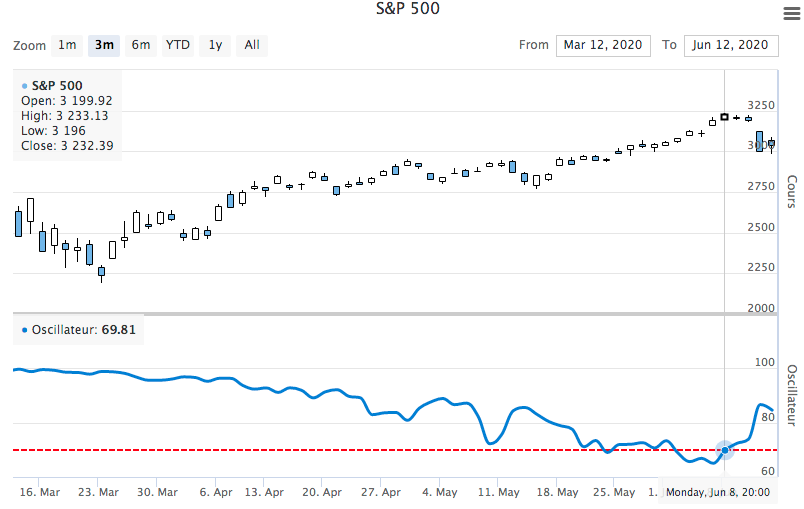

Tout d’abord, en début de semaine, j’ai noté un phénomène assez étrange. En temps normal, mon oscillateur (qui mesure la peur des gros investisseurs) baisse quand les marchés montent…Mais en début de semaine, mon indicateur montait alors que les indices étaient à la hausse.

Malgré ce phénomène, je n’ai pas pris de position short sur les indices. Mis à part, un malheur scalp sur le Nasdaq 100 quand il a franchit le seuil des 10.000 points. Shame on me…

Début de la seconde jambe baissière ?

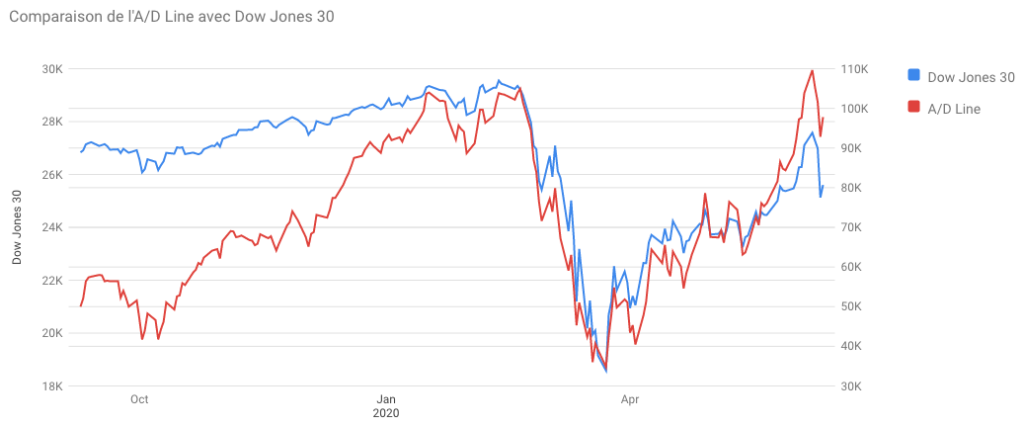

Le premier réflexe consiste à suivre les indicateurs de participation. Comment ont-il réagit ? Est ce qu’il y a eu des dégagements massifs ou est-ce que la baisse concerne un nombre limité de titres ?

La ligne des avancées/déclins baisse moins rapidement que le Dow Jones 30, elle montre d’ailleurs des signes de résilience avec le rebond de ce vendredi. De plus, vous avez surement noté que l’A/D Line a réalisé un plus ce lundi !

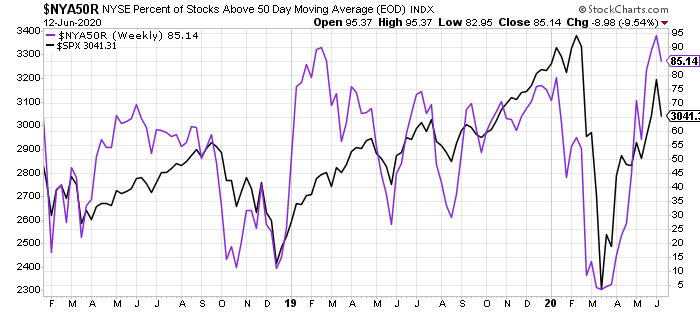

Par ailleurs, le nombre d’actions cotant au-dessus de leur moyenne mobile à 50 jours reste très élevé, le taux est de 85% !

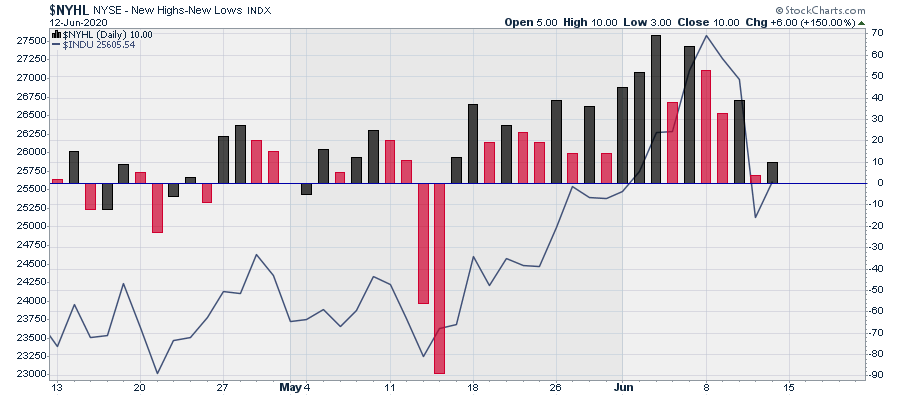

Par ailleurs, le nombre de nouveaux plus hauts à 52 semaines est plus important que le nombre de nouveaux plus bas à 52 semaines. Malgré la baisse des indices, les investisseurs n’ont pas profité de l’occasion pour vendre massivement les titres les plus faibles…

Après la hausse tonitruante des marchés, cette baisse est presque normale et saine à moyen/long terme. L’Equity Put Call ratio revient à la raison, même s’il reste sur des niveaux d’excès d’optimisme.

Jusqu’où ira la baisse ?

Sur le Nasdaq 100, je surveillais la zone des 9500 points. À la fois un chiffre rond mais également une zone qui a servi de résistance au mois de mai. J’en ai d’ailleurs profité pour acheter timidement quelques trackers (LQQ à 350€) lorsque le Nasdaq est venu rebondir sur cette zone.

En fonction de la volatilité, et notamment de l’évolution du Vix, je placerai ma seconde zone d’achat entre 9250 et 9000. Une cassure des 8500 points serait une très mauvais signal à moyen terme.

Cependant, et comme je le dis depuis début avril, je n’anticipe pas une jambe baissière aussi violente qu’au mois de mars. Au cours des mois d’avril, mai et juin, beaucoup de signaux haussiers (à longs termes) sont passés au vert !

Bonne semaine et soyez prudent !