Le mois de janvier s’achève en fanfare, les indices sont sur des niveaux de valorisation historiquement élevés, le Vix atteint des sommets, les spéculateurs américains achètent tout et n’importe quoi en mode YOLO (You Only Live Once).

Tout cela m’appelle à la prudence, alors passons à l’évènement de la semaine puis à notre traditionnelle analyse !

David contre Goliath

Dans un précédent édito, je parlais de l’argent bête qui se déversait sur les marchés. Et bien cette semaine, nous avons eu un nouvel exemple de l’impact que pouvait avoir cette dumb money.

Au cours de la semaine, des milliers (millions) de petits porteurs américains se sont réunis (via Twitter et le forum Reddit de WallStreetBets) pour faire plier les hedge funds de Wall Street.

Cette affaire a fait les choux gras de la presse (spécialisée ou non). Mais je vous conseille de regarder cette vidéo de Xavier Delmas (Zone Bourse) qui synthétise parfaitement cette affaire (sans se focaliser uniquement sur les petits porteurs).

Depuis le premier janvier, l’action GME a grimpé de 1,600% (1,900% si on prend le point haut).

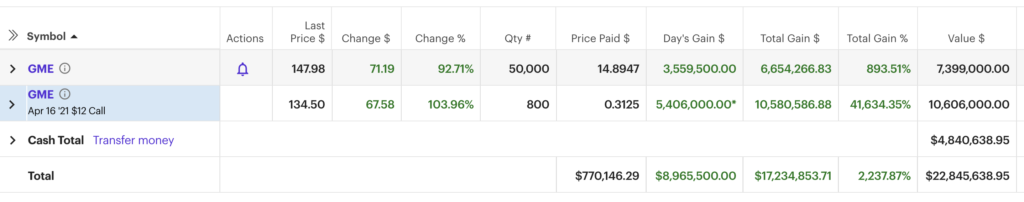

Sur le forum Reddit, l’utilisateur DeepFuckingValue publie chaque jour l’état de son portefeuille. Il a notamment transformé son investissement de 40,000$ en quasiment 10 millions de dollars (achat de 1000 options GME, échéance 16 avril, strike 12$).

Alors outre la fable des petits porteurs qui font plier Wall Street, ce qui m’a particulièrement marqué dans cette histoire, c’est l’attitude du broker Robinhood.

Ce broker est devenu célèbre pendant la crise du Covid-19 puisqu’il a permis aux millenials de découvrir la bourse, sans payer la moindre commission. Mais bon, rien n’est vraiment gratuit…

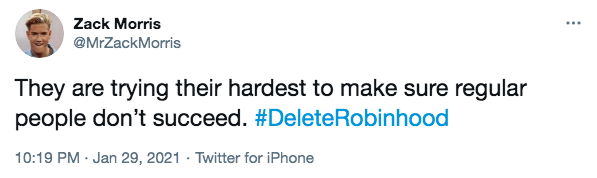

Au plus fort de la spéculation, Robinhood a purement et simplement interdit l’ouverture de nouvelle position sur l’action GameStop (AMC, etc.). Sans acheteur dans le carnet, le cours de GameStop s’est rapidement effondré puis Robinhood s’est mis à liquider les positions de ses clients…

Robinhood est passé en quelques heures à l’application favorite des petits porteurs, au statut d’escroc à la botte de Wall Street. Des rumeurs de collusions sont même apparues sur internet.

Pour vous la faire courte, Robinhood est un courtier totalement gratuit, mais pour gagner de l’argent, il vend ses data notamment à Citadel Securities. Citadel Securities est une filiale de Citadel LLC, dont le hedge fund a refinancé Melvin Capital… vous la voyez venir l’arnaque ?!

Bref, il ne faut jamais oublier que « Si c’est gratuit, c’est que vous êtes le produit. »

L’analyse technique de la semaine

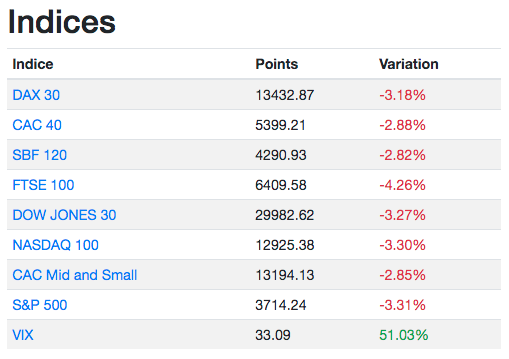

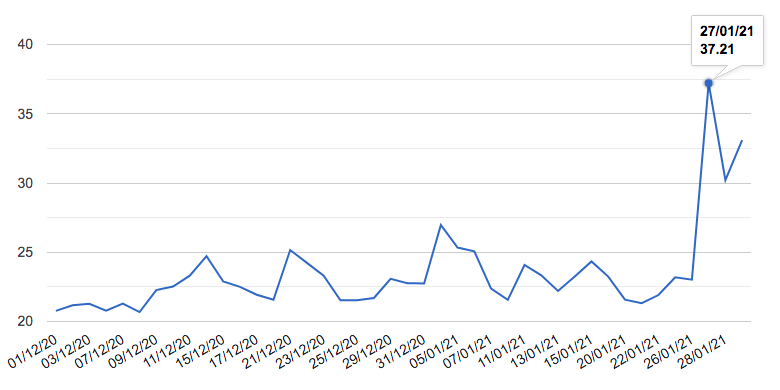

Bon maintenant, passons sur l’analyse technique de la semaine et il y a beaucoup de choses à dire. Tout d’abord, les indices boursiers terminent tous dans le rouge avec une perte moyenne de 3% sur les indices américains. Et dans le même temps, l’indice Vix a grimpé de 51% sur la semaine, clôturant à 33%.

Cette semaine, le Nasdaq 100 termine sur sa trendline haussière. Comme indiqué la semaine prochaine, une cassure de cette droite de tendance pourrait déclencher des programmes d’allégement/vente sur les indices américains.

Allez faisons le point sur la situation technique et psychologique des marchés boursiers.

La peur au ventre ?

Contrairement aux semaines précédentes, je ne vais pas commencer par l’analyse de nos indicateurs de participation. Mais je vais me plonger dans le Vix parce qu’il y a quelque chose qui m’a beaucoup interpellé cette semaine !

Mercredi, le Vix a explosé à la hausse alors que le S&P 500 était en baisse de 2,5% ! Chose qui est plutôt normale, les opérateurs ont peur et se mettent à acheter des options puts pour couvrir leur portefeuille.

Sauf que mercredi, l’Equity Put Call Ratio montre que les spéculateurs ont massivement acheté des… calls ! Oui des options calls pour anticiper une hausse des actions/indices. Les market makeurs, n’arrivant pas vraiment à faire face à la demande, ont alors logiquement augmenter le prix des calls en jouant sur la volatilité implicite des options.

Cette semaine, on a donc assisté à un phénomène massif de Buy the Dip (achète la baisse) ! Deux questions me viennent donc à l’esprit :

- qui a acheté la baisse ? les gros, les petits, tout le monde ?

- les acheteurs ont-il les moyens de continuer à acheter la baisse ?

Pour répondre à la première question, faisons un plongeon dans nos indicateurs de participation. Spoiler alert, ils ne sont pas très bons !

Qui achète le dip ?

Tout d’abord, la ligne des avancées / déclins avait montré des signes de faiblesse la semaine dernière. Mais il n’y a pas eu de retournement cette semaine, notre A/D Line a accompagné la baisse des indices (même si vendredi, elle a montré un peu de résilience).

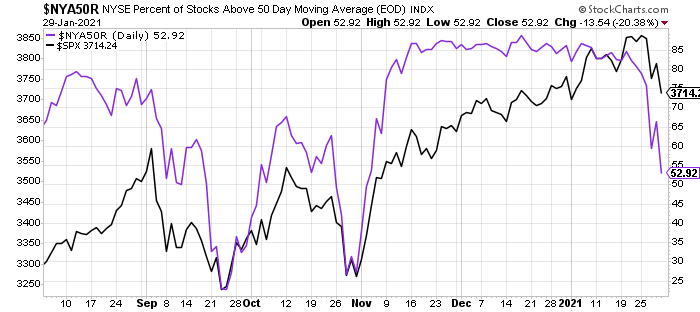

Autre indicateur de participation que je suis attentivement, le pourcentage d’actions cotant au-dessus de leur moyenne mobile à 50 jours. Et cette semaine, on a pu voir ce pourcentage s’écrouler.

Bref, il semblerait que les marchés soient dans une phase de distribution. La baisse de la semaine a donc été massivement achetée par les petits porteurs alors que les gros vendaient.

Mais les spéculateurs ont-ils les moyens de continuer leurs achats ? Difficile de répondre à cette question, notamment quand les banques centrales impriment de l’argent à tout va.

Jusqu’à quand ?

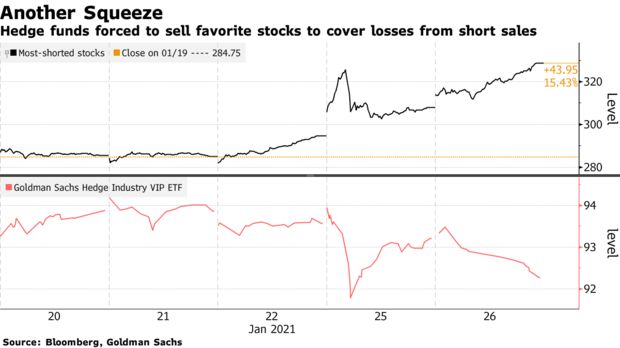

Mais cette semaine, Bloomberg a publié un graphique, indiquant que les hedge funds (clients de Goldman Sachs) avaient été contraint de vendre massivement leurs actions (gagnantes) pour couvrir leurs pertes sur les ventes à découvert et/ou réduire leur exposition.

Donc si le marché devait corriger, il est peu probable que ces hedge funds prennent tout de suite le relai pour acheter la baisse. Compte tenu de leur niveau d’exposition, il est probable que les hedges funds attendent des prix plus attractifs avant d’acheter.

Bref pour résumé la situation:

- la dumb money qui prend le contrôle des marchés,

- un gros volume d’achat de call (et peu de volume de put),

- un début de phase de distribution (des gros vers les petits),

- des hedge funds qui réduisent leur exposition suite à d’importantes pertes.

La situation fait un peu penser à l’euphorie de la bulle internet…

Compte tenu de ces informations, je parie toujours sur le scénario d’une correction dans les jours/semaines à venir. Et il faudra plus que jamais suivre nos indicateurs de participation !

Ma semaine sur les marchés

Face à l’accumulation de nuages au-dessus de nos têtes, je n’ai ouvert aucune position à l’achat cette semaine. Cependant, j’en ai profité pour faire un peu le ménage dans le portefeuille PEA et options.

Sur le PEA, j’ai vendu l’ensemble des actions individuelles que je possédais. Ces actions ne rentraient pas dans le coeur de ma stratégie, j’ai donc préférer m’en séparer et faire des liquidités. Parmi ces actions, je possédais notamment Safran, Total et Thermador.

Pour le compte options, j’ai cédé ma ligne sur Realty Income (ainsi que le Covered call associé). L’objectif était de revenir sur un levier inférieur à 1, tout en me séparant des actifs les moins rentables. Par ailleurs, je conserve la totalité de mes ventes de put sur le TQQQ mais j’attends d’y voir un peu plus clair avant de roller mes positions (prochaine échéance le vendredi 12 février).

Soyez prudent et bonne semaine !

Bonjour Alexandre,

Je vois que tu es matinal comme moi…

Que donne le Trader Fear Index cette semaine ?

Thierry

Bonjour Thierry,

J’ai rédigé l’article hier après midi et ensuite, je l’ai publie automatiquement à 6h du matin ^^

Mais je suis quand même matinal pour m’occuper de junior… Biberon à 7h30 haha.

Pour le Trader Fear Index, il a commencé à montré des signes d’inquiétude dès lundi.

Depuis la baisse, il est passé en zone rouge.

Alexandre

Bonjour Alexandre,

Penses tu que ce serait possible de le mettre dans ta catégorie screener ce Trader Fear Index ?

Thierry,

Je ne souhaite pas le rendre public mais pourquoi pas le mettre à disposition des lecteurs réguliers 😉

Alexandre

Salut Alexandre,

Le ton à changé dans ton article. Il manque la précision a moyen long terme. Serais tu dans le doute?

Bonne dimanche,

Nico

Hello Nicolas,

Tu as totalement raison, j’ai oublié de parler du moyen/long terme ! Mais je reste haussier à moyen et long terme.

Cependant, j’ai l’impression qu’on s’approche de la phase finale avec cette euphorie (similaire à la période 2000).

Par contre, une simple impression n’est pas un critère suffisant pour me mettre à vendre.

Donc plus que jamais, je vais rester très attentif et sélectif dans mes prises de position.

Alexandre

Bonjoir Alexandre,

Merci pour ce briefing!

Je suis d accord sur la tendance a moyen terme, que penses tu d une correction de lmordre de 5 a 10% au 1T?

Merci,

Vincent

Bonjour Vinz,

Le Nasdaq a déjà corrigé de 4% depuis les précédents plus haut. Mais je ne serai pas contre un retour sur les 12.000 points.

Cette baisse correspondrait à une correction de 11-12%. Et me permettrait de roller mes ventes de puts et de réinvestir une partie de mon cash.

Alexandre

Bonsoir Alexandre,

as-tu toujours tes achats à cours limité du LQQ à 550 et 500 respectivement ?

Cordialement,

A.C

Bonsoir,

Oui, j’ai conservé ces 2 ordres d’achat. Et j’en ai même ajouté un à 525€.

Alexandre