En bourse, les semaines se suivent, mais ne se ressemblent pas ! Alors que ces dernières semaines, nos indicateurs nous laissaient voir un début de correction, cette semaine les indices terminent sur des sommets historiques.

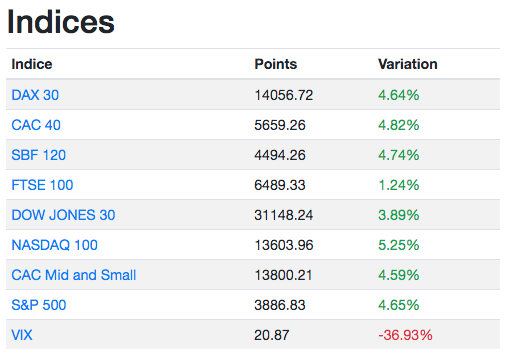

Le Dow Jones 30 progresse de 3,89%, le S&P 500 est en hausse de 4,65% et notre Nasdaq 100 grimpe de 5,25% ! Dans le même temps, l’indice Vix recule de presque 37% et retourne sur son plancher à 20%.

La semaine dernière, je craignais une correction des indices pour plusieurs raisons. Dans le désordre, j’avais noté :

- des hedges funds en difficultés,

- un début de phase de distribution,

- un excès d’achat de call (faisant craindre un gamma squeeze).

- et la cassure de la trendline haussière.

Alors reprenons ces points un par un.

Comment vont nos big fish ?

Suite à l’affaire WallStreetBets, les big fish ont enregistré des pertes record et notamment les hedge funds utilisant des stratégies long / short. Cette stratégie est relativement simple à comprendre puisqu’elle consiste à combiner des positions longues (acheteuses) et shorts (vendeuses) sur actions.

L’objectif de cette stratégie est de limiter les pertes du hedge fund en cas de crise sur les marchés. Les hedge funds vont ainsi prendre des positions longues sur les entreprises fortes (leaders) et vendre à découvert les entreprises faibles (laggers).

Quand les indices montent, les leaders montent plus que les laggers. Et quand les indices baissent, les laggers baissent plus rapidement que les leaders. Donc si les actions sont bien choisies, le hedge fund va dégager des rendements confortables tout en réduisant considérablement sa volatilité.

Mais avec l’affaire WallStreetBets, les laggers se sont mis à grimper fortement. Par exemple, le cours de l’action GameStop est passé de 20$ à 350$ en quelques jours.

Ce mouvement violent a contraint les hedge funds Long / Short à couvrir leurs positions shorts (en les rachetant), mais aussi à réduire leur exposition sur le marché (en vendant leurs positions acheteuses). Et oui, si vous avez moins de position short, il faut aussi réduire vos positions longues pour garder un modèle équilibré.

Mais cette semaine, la spéculation sur les actions telles que gameStop s’est effondrée. D’ailleurs, GameStop a clôturé à 65$ vendredi.

Bref, cette semaine, la pression sur les hedge funds a considérablement diminué. Pas de nouveau mouvement de panique obligeant les hedge funds à réduire leur exposition longue (en vendant leurs positions longues).

Des résultats meilleurs qu’attendus

Autre source d’inquiétude, les publications trimestrielles. Et la fin du mois de janvier rime avec publication. Cet événement est très attendu par les investisseurs, qui pourront ajuster leurs modèles de valorisation.

À ce stade, 59% des entreprises composants le S&P 500 ont publié leurs résultats. Et pour le moment, les publications sont très au-dessus des attentes. Selon FactSet, 81% des entreprises ont déclaré un bénéfice net par action (BPA) supérieur aux attentes des analyses.

Ces résultats meilleurs qu’escomptés n’ont donc pas conduit les analystes / investisseurs à revoir à la baisse les valorisations des entreprises. Il n’y a donc pas eu de vente « massive » de titres sur les marchés.

Suit le lapin blanc

Les spéculateurs utilisant l’analyse technique ont très probablement remarqué (comme nous) la formation d’une trend line haussière.

Les lignes de tendance sont le B.A. BA de l’analyse technique. Elles sont facilement identifiables et offrent un taux de réussite importants. La règle est simple pour trader ce genre de configuration : tant que la ligne de tendance n’est pas cassée, la tendance ne change pas.

Et depuis le début du mois d’avril 2020, on peut très clairement voir que la tendance est haussière, drivée notamment par cette belle trend line.

Après la hausse stratosphérique des indices, il est probable que de nombreux spéculateurs tentent de prendre leurs bénéfices (voir même de prendre une position de vente à découvert).

Cependant avant de se placer, ces spéculateurs vont attendre la fin du trend haussier, qui se matérialisera par la cassure de cette droite de tendance. Mais voilà, cette trend line est toujours préservée… donc aucun programme de vente n’a donc été déclenché !

Excès d’achat de call, risque de Gamma Squeeze

La semaine dernière, l’indice Vix avait grimpé en flèche poussé par l’achat massif d’option… call (anticipation haussière). Cette hausse importante du volume de call aurait pu provoquer ce qu’on appelle un Gamma Squeeze baissier.

Il faudrait que je rédige un article ad-hoc. Mais pour vous la faire courte, quand vous achetez une option. Il y a de très grandes chances que votre contrepartie soit un market makeur. Son rôle est d’animer le marché en fournissant à tout moment un cours acheteur et vendeur sur toutes les options (strikes / échéances).

Mais le market makeur n’a pas pour rôle de prendre une position directionnelle sur votre trade. Il va donc se couvrir (delta neutre ou delta zéro) en achetant (call) ou en vendant (put) le sous-jacent.

Donc lorsque vous achetez un call, le market makeur va se couvrir en achetant le sous-jacent. Si vous achetez une option avec un delta 30, le market makeur va devoir acheter 30 titres pour se couvrir.

Mais si le cours de l’action grimpe, le delta de votre call va augmenter. Le market makeur devra donc ajuster sa couverture en achetant d’avantage de titre. Sauf que le delta n’évolue pas de manière linéaire, il convient donc de mesurer son accélération via le gamma.

Ce processus de la gestion du risque est primordial pour le market makeurs. En cas d’erreur, ils pourraient se retrouver exposé au marché (et donc aux pertes inhérentes).

Ces dernières semaines, on a pu constater que les spéculateurs achetaient massivement des options Calls. Pour se couvrir, les market makeurs devaient donc ouvrir des positions longues (acheteuses) sur les actions/indices.

Ce phénomène vient donc générer une spirale acheteuse auto-réalisatrice (la hausse alimente la hausse, ce que l’on peut appeler Gamma Squeeze). En septembre 2020, les achats massifs d’options par Softbank avaient provoqué une importe pression haussière sur le Nasdaq.

Mais si l’élastique se tend dans un sens, il peut aussi se détendre dans l’autre sens. Une baisse des indices aurait pu être amplifiée par les market makeurs qui seraient contraint de déboucler leurs couvertures en vendant leurs positions longues !

Cependant, les hedge funds ont stoppé leurs ventes paniques, les résultats des entreprises sont meilleurs qu’attendus et la trendline haussière n’a pas été cassée donc aucun nouveau flux baissier n’est venu contraindre les market makeurs à déboucler leurs couvertures.

Cet effet auto-réalisateur des marchés est un peu comme un jeu de domino. Où chaque domino entraîne la chute du prochain. Mais sans une première impulsion (baissière), rien ne bouge.

Et la distribution ?

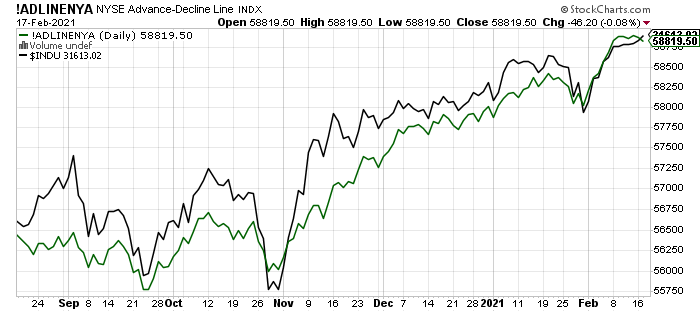

À la mi janvier, nous avions remarqué un début de phase de distribution. La ligne des avancées / déclins commençait à perdre de son élan haussier, et le pourcentage d’action cotant au-dessus de leur moyenne mobile à 150 jours diminuait jour après jour.

La semaine dernière, nous constations que notre ligne des avancées / déclins accompagnait la baisse des indices, même si elle avait montré des signes de résilience lors de la chute de vendredi.

Et cette semaine, on a pu constater que l’A/D Line avait repris beaucoup de vigueur. Elle a d’ailleurs marqué un nouveau point haut, en avance sur le Dow Jones.

Bref, avec ces derniers mouvements de marché, on peut noter qu’il est toujours difficile de timer correctement une correction (les krachs sont plus visibles). Leçon apprise (à grand frais) à l’automne dernier et respectée cet hiver, puisque j’ai conservé l’ensemble de mes positions sur ETF. J’ai simplement dégagé des liquidités en vendant les titres hors méthodes (actions individuelles).

Ma première entrée sur LQQ (à 550€) était probablement trop audacieuse. Notre ETF préféré n’est pas descendu au-dessous de 570€ lors de cette petite tempête.

Pour les semaines à venir, je ne change pas mon fusil d’épaule :

- court terme : neutre (je reste prudent, je vais placer un ordre d’achat à 575€)

- moyen terme : haussier

- long terme : haussier

Cependant cette période rappelle de plus en plus l’euphorie de la bulle internet. Toutes les actions montent, les spéculateurs achètent massivement la moindre baisse des indices et ils n’hésitent pas à utiliser de l’effet de levier (via notamment des options). Mais tant que les banques centrales déversent un torrent de liquidité sur les marchés, la musique n’est pas prête de s’arrêter.

Bonne semaine sur les marchés.

Bonjour Alexandre,

Encore merci pour ton analyse et j’ai fait la même erreur que toi lors des dernières corrections, j’ai vendu alors que je n’aurais pas du le faire. Cela va me servir de leçon et à l’avenir comme toi je vais garder mes positions tant que le trendline n’est pas cassée.

Thierry

Bonjour Thierry,

Oui, il est difficile de timer une petite correction.

Suite au corona krach, je me suis dit qu’il faudrait rester investi sur le LQQ mais en couvrant avec des options (cf. ouverture de mon compte Lynx). Mais en ce moment, la volatilité implicite est élevée donc le coût des options est élevé. Donc pour le moment, je reste en position longue.

Tu as racheté ta position ? ou tu as placé des ordres limites ?

Alexandre

Bonjour Alexandre,

Je n’ai pas encore racheté mais je surveille tous les jours.

Thierry

Bonjour Alexandre,

J’ai racheté le LQQ hier car j’avais mis un ordre le matin sur le bol milieu à 618€ et par chance il a été exécuté.

J’ai eu de la chance car il est descendu un court instant à 617,6€.

La prochaine fois si je ne vois pas une divergence sur l’AD line je garderai ma position sauf si la trendline est cassée.

Si par contre divergence comme par exemple en aout dernier je vais mettre un stop tous les jours assez serré pour bénéficier de la hausse au maximum.

Je suis pas encore assez calé pour couvrir ma position avec des options donc je préfère utiliser ma stratégie.

Thierry

Hello Thierry,

Félicitations, c’est toujours appréciable de toucher le (quasi) point bas de la journée !

As tu racheté 100% de ta position ?

Alexandre

Bonsoir Alexandre,

Oui j’ai racheté 100% de ma position.

Thierry

Merci Alexandre pour l’analyse.

En ce qui me concerne je suis sorti la semaine dernière sur LQQ (acheté à 526.50 et vendu a 634.60) j’attends une petite correction pour reprendre une ligne autour de 600.

Bonjour Dom,

Pourquoi avoir vendu ? Tu as une gestion active de tes positions LQQ ?

Je viens de remonter mon premier ordre d’achat à 600€ sur le LQQ.

Alexandre

Oui une gestion active LOL, quand je fais +15% ou +20% je passe à la caisse, j’attends un nouveau trou et je recommence en 2020 j’ai du le faire une bonne quinzaine de fois

ca me suffit pour etre heureux…

Hello !

Il est vrai que c’est tentant de faire des sorties / entrées en se fixant un % de gain.

Je n’y avais jamais pensé sous cette forme la à vrai dire…

Tu fais ça depuis longtemps DOM? Avec quel % de bénéfice annuel en moyenne?

Bonne soirée

j’ai commencé en 2020 et c’est ce blog (Alexandre) qui m’a fait découvrir LQQ. Rien de bien compliqué à vrai dire on etait dans un trend haussier régulier avec un levier x2 qui double la perf, il suffit d’acheter lorsque le cours se pose sur la mm expo d’une boll 20.2 et vendre quand le cours atteint la bol supérieur….des fois ca met une semaine d’autre fois 2 ou 3 semaines…si ca baisse et bien j’en rachète pour baisser mon pru et j’attends les +15%….bref c’est marrant et sa améliore ma retraite….

Bonjour Dom,

Je ne sais pas trop ce que tu entends par « la mm expo d’une boll 20.2 » mais ça a l’air intéressant je vais m’instruire de ce pas !

Un avis Alexandre?

Bonne journée à tous !

Hello,

Je pense que Dom utilise les bandes de bollinger avec un paramétrage 20 périodes (daily ou weekly ?) et 2 écart types.

Ce qui veut dire que 95% des valeurs observées (sur les 20 périodes) sont comprises entre les 2 courbes.

Dom achète sur excès baissier et revend sur excès haussier (au regard de la volatilité historique).

Mon avis ? aucune idée, je n’ai jamais backtesté la stratégie vs. buy and hold classique.

Peut être que Dom pourra nous en dire plus ?

Alexandre

Merci pour les infos !

Toute la difficulté est donc de définir « l’excès » baissier ou haussier j’imagine…

Si j’ai bien compris, Dom vend quand on va chercher la bollinger supérieure (excès haussier, on sort des 95%)

Et il achète quand le cours revient sur la moyenne mobile de l’indicateur.

Mais cette methode ne fonctionne que durant une tendance haussiere claire alors?

Alexandre a bien résumé le process, il est clair que d’acheter sur la boll inferieur est encore plus lucratif, mais ca n’est pas arrivé souvent…

today on a touché les 620…

Alexandre voici mon plan : La dernière baisse du LQQ en daily était le 27 et 28 janvier, cela donne une extension de Fibonacci a 659,50 voila mon point de vente, pour mon prix d’achat j’aimerai autour de 600, ce qui nous fait un delta de 59.50 par LQQ, j’envisage d’en prendre 5 soit une PV de 300e.

Bon c’est juste mon raisonnement et j’invite personne a le suivre….

Un mélange de plusieurs indicateurs donc? Bollinger + fininacci?

Ça m’a l’air beaucoup plus risqué à long terme qu’un simple DCA mais pourquoi pas !

Bonjour et merci pour ce super blog de trading!

J’apprécie la qualité de vos articles, étant lecteur régulier depuis plusieurs semaines.

Merci et à bientôt sur d’autres articles

Clément

Merci pour le commentaire Clément,

Alexandre

Bonjour,

De même que le dernier témoignage, j’apprécie la qualité des échanges et approches proposées par les uns et les autres, le côté humble de la démarche (nul ne peut anticiper précisément le marché). Je vous remercie de m’avoir éclairé sur l’existence d’indicateurs très intéressants qui me permettent de mieux « comprendre » l’origine de certains comportements du marché.

Bravo Alexandre!

Bonjour Xavier et merci pour votre commentaire.

Alexandre

Bonjour, merci pour toutes les informations,

Même si j’avais aussi une crainte d’une correction, j’ai continuer à acheté du S&P500 et du Nasdaq ce mois ci (à contre coeur, je l’avoue) et heureusement que j’ai suivi mon DCA à la lettre (ce que je n’ai pas toujours fait et à grand regret)

Concernant la stratégie de market timing de Dom, je pense qu’il ne fera jamais mieux que le DCA mais psychologiquement c’est peut être plus facile à supporter. Ce n’est pas tout le monde qui peut dormir tranquillement pendant le -30% de mars.

Je compare souvent mon PEA et mon assurance vie Yomoni, et j’arrive quand même à largement surperformer l’ETF World grâce au levier du LQQ et jamais grâce au timing que j’ai pu réaliser.

En gros, mes émotions à court terme m’ont toujours fait perdre de l’argent et ma vision long terme (technologie, un peu de crypto et d’immobilier), m’a au contraire permis de surperformer mon portefeuille.

A très bientôt !

De mon côté, je me suis intéressé au LQQ juste avant de découvrir le blog d’Alexandre, fin mars 2020, alors que j’ai failli faire une syncope en découvrant la performance de mon assurance vie (ouverte il y a 10 ans): celle-ci était descendue à 10%, soit 1% brut annuel…J’ai alors misé très gros sur ce produit alors qu’il était remonté à 420€…Depuis j’ai conservé ce produit, ce qui m’a permis de revenir à une performance honorable.

J’ai par ailleurs effectué quelques achats progressifs du LQQ sur mon compte-titres (j’ai des moins values à compenser): et depuis peu, tout comme Dom, j’essaie de tenter le timing du marché en analysant le canal haussier.

Pour revenir à ce que disait Jérémy, le fait d’alléger un peu mes positions globales sur le produit (en vendant haut sur mon compte titres) me permet à la fois:

– d’enregistrer mes plus values (ce qui me redonne du baume au coeur),

– de dormir plus tranquille en me disant que s’il arrivait un nouveau « krach », je suis liquide et moins exposé (donc de réduire mes pertes éventuelles). Il ne faut pas oublier qu’avec l’effet de levier ce produit pourrait faire perdre pas mal d’argent en cas d’attentat ou autre mauvaise actualité.

In fine, j’aurai peut être à racheter plus cher qu’au prix où j’ai vendu, mais qu’importe, et puis en cas de baisse significative, je serai acheteur confiant.

Merci pour ton commentaire !

Effectivement le fait d’entériner une pluvalue est satisfaisant psychologiquement !

Et puis qu’importe de racheter plus cher si c’est dans le sens de la tendance…

Néanmoins je me demande toujours s’il est plus rentable d’effectuer des allers-retours sur une trendline haussière ou s’il vaut mieux attendre un canal étroit…

Pas facile !

Bonjour Florentin,

Comme tu le mentionnes, le plus dur n’est pas de construire un plan mais de le suivre à la lettre.

J’adore cette citation de Mike Tyson : « Tout le monde a un plan jusqu’au premier coup-de-poing dans la face. » Qui résume toutes les difficultés qu’on peut rencontrer en bourse.

Alexandre

Bonjour,

encore une fois merci et félicitations Alexandre pour ce blog. Je sais pas quelle est la recette, mais c’est tjs agréable et instructif de te lire. Et les commentaires des uns et des autres rajoutent tjs du contenu non négligeable.

Tout le monde a un peu peur en bourse du « grand effondrement » qui ferait perdre son capital. Mais cela n’arrive jamais. Au contraire. La plupart des indices sont a leur plus hauts malgré tout ce qu’il a pu arrivé ces 20 dernières années. Bulle internet, attentats, crise des subprimes, dettes des états, corona etc…etc… Rien n’atteint les marchés durablement.

J’ai lu ce matin une citation de W. Buffet. « Les marchés sont un appareil pour transférer de l’argent des impatients vers les patients. ». C’est tellement vrai.

Bonne journée à tous!

Nico

Bonjour Nico,

Merci pour ton commentaire.

Je suis totalement d’accord avec cette citation de Warren Buffett, qui est toujours d’excellents conseils.

En 2020 pendant la crise, Buffett avait déclaré : je ne sais pas si les marchés vont s’écrouler mais ce que je sais, c’est qu’il ne faut jamais parier contre l’Amérique. Bref, encore une fois, il avait raison.

J’avais compilé quelques citations de Buffett si ça t’intéresse : https://www.blogbourse.net/citation-warren-buffett.html

Alexandre

Salut Alexandre,

Il est très fort oui. Certaines citations sont vraiment savoureuses.

Bonne semaine!

Nico

Bonsoir à tous,

Bon sang, enfin, on commence à calmer un peu les ardeurs du marché, car là ça devenait effrayant de « tendre l’élastique » si vite et si fort…

@Dominique @Alexandre: pas encore un cours très attractif, mais on ne sait jamais d’ici la fin de semaine. En plus, ne serait-ce pas la semaine qu’on qualifie des 3 sorcières? Si c’est cela, il peut y avoir une correction plus nette.

Comment évolue la courbe Avancées/Déclins?

Xavier

Bonjour Xavier,

Hier l’A/D Line a montré un peu de faiblesse. Signal à surveiller pour le moment.

Par ailleurs, on a quelques signaux d’alerte sur le Vix. J’ai publié quelques messages sur Twitter ce matin.

https://twitter.com/anewa/status/1362314730422095875

J’ai profité de la baisse d’hier pour vendre un put. Mais je ne suis pas encore passé à l’achat sur le LQQ.

Alexandre

Bonsoir !

Alors correction ou pas correction sur le LQQ? 🙂

La ligne de tendance m’a l’air encore bien solide…

Bonjour

Je ne sais pas trop quoi penser de cette courte divergence cette semaine sur l’AD line :

https://schrts.co/MuaCwTas

https://schrts.co/BQZFdKXM

Thierry