La Croix de la mort (Death Cross, en anglais) est un événement qui effraye les marchés. Rien que son nom fait peur, Croix de la mort… À chaque fois que cet événement se produit, tous les médias financiers s’excitent et publient un article sur le sujet.

Dans cet article, nous allons voir ce qu’est une Croix de la mort, si ce signal technique permet d’anticiper un krach boursier et le cas échéant, comment trader cet événement.

Qu’est-ce que la Croix de la mort ?

La Death Cross est un signal chartiste caractérisé par un croisement de moyenne mobile. Dans les faits, les analystes du monde entier scrutent le croisement à la baisse de la moyenne mobile à 200 jours, par la moyenne mobile à 50 jours.

Et comme son nom l’indique, ce signal signifie que le marché va connaître une importante correction ! Il s’agit du signal chartiste opposé à la golden cross.

Regardez par exemple ce qu’il s’est passé lors de la crise des subprimes. La MM50 descendante est venue croiser une MM200 à la fin du mois de décembre 2007… Et les marchés ont corrigé de plus de 50% quelques mois plus tard.

Vendre vos positions acheteuses, voir même vendre à découvert, aurait été une opération très lucrative à ce moment.

Ce signal est extrêmement simple puisqu’il ne s’agit que d’un croisement de moyenne mobile, de nombreux courtiers proposent des alertes et les médias s’excitent dès son apparition.

Cependant, en tant qu’investisseur actif sur les marchés, nous devons nous demander si une croix de la mort est un signal de krach infaillible.

Les limites de la Death Cross

La Croix de la mort est un signal technique relativement rare dans l’histoire. En effet depuis la fin des années 30, nous avons seulement 47 occurrences de Death Cross. Mais peut-on suivre systématiquement ce signal chartiste pour se mettre à vendre le marché ?

Pour rappel, la Croix de la mort signifie que les marchés vont entrer dans un cycle baissier. Mais quand on regarde la performance du S&P 500 1, 3 et 12 mois après le signal, il y a de quoi être surpris…

En effet, la performance moyenne est de :

- 1 mois : -1%

- 3 mois : +2%

- 12 mois : +3

Et oui, la performance du S&P 500 est en moyenne positive sur 1 an ! C’est totalement contre intuitif comme résultat, mais en réalité, c’est tout à fait logique.

La Death Cross est un signal long terme, puisque l’on attend que les moyennes mobiles à 50 et 200 jours se croisent. Pendant une simple correction, la chute de la bourse ne va pas dépasser 15-20% et donc au moment où le signal apparaît, la correction est quasiment terminée.

Regardez ce qu’il s’est passé pendant la correction de 2015 et de 2016. En suivant aveuglément ce signal de vente, vous auriez vendu quasiment au plus mauvais moment, au plus bas…

Suivre systématiquement une Death Cross pour vendre (ou même acheter pour les esprits contrariants) est une très mauvaise idée. Une excellente manière de ruiner votre portefeuille boursier ! Mais ce signal a quand même de l’intérêt.

Comment trader la Croix de la mort ?

Pour trader efficacement la Death Cross, il convient d’appréhender ce signal technique avec d’autres indicateurs techniques. Si vos indicateurs et que le contexte général vous disent que le risque de krach est faible, une croix de la mort doit être interpréter comme un signal d’achat.

Signal contrariant

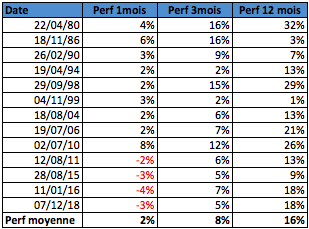

Si l’on supprime les krachs boursiers signalés par la méthode de Stan Weinstein, acheter le S&P 500 quand le marché forme une Death Cross aurait été extrêmement rentable. Regardez plutôt la performance du S&P 500 à 1, 3 et 12 mois depuis les années 80.

Douze mois après avoir effrayé la planète financière, le S&P 500 a gagné en moyenne 16% ! L’investisseur avait donc une superbe occasion de renforcer ses positions acheteuses, et enregistrer de belles plus-values.

Confirmation de krach boursier

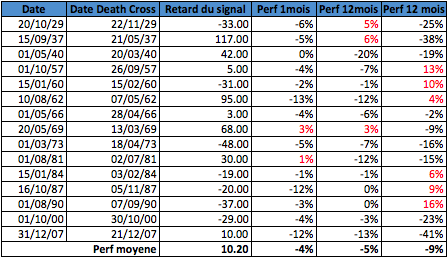

Bon maintenant intéressons nous à la Death Cross lorsque les indicateurs de Stan Weinstein nous avertissaient d’un krach à venir. Sans surprise, le signal graphique était très rentable à prendre. De plus, on constate que la Croix de la mort se produit en moyenne +/-30 jours avant/après le signal chartiste de vente.

La Croix de la mort est donc un indicateur à ajouter à notre poids des évidences. Tout en sachant qu’il peut avoir un peu :

- d’avance : signe à surveiller,

- ou de retard : signe de confirmation.

Death Cross et Coronavirus

Dans les prochains jours, les moyennes mobiles à 50 et 200 jours du S&P 500 devraient se croiser, formant ainsi une croix de la mort.

À l’approche de ce signal sur le S&P 500, que faut-il faire ? Acheter ou vendre, la question est légitime. La revue des indicateurs techniques nous dit que le risque de krach est faible. Cependant, le contexte est particulièrement inquiétant avec cette pandémie de Coronavirus. L’économie va tourner au ralenti pour une période inconnue.

Les mesures de confinement se multiplient dans le monde. Italie, France, Espagne, plusieurs États des USA dont New York et la Californie… La plupart des économistes anticipent une récession pour la période février-avril 2020.

Il ne fait plus aucun doute que la plus longue période d’expansion jamais enregistrée au niveau mondial se terminera ce trimestre. L’enjeu principal des perspectives est maintenant de mesurer l’ampleur et la durée de la récession de 2020

Bruce Kasman, responsable de la recherche économique mondiale chez JPMorgan

Si le confinement dure seulement quelques semaines, l’économie et par conséquent les marchés financiers pourraient repartir à la hausse très rapidement. D’ailleurs, les gouvernements lancent des plans de soutient à l’économie. L’objectif est d’éviter des faillites d’entreprises pendant le confinement.

À l’heure d’aujourd’hui, il est difficile de prendre une décision. Et quand les cartes sont floues, il vaut mieux s’abstenir. La crise du Coronavirus pourrait être endiguée rapidement, si on arrête sa propagation. Où alors durer plusieurs mois, faisant plonger l’économie mondiale dans la récession.

Superbe article.

Juste une question : tes moyennes mobiles sont tracé sur quel unité de temps ?

Gaëtan

Grâce a cet article je vais me refaire tout le NASDAQ

depuis 1985 avec ces moyennes mobiles

Ravis que ça vous plaise.

Les moyennes mobiles sont en daily, croisement de la MM à 200 jours par la MM à 50 jours.

N’hésitez pas à lire également l’article sur le Golden Cross (superbe signal d’achat).

Alexandre

Oui je l’ai lu et je vais le rajouter à mes indicateurs c’est excellent ça me donne une nouvelle vision de la technique de weinstein, j’aurais jamais cru tomber sur un blog comme ça …. merci encore Alexandre

Merci beaucoup pour ces encouragements!

Excellent. Un modèle de clarté.

Merci Beotien!

Bravo Alexandre j’avais zappé la Death Cross sur le SP500…

j’ai donc pris l’ETF DSP5 pour shorter x 2 le SP500 pile poil au niveau du signal le 27 mars en daily… ça mange pas de pain !

Merci Dom!

Le DSP5 est une alternative au BX4 mais il souffre de 2 handicapes à mes yeux:

Alexandre

Personnellement je ne suis pas sur

Super article merci.

Ps: il y a une faute de frappe dans le paragraphe « les limites de la death cross », c’est indiqué 500 et non 50 pour la MM.

Merci pour votre vigilance et votre commentaire!

Alexandre

La grande faucheuse est de retour. alors achat ou vente ?

Pour mon propre portefeuille, je suis 100% liquide !