Le monde se prépare a affronter une situation inédite, une pandémie. Le Président de la République Française a annoncé un confinement total du pays, mettant de facto l’économie en stand-by. L’objectif est de stopper -au plus vite- la propagation du Coronavirus.

Dimanche soir, les grandes Banques Centrales ont coordonné leurs actions pour soutenir l’économie. La FED a notamment annoncé qu’elle baissait son principal taux (-100 points de base) et qu’elle allait acheter pour 700 milliards de dollars d’obligations.

Et malgré cela, les bourses mondiales continuent de plonger. Au moment où j’écris cet article, le Nasdaq et le S&P 500 perdent près de 10%. Même son de cloche pour les bourses européennes, Airbus a notamment perdu jusqu’à 25% à l’ouverture.

Déverser de la liquidité sur le marché n’est pas le traitement adéquat, du moins pas à moyen/long terme. Le seul remède pour guérir monsieur le marché est de stopper la propagation du virus. Maintenant que les marchés se sont écroulés, que faire en bourse ?

La fin du bull market ?

Sur BlogBourse.net, j’analyse les marchés avec en trame de fonds les écrits de Stan Weinstein ainsi que d’autres indicateurs. Quand on étudie les précédents krach (de 1929 à 2008), on constate que ce sont les financiers eux-mêmes qui ont mis fin aux marchés haussiers. Distribuant les petites capitalisations boursières (sociétés réputées plus fragiles) aux petits porteurs.

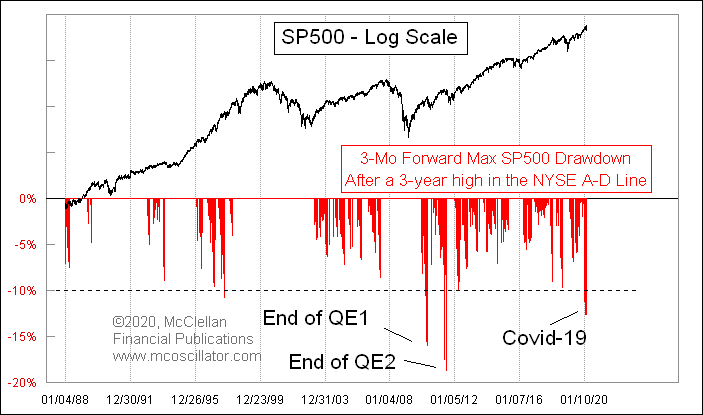

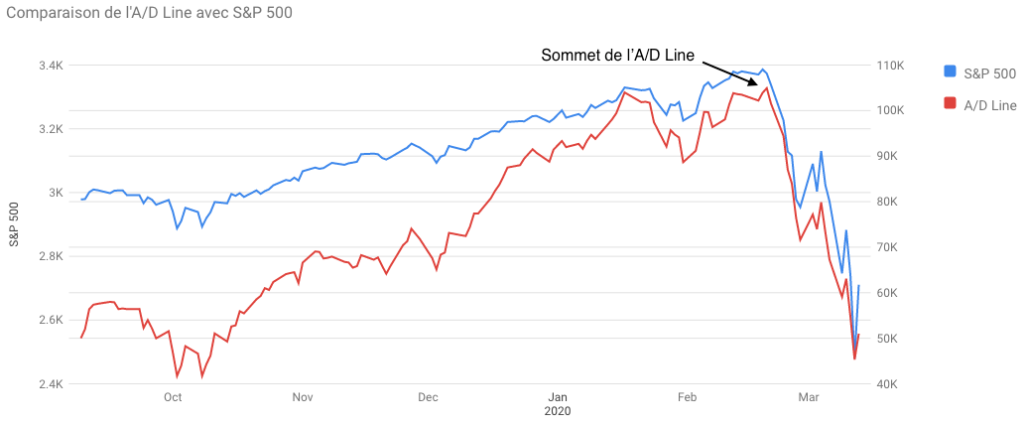

Ce phénomène d’accumulation/distribution est lisible sur un indicateur nommé ligne des avancées/déclins. L’analyste Tom McClellan a d’ailleurs publié sur Twitter une étude très intéressante. Il a analysé la perte maximale du S&P 500, 3 mois après que l’A/D Line ait réalisé un sommet.

Le dernier sommet de l’A/D Line a été enregistré le 12 février 2020. Et pourtant le S&P 500 est en baisse de 29% à ce jour…

Cependant le Coronavirus est un choc exogène, totalement imprévisible même par les financiers. En janvier, personne n’imaginait que le virus venu de Chine pourrait mettre à terre l’économie mondiale. Le Sras, H1N1, Ebola, etc. n’ont pas fait sourciller les marchés, peut-être a t-on eu de la chance ?

Mais aujourd’hui, le Coronavirus met à mal l’économie mondialisée. Les gouvernements ferment leurs frontières, les salariés sont mis en télé-travail ou au chômage technique, la vie semble d’arrêter. On vivrait presque un évènement apocalyptique, l’ambiance à Paris est vraiment étrange ces derniers jours. Je n’aurais jamais imaginé vivre sous un couvre feu…

Coronavirus : le principal driver

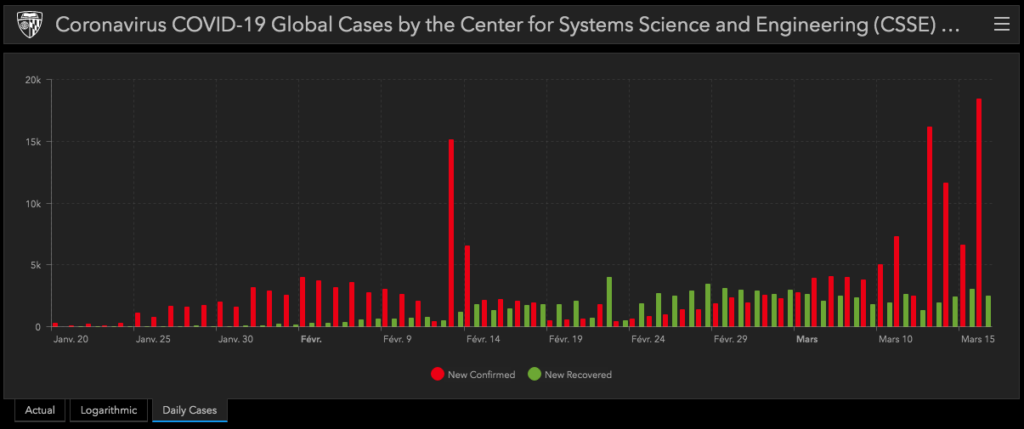

Les États-Unis sont à peine touchés par le Coronavirus mais sa propagation devrait s’accélérer dans les prochains jours.

Donald Trump a déclaré que les États-Unis pourraient être en mesure de maîtriser l’épidémie de coronavirus d’ici juillet ou août au plus tôt. La banque d’affaires Goldman Sachs pense que la croissance américaine sera nulle au T1 2020 et une contraction de l’économie au T2 2020.

L’économie ne repartira pas tant que le virus se propage. Il convient donc de suivre avec le plus grand attentisme le nombre d’infections quotidiennes. Tant que la courbe ne fléchira pas, il n’y aura pas de rebond de l’économie.

Que faire en bourse ?

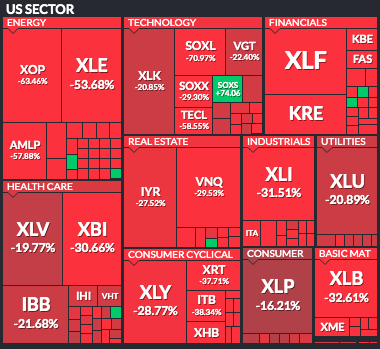

Nous sommes face à une situation inédite, hors du modèle. Impossible de dire si nous avons touché ou non le point bas. Dans ce contexte, il convient de changer de braquet en bourse. Inutile de céder à la panique mais chaque investisseur devrait passer en revu ses participations. Certains secteurs sont à éviter et notamment le tourisme et le transport aérien.

Par ailleurs, les sociétés très endettées risquent de souffrir dans les prochains mois. La baisse de leur activité pourrait rendre leurs dettes difficilement supportables. Les foncières de centres commerciaux vont probablement souffrir, les loyers sont généralement indexés sur le chiffre d’affaires de leurs clients.

Mais d’une manière globale, l’ensemble des secteurs boursiers sont touchés par cette chute de la bourse. Regardez plutôt la heatmap des performances Year-to-Date (depuis le 1er janvier 2020) de la bourse de New York, par secteur.

Personnellement, j’ai pris la décision d’alléger mes positions sur des ETF à levier et ainsi d’augmenter ma part de cash. Et même s’il y a beaucoup de titres au prix alléchant tel que Airbus, Air Liquide, Vinci, etc. je vais m’abstenir de prendre positions à l’achat.

Par ailleurs, j’attends un signal chartiste clair et sans équivoque pour repasser à l’achat. Dans le passé, une Golden Cross a toujours été un excellent indicateur de fin de krach. Ce signal chartiste devra être confirmé par une amélioration de la situation sanitaire.

En effet, nous naviguons a vu en ce moment. Et nous sommes dépendant d’un événement totalement incontrôlable. Pendant la crise des subprimes, il a « suffit » d’endiguer l’hémorragie en nationalisant les pertes puis en injectant massivement des liquidités dans le système financier.

Mais le Coronavirus n’en a rien à faire des spreads de crédit, des notations financières !

Les enseignements à tirer

Le modèle d’investissement que j’utilise a montré ses limites mais il n’est pas pour autant à jeter à la poubelle. Le signal d’achat a été lancé en juin 2009. L’investisseur qui l’aurait suivi et pris soldé ses positions aujourd’hui, il aurait réalisé une plus value de +200% en 10 ans en achetant le S&P 500.

Cependant cet évènement me pousse à modifier ma manière d’appréhender les marchés. Et notamment en devenant plus actif sur les marchés, sans attendre un signal de krach boursier.

Début février, j’avais noté une petite divergence de l’A/D Line dans ma revue des marchés du 07/02. Même si elle n’était pas longue et non confirmée par l’A/D Line All Shares, ce type d’évènement avait déjà provoqué des corrections, notamment lors du mini krach de 2018.

Cependant, je n’ai rien fait pour protéger mon capital, j’ai d’ailleurs profité de ce début de correction pour renforcer mes positions à l’achat. Sur le papier, c’était la chose à faire ! Statistiquement, j’avais d’excellentes probabilités de gagner mon pari. Les joueurs de poker diraient même que ce trade était EV positif (espérance de gain positive à long terme).

Mais en bourse, le taux de réussite de 100% n’existe pas.

Cependant quand l’A/D Line lance un début de divergence, une couverture optionnelle pourrait être une excellente protection. Dans ce contexte, la volatilité implicite est basse donc le prix des options est relativement faible. Acheter un put sur le Nasdaq ou acheter un call sur le Vix est une solution à envisager, à étudier.

Prenez soin de vous et de vos proches. Respectez les consignes de confinement, les distances sociales, etc. Plus vite ce virus sera mis hors d’état de nuire et plus vite, nos vies reviendront à la normale.

Bonjour Alexandre,

C’est Gaëtan du forum Andlil et nous sommes un groupe qui faisont la même technique long terme avec LQQ soutenu par la technique de weinstein.

Et je me demandais cette année sans grosse divergence nous arrivons proche des 30% (limite de weinstein) mais la technique est encore valable tu ne trouve pas ?

J’ai une autre question serait-il possible de rajouter les actions US dans le screener au fur et à mesure ? 🙂

Mercio encore 🙂

Bonjour Gaëtan,

Je suivais la file du Dino à sa grande époque, j’y ai appris beaucoup de choses!

Mais la manière dont ça c’est fini m’a poussé à prendre mon propre envol.

Concernant le stop à -30%, c’est une très bonne question. Dans le passé, nous avons 2 krach non signalés : 1946 et 1976 sauf que la correction du Dow Jones 30 et du S&P 500 n’a jamais excédé 25%. Aujourd’hui, le S&P 500 baisse de 29% et le Nasdaq de 28%.

Ce krach boursier n’est pas une crise financière ou économique habituelle.

Les marchés font face à une situation inédite, l’arrêt de l’économie mondiale pour une durée indéterminée.

Impossible de savoir quand la pandémie sera endiguée, et quel sera l’état de l’économie à ce moment ?

Le LQQ (et les autres ETF à levier) coûte cher quand on n’est pas dans le bon sens à cause du beta-slippage.

Je n’ai pas de problème avec mes autres positions acheteuses sans levier mais pour le LQQ, je préfère attendre un signal technique/médical clair avant de repasser à l’achat.

-> ceci n’est que mon modeste avis sur la situation

Pour les actions US, j’y avais pensé. Mais il faudrait trouver une manière de télécharger les cours (hauts/bas/ouverture/clôture) + volume de milliers d’actions. De plus, je crains que ma modeste base de données ait du mal à encaisser la volumétrie…

Alexandre

Super réponse 🙂

En tout cas j’ai mis ton blog en favoris et je te suis de très près.

Et pour les actions US ce n’est pas grave c’était une suggestion 🙂

Gaëtan

Merci Gaëtan,

En parlant de Weinstein, je cherche un moyen de suivre l’A/D Line Chinoise, savez vous s’il existe un tel outil ?

Malheureusement je ne trouve pas cet outil en ligne et je ne sais pas si il existe ????

En ce qui concerne la technique de weinstein j’attend une nouvelle phase 2 sur le nasdaq et je pense me mettre sur l’unité 1 jour pour faire les entrées et les sorties à la weinstein originale avec des stops suiveurs avec chaque plus bas sur du long terme (quelques mois).

Dès que ça part dans le mauvais sens avec l’analyse chartiste + mm30 je clôture et je peux essayer de profiter un peu de la correction en calculant mon money management au cas ou ça foire… A voir mais ça à l’air plus safe en tout cas

Il faut avoir une approche compatible avec votre psychologie, money management, levier, capital, etc.

Je trouve que la technique est excellente mais il y a mieux à faire.

Sur les précédentes corrections (début 2018, fin 2018, début 2020), on a eu des petites divergences de l’A/D Line.

* https://www.blogbourse.net/analyse-krach-2011.html

* https://www.blogbourse.net/analyse-krach-boursier-2018.html

Corrélées avec un marché qui grimpe/contexte tendu, ces divergences devaient être prise comme un avertissement.

Il aurait été possible de se protéger en pariant sur une hausse de la volatilité (achats de put sur NDX/CAC ou achat de call sur le Vix), je vais creuser ce point dans les prochaines semaines.

Le problème de la divergence c’est qu’elle n’apparaît pas a chaque correction…

Et il y a eu des cas de divergence sans corrections et des cas avec…

Comment savoir si c’est la correction à chaque fois ? …..

en ce qui concerne l’achat de put je ne peux pas m’aventurer sur le sujet car je ne connais pas assez les options mais je comprend ce que tu dit et si on est « sur » de la descente, c’est un bon coup à jouer pour se couvrir.

Si on prend un achat de put à chaque fois qu’il y a une petite divergence mais que la correction ne se fais pas est-ce que nous sommes protéger avec l’achat du put ?

Dans ce cas ça m’a l’air très interressant et le point est effectivement à creuser 🙂

Le problème et surtout quand il n’y a pas de divergence mais qu’il y a une correction…..

Je viens de re vérifier les corrections (que sur le nasdaq) et effectivement avant chaque correction il y a une divergence…. minime mais bien une divergence.

Sur le dow jones ce n’était pas le cas……

Ce qui remet en cause toute la technique et du coup ça donne une facilité pour timer la sortie ( en haut d’une correction)

Sur le nasdaq de 1984 à aujourd’hui.

Il faut que je retravaille les corrections.

Mais en complément de l’A/D Line, il y a peut être quelque chose à creuser du côté du Vix.

Je vais préparer un article sur le sujet !

Salut, pour moi la technique n’est pas encore remise en question, il faudra suivre dans les prochains mois car il se peut qu’on ait un nouveau plus haut dans quelques mois… Et du coup mis à part l’effet contango qui nous aura un peu rincé,

il se peut qu’on s’en tire pas trop mal. Pour moi sans parler de pourcentage, si on regarde en tendance logarithmique LT on est encore en correction… Ce qui plaide pour un scénario catastrophe pour le dino c’est plutôt la phase de distribution, qui a bien eu lieu sur quelques semaines et il est possible qu’on soit sur qqc d’inédit qui n’a pas pu durer plus longtemps du fait de l’urgence sanitaire… Je suis pas très confiant mais je reste long sur mon LQQ quite à perdre mes plumes… Je garde du cash aussi qd même, on verra bien!

Merci pour ton retour Patate, il est vrai que cette crise est particulière. C’est d’ailleurs pour ça que j’ai vendu mes ETF à levier mais conservé mes autres positions longues.

L’économie US est forte mais le coronavirus risque de mettre un stop à cette bonne dynamique. Tout l’enjeux est de savoir quand le business va revenir à la normale.

L’Italie va probablement être confinée pendant plus d’un mois, la France aussi.

Plusieurs États américains ont ordonné le confinement de la population, 20% de la population totale.

Si tu arrive à résister à cette baisse patate bravo !