Pendant l’été 2011, la crise de la dette grecque a sévèrement secoué les marchés financiers européens et américains. A cette époque, je n’étais pas encore un investisseur actif puisque j’étais un étudiant désargenté… J’ai donc décidé de faire une analyse à posteriori de ce mini-krach.

Je ne vais pas parler des causes de la crise ou de la gestion politique et financière de la dette grecque mais je vais me concentrer sur les informations que nous ont donné les graphiques boursiers. Comme pour l’analyse du krach de 2018, je vais structurer mon analyse chronologiquement en trois actes.

Après le krach des subprimes, la crise de la dette

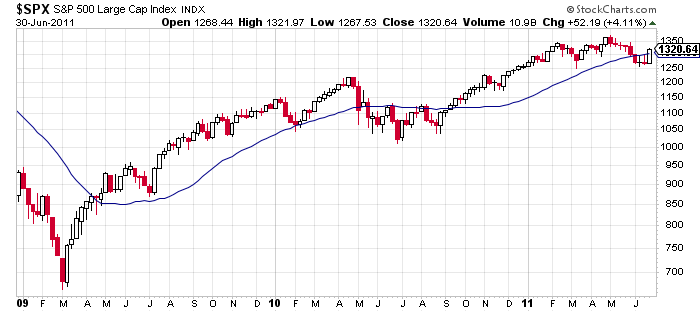

La crise financière de 2008 a obligé de nombreux états à émettre de la dette pour soutenir leur politique de relance économique.

Au printemps 2010 et en plein récession de son économie, la Grèce requiert l’aide du FMI et de l’Union Européenne pour refinancer sa dette. La tension est telle sur les marchés que le 6 mai 2010, le S&P500 enregistre une baisse de 9.2% en moins de 10 minutes, cet évènement sera surnommé le Flash Crash. Pendant cette période, le S&P500 a enregistré une baisse de 15% sur ces derniers plus hauts.

Pour éviter que la crise de la dette n’emporte la Grèce (et les autres pays fragiles de l’Union Européenne), le FMI et l’UE accordent un prêt de 110 milliards d’euros contre l’adoption par Athènes de mesures d’austérité. Ce plan de sauvetage met fin aux tensions.

Mais 1 an plus tard, début mai 2011, la Grèce fait à nouveau appel au FMI et à l’Union Européenne. Les mesures d’austérités aggravent la récession du pays, l’empêchant de facto de revenir sur les marchés pour émettre de la dette.

Les marchés tombent avec la Grèce

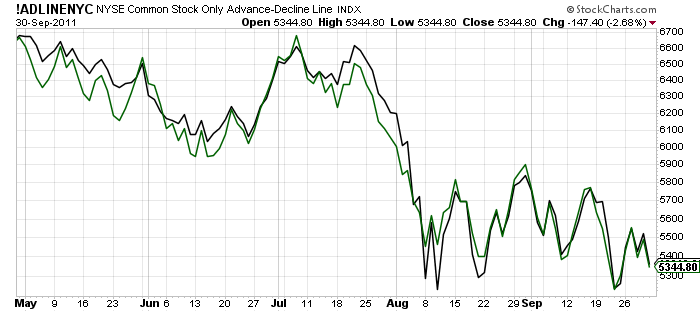

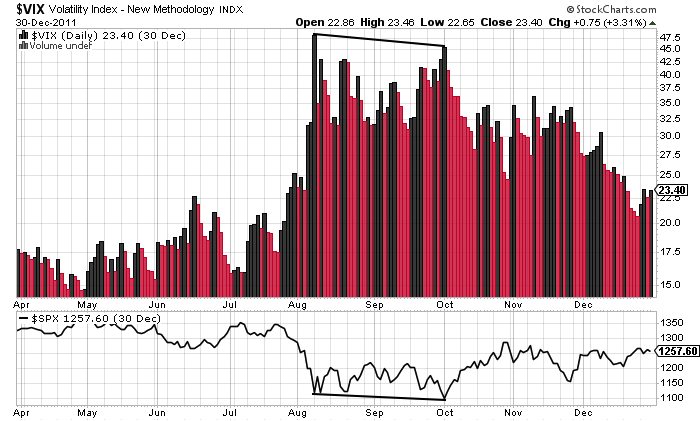

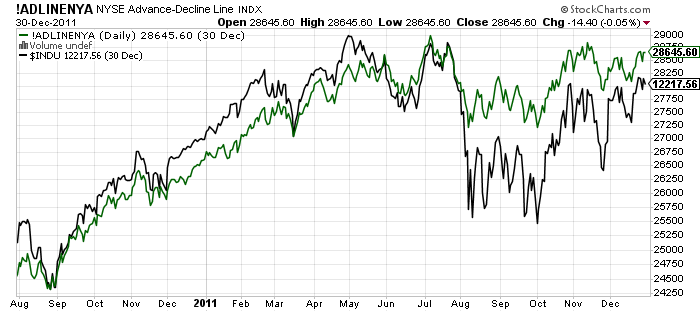

Alors que les politiques discutent du plan de sauvetage, les investisseurs ont pu constater que la ligne des avancées/déclins commençait à diverger en juillet (3-4 semaines). La fuite des capitaux des small-caps vers les blue-chips témoigne de la perte de confiance des investisseurs.

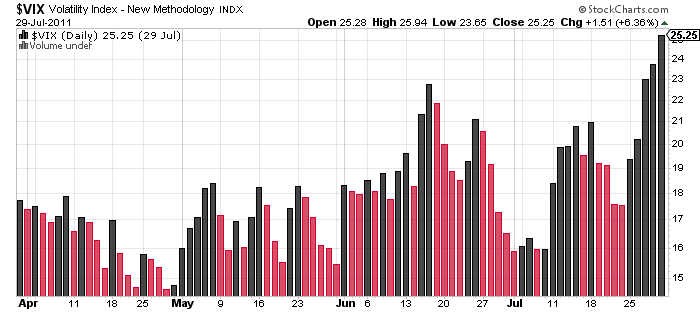

Les tensions sur les marchés sont confirmées par une augmentation de la volatilité du S&P500 (Vix).

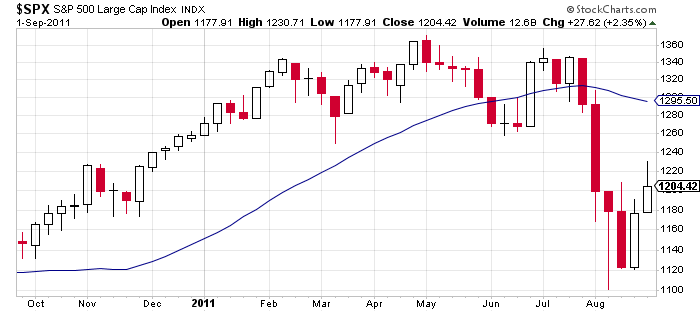

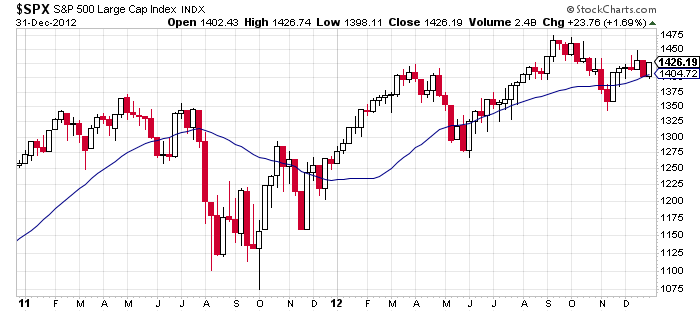

Et puis début août, les États-Unis ont perdu leur Triple A (notation de leur dette souveraine), ce qui a amplifié la panique sur les marchés financiers. Le S&P500 perdra 18% en l’espace de trois semaines, il transpercera sa moyenne mobile, qui finira même pas s’inverser.

La reprise du marché

Le signal d’achat fort viendra début octobre 2011. Alors que le S&P500 faisait un nouveau plus bas depuis le printemps 2011, le Vix refusa de faire un nouveau plus haut.

Quelques jours plus tard, les marchés sont venus casser cette dynamique baissière en dépassant leurs derniers plus hauts. Comme nous le confirme la théorie de dow, la tendance baissière était invalidée par cette cassure par le haut des 1225 points sur le S&P500.

Pendant cette chute des marchés US, la ligne des avancées/déclins a montré beaucoup de force en refusant de suivre les plus bas du Dow Jones.

Comme on a pu le voir, cette crise de la dette grecque était une superbe opportunité pour l’investisseur. Les indicateurs décrits par Stan Weinstein nous donnait toutes les clés pour tenir et renforcer nos positions acheteuses. Les investisseurs plus audacieux auront profité pour shorter les marchés en aout 2011.