Ça en deviendrait presque lassant, si on ne gagnait pas d’argent mais la bourse de New York clôture une nouvelle fois sur des niveaux records.

Les cours des actions américaines ont été soutenu par la détente des relations commerciales sino-américaines et la publication d’indicateurs macro-économique positifs.

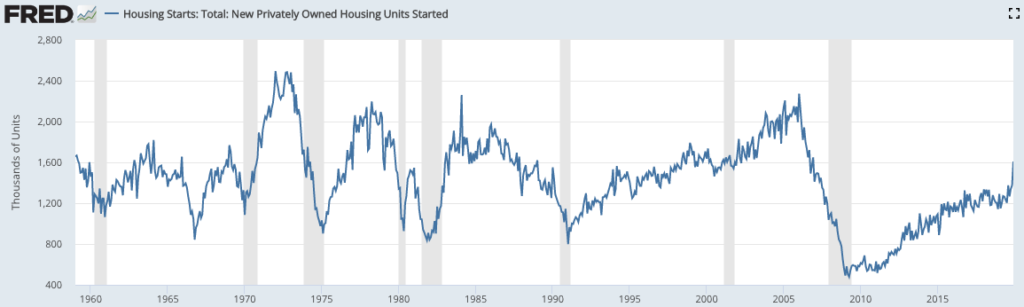

En effet, les mises en chantier de logements neufs aux USA ont bondi en décembre. Cet optimisme ambiant a permis à Alphabet (maison mère de Google) de franchir la barre symbolique des 1000 milliards de capitalisation boursière.

Analyse long terme

Sur la semaine, nos trois indices terminent dans le vert. Le Dow Jones gagne 1,79%, le S&P 500 engrange 1,97% tandis que le Nasdaq 100 grimpe de 2,31% !

La ligne des avancées déclins grimpe de concert avec les grandes capitalisations qui composent le Dow Jones 30. La hausse des marchés est donc saine puisqu’elle concerne l’ensemble des entreprises cotées à Wall Street.

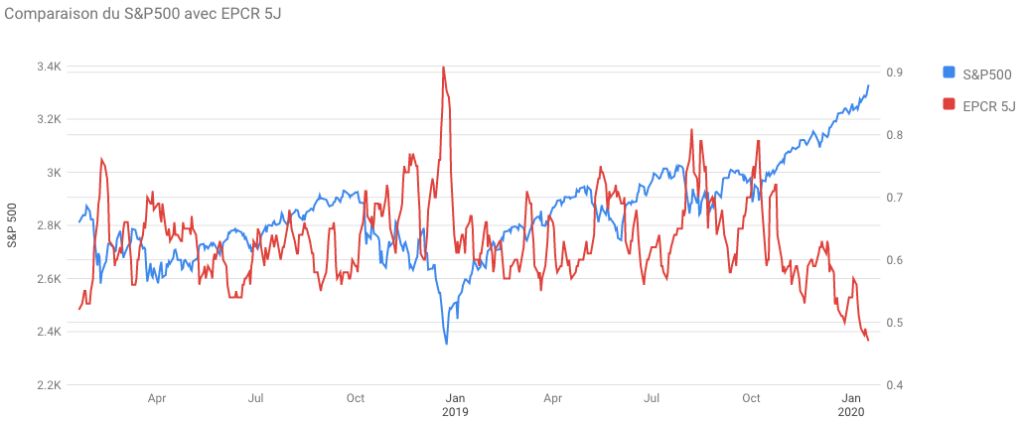

Les indicateurs de sentiment de marchés sont quant à eux sur des niveaux d’excès d’optimisme. L’EPCR 5D atteint le seuil planché de 0,57, les traders sur options achètent très majoritairement des call (anticipation haussière).

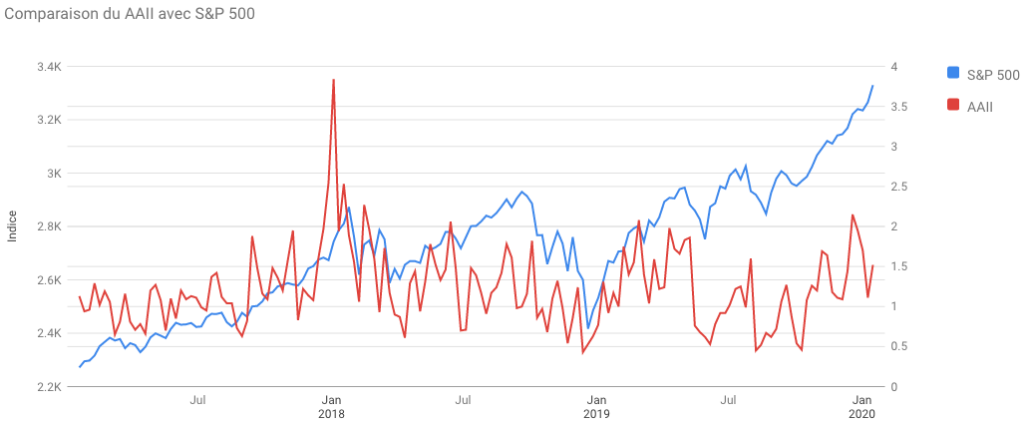

Cependant les petits porteurs américains sont relativement prudents. Il reste donc probablement un peu de jus pour aller atteindre de nouveaux sommets en bourse.

Analyse court terme

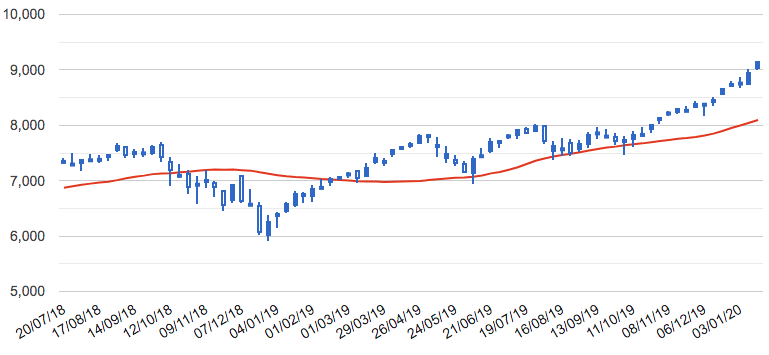

Compte tenu de cette hausse infernale des marchés et des indicateurs de sentiment au plus haut, la tentation de vendre à découvert les marchés est forte. Et notamment le Nasdaq 100 qui atteint des niveaux records !

En vision hebdomadaire, le Nasdaq 100 est une situation de sur-achat quand on regarde le RSI. Par ailleurs, le cours du Nasdaq évolue 13% au dessus de sa moyenne mobile à 30 semaines.

Une correction du Nasdaq 100 ne serait donc pas étonnante mais qu’est ce qui pourrait la provoquer ? Les indicateurs de participation sont bons donc seul un blackswan (événement imprévisible) pourrait faire corriger les marchés.

Mais qu’est ce qui pourrait faire corriger les marchés ? Des résultats d’entreprise en deçà des prévisions ? Ou un autre événement macro-économique telle une guerre commerciale contre l’Europe ?

Et que faire en cas de baisse des marchés ? J’ai encore du mal à trouver un seuil qui déclencherait ma vente à découvert. Pour le moment, je vais donc m’en tenir au plan habituel.

Acheter régulièrement des ETF et notamment du LQQ sur mon PEA. Sur le compte CFD (qui est totalement liquide aujourd’hui), j’ai planifié mon premier ordre d’achat sur la zone des 8450 points.

Baisse du livret A

Autre événement notable en France : la baisse du taux du livret A. Le « placement » préféré des français passe de 0,75% à 0,5% de rendement annuel. Bien moins que l’inflation, qui est de 1,5% !

Financièrement l’impact est minime. Un livret A au plafond (23k €) perdrait une cinquantaine d’euros par an… Mais dans l’opinion publique, la baisse de la rémunération du livret A passe mal.

N’oubliez pas que lundi les marchés US seront fermés pour cause de jour férié, célébrant la journée de Martin Luther King.

La baisse du livret A+LDD va me faire perdre 93.62€/an.

Oui ca passe mal quand on rajoute la baisse des fonds euros, par contre dans l’autre sens ca y va….augmentation de la CSG, l’augmentation des mutuelle, du gaz, du timbre et j’en passe…mais une lueur d’espoir ma taxe d’habitation devrait disparaitre en 2023 Lol

Bref tout est fait pour orienter les Français vers les marchés… en cas de forte correction (inévitable) va y avoir beaucoup de déception.

Bonjour Dom,

Effectivement le LDD est également impacté par cette baisse des taux.

Par ailleurs, le rendement des fonds euros est totalement corrélé à la politique des banques centrales.

Mais je ne pense pas que leur objectif soit d’orienter l’épargne vers les marchés (risque de faire gonfler la bulle sur les actions).

L’objectif est plutôt d’orienter l’épargne vers la consommation pour faire repartir la croissance et l’inflation.

Bonjour Alexandre,

Oui c’est ce que le gouvernement souhaite, mais ce n’est pas ce que feront les citoyens ! Epargner c’est se protéger contre les jours moins bons, c’est un reflex automatique inscrit dans l’ADN Français, on garde un pécule qu’on essaie de faire fructifier, pourquoi le livret A qui ne rapporte plus rien continu t il de battre des records de dépôts ? Donc les gens iront sur les marchés et se feront rasés gratis