Quand vous passez un ordre d’achat en bourse, vous vous demandez probablement si le timing est bon. Les marchés sont au plus hauts, les médias annoncent une crise financière à venir : est-ce le bon moment pour acheter ?

Cette question peut paralyser votre prise de position et vous vous mettez à attendre inlassablement une baisse des marchés, qui ne vient pas. Les marchés continuent de grimper sans vous…

Alors dans cet article, nous allons passer en revue les différentes périodes propices à l’investissement boursier.

Le meilleur moment : après un krach

Un krach boursier constitue une période de solde incroyable pour les investisseurs, ce n’est un secret pour personne. Le cours de la majorité des actions est massacré, les investisseurs prennent peur et souhaitent récupérer leur argent à tout prix.

Pendant cette période l’argent change de main, les fortunes se font et se défont. Mais quand faut-il investir en bourse ? Faut-il acheter progressivement pendant la chute des indices boursiers ?

Le célèbre investisseur Warren Buffett profite de cette période de baisse pour investir progressivement son cash. Mais vous n’êtes pas Buffett ! Ce que je veux dire, c’est que vous n’êtes pas aussi gros que lui, vous n’avez pas autant de cash. En 2019, Berkshire Hathaway disposait de 128 milliards de dollars de trésorerie.

La taille de votre portefeuille vous donne toute l’agilité nécessaire pour faire les choses de manière plus intelligente ! En effet, la fin d’une crise boursière est marquée par un signal graphique nommé Golden Cross, correspondant à un croisement de moyennes mobiles.

Le retour de la tendance haussière est indiqué lorsque la moyenne mobile à 50 jours croise à la hausse la moyenne mobile à 200 jours.

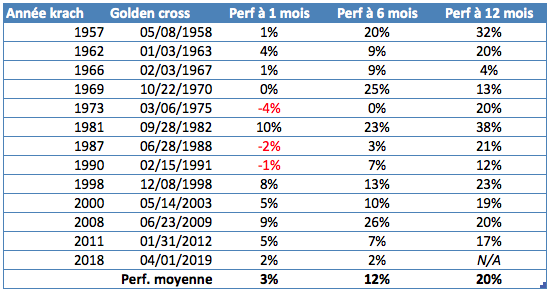

Comme en témoigne l’étude historique de ce signal chartiste, après un krach ou une correction proche des -20%, une Golden Cross constitue le meilleur moment pour investir en bourse !

Lors de ce signal, l’investisseur devrait se préparer à solder ses positions shorts pour repasser à l’achat sur les grands indices boursiers. Les investisseurs plus intrépides pourraient même chercher des actions avec un plus gros potentiel de hausse.

Cet événement se produit assez rarement mais ne vous inquiétez pas, ce n’est pas une fatalité comme nous allons le voir ci-dessous.

Mais si on a raté le signal ?

Vous ne pouvez pas vous permettre d’attendre 5 ou même 10 ans avant de passer votre premier ordre d’achat. Attendre un hypothétique krach boursier constitue un énorme coût d’opportunité.

Alors que les marchés grimpent de 8 à 10% chaque année, votre argent stagne sur des livrets bancaires faiblement rémunérés. Frustrant n’est ce pas ?

Il faut donc investir sur les marchés, mais le faire plus prudemment qu’après un krach boursier. En effet, nous ne savons pas de quoi sera fait demain, quels événements pourraient impacter les marchés boursiers.

Vous devriez alors découper votre capital à investir en 10/12 paquets et l’investir progressivement en bourse. Par exemple, si vous avez 10.000 euros à investir, vous devriez acheter des actions pour 800 à 1000 euros par mois pendant 1 année.

Pourquoi investir progressivement ? Tout simplement pour lisser vos entrées en bourse tout en évitant les blackswans (événements totalement imprévisibles).

En effet de nombreux événements imprévisibles peuvent se produire, regardez le cours du S&P 500 sur la dernière décennie. Accident nucléaire au japon, crise de la dette en Europe, invasion de l’Ukraine, crise financière en Chine, Brexit et Trump, guerre commerciale, etc.

Tous ces événements ont fait reculer plus ou moins fortement les indices boursiers. L’investisseur intrépide avait donc de formidables opportunités pour renforcer ses positions acheteuses à long terme. Cependant il convient de rester calme et d’éviter la panique qui gagne la foule des investisseurs.

Il existe d’ailleurs un célèbre proverbe boursier qui dit :

Acheter au son du canon, vendre au son des violons

Traduction, il faut acheter quand la panique gagne les marchés et vendre pendant les phases d’euphorie.

Mais je sais ce que vous allez me dire. Comment savoir quand nous sommes dans une phase d’excès d’optimisme ?

Les marchés sont au plus hauts, l’analyse fondamentale du S&P 500 montre des signes de sur-valorisation, etc. Les arbres ne montent pas jusqu’au ciel alors que faire ?

Oui mais les marchés sont au plus haut et chers…

En effet, il est toujours psychologiquement difficile d’acheter quand les marchés sont au plus hauts. On a toujours peur d’être le dernier acheteur avant un krach, d’être le dindon de la farce en somme.

Faut-il investir en bourse au plus haut ?

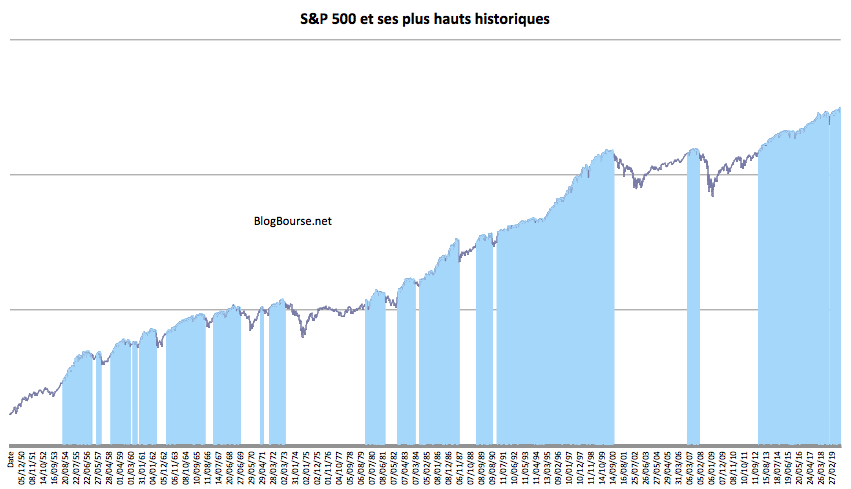

Alors comparons le S&P 500 avec ses plus hauts depuis 1950. Le graphique illustre l’évolution du S&P 500 depuis 1950 (échelle logarithmique, bleu foncé). Chaque trait vertical (bleu clair) indique que le S&P 500 clôture à moins de 5% de ses plus hauts historiques.

Sur les 17000 journées de cotation, le S&P 500 est sur ses plus haut 7500 jours, soit 45% du temps. Acheter quand l’indice est proche de ses plus hauts n’a donc rien d’exceptionnel.

Et puis, les marchés sont chers

Pour mesurer le niveau de valorisation d’une action ou d’un indice, le premier réflexe consiste à analyser le Price Earning Ratio. Ce ratio permet de mesurer le rapport entre les bénéfices d’une entreprise et sa capitalisation boursière. Plus le ratio est élevé et plus l’action est considérée comme chère.

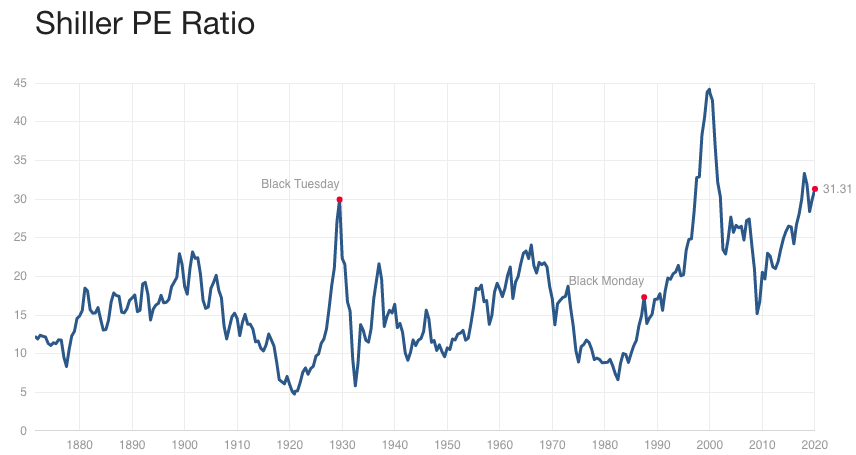

D’ailleurs le Prix Nobel d’économie 2013 et professeur d’économie à Yale, Robert Shiller a mis en place un ratio nommé CAPE (Cyclically Adjusted Price-to-Earnings ratio). Proche du PER, cet indicateur compare la capitalisation boursière avec la moyenne des bénéfices sur 10 ans, ajusté de l’inflation.

Cependant quand on regarde ce graphique, on peut constater que les actions sont plus ou moins chères chaque année. Mais il est impossible d’en tirer des conclusions pour savoir quand investir en bourse.

Lors du black-monday (19 octobre 1987), les marchés ne semblaient pas sur-valorisés et pourtant l’indice Dow Jones de la Bourse de New York a perdu 23% en une seule journée.

Les ratios de valorisation nous sont donc parfaitement inutiles pour timer nos achats sur les marchés.

Cependant, il faut faire attention au krach

En effet, la stratégie Buy and Hold (acheter et conserver, en français) n’est pas la plus performante. Même si la bourse a tendance à grimper en permanence et que l’impact d’un krach peut être effacé en seulement quelques mois.

En effet pendant une crise financière, la valeur de votre portefeuille peut baisser de 50 à 90% si vous ne faites rien.

Acheter quand la bourse baisse OUI mais attention au risque de crise financière. Un krach boursier est un évènement relativement rare qui se produit en moyenne tous les 7 ans.

Cet événement est caractérisé comme inattendu et imprévisible mais il y a des signes qui ne trompent pas. Des indicateurs techniques (notamment des indicateurs de participation) permettent d’identifier quand la mer se retire.

J’ai décris ces quelques indicateurs et réalisé une étude de cas pour apprendre à détecter le prochain krach boursier. N’hésitez pas à aller le lire et/ou à vous inscrire à la newsletter pour suivre l’évolution de ces indicateurs.

Mais pour vous résumer l’article, il faut comprendre que ce sont les grands actionnaires/investisseurs qui décident quand le marché est assez haut pour kracher. Regardez plutôt cet extrait du film sur la bourse : Margin Call.

Même si ce film est une pure fiction, il est utile de rappeler qu’il reprend tous les mécanismes psychologiques de la finance (le père du réalisateur travaillait à Wall Street).

Le passage le plus important se situe à la fin de la réunion. Le grand patron de la banque dit qu’il gagne un plus gros salaire que les autres parce que son métier consiste à anticiper les fluctuations boursières.

Quand les gros investisseurs arrêtent d’acheter, c’est à ce moment que les marchés peuvent kracher. Faute de gros acheteurs pour soutenir les cours, la moindre correction viendra enfoncer les supports. La baisse des marchés, couplée à un vente de panique, deviendra auto-réalisatrice !

Dans une optique d’investissement à long terme, cette analyse technique des marchés ne devrait pas vous prendre plus de quelques minutes chaque semaine !

Une stratégie d’investissement simple à appliquer

Pour résumer cet article, l’investisseur en action devrait investir progressivement son capital. Par exemple, en investissant la même somme chaque mois. En cas d’évènement imprévu (blackswan) qui fait décrocher les marchés, l’investisseur pourra alors en profiter pour augmenter son rythme d’achat, les soldes ne durent pas éternellement.

Cependant, l’investisseur devra également garder un oeil sur les risques de krach boursier. Lorsque les nuances s’amoncellent, l’investisseur devra se montrer plus prudent dans ses investissements. Comme un pilote de chasse près à s’éjecter de son avion.

Personnellement, j’ai adopté cette stratégie pour la gestion de mon PEA. Tous les mois, j’utilise l’épargne issue de mon travail salarié pour acheter des ETF et notamment du LQQ. En cas de correction des marchés, j’accélère mes achats pour profiter de cette courte période de promotion.

Effectivement pendant un bullmarket, un blackswan est un très bon moyen pour acheter des actions.

Mais psychologiquement, il est toujours dur d’acheter pendant cette période. Sur les forums ou dans les médias, tout le monde parle du crash qui va se produire…

Bonjour Geronimo,

Pendant ces périodes agitées, il faut faire fi du bruit (presse, réseaux sociaux) et tentez de rester rationnel.

Plus facile à dire qu’à faire, mais il faut s’accrocher à votre stratégie d’investissement, vos backtests, etc. et garder le cap!

Alexandre

Bonjour je souhaiterai acheter une seule action LQQ de chez Lyxor au sein d'un PEA, j'ai téléphoné à FORTUNEO; ils ne font ni short ni leveraged.

Puis je acheter une fois l'action au sein de mon PEA et ne plus la racheter et dans dix ans peut etre qu'elle sera multiplié par 2 ou 10 ou plus…? C'est un bonus que je voudrais me faire, vu que mon plan est de faire une répartition entre ETF monde et ETF emerging markets. Si ce n'est pas possible prendre le LQQ au sein d'un CTO chez FORTUNEO, ne plus l'alimenter pendant 5 ans ou 10 ans, et le vendre à ce moment là.

Merci de votre réponse.