Rendu célèbre pour avoir été l’un des premiers à voir la bulle des subprimes, le docteur Michael J. Burry annonce qu’une bulle financière est en train de se former sur les ETF (fonds indiciels).

La moitié du marché boursier mondial en gestion passive

Le gérant de Scion Asset Management, popularisé par le film The Big Short et adepte dans l’investissement dans la valeur, pense que les marchés boursiers sont actuellement gonflés par les flux de capitaux dirigés vers les fonds indiciels. Et cela sans aucune justification fondamentale.

Les investissements passifs tels que les fonds indiciels et les fonds négociés en bourse gonflent les prix des actions et des obligations de la même manière que les titres de créance garantis par des hypothèques à risque.

Michael J. Burry

Selon Bank of America Merrill Lynch, la gestion passive représente près de la moitié des marchés boursiers. Les investisseurs privilégient ces produits financiers considérés comme moins risqués que le Stock Picking (diversification) et moins onéreux que les fonds traditionnels.

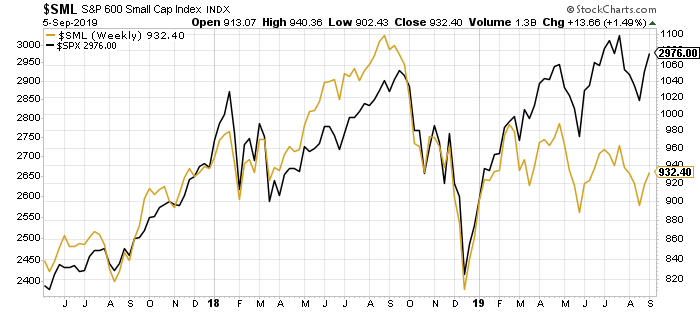

Michael Burry note que l’argent investi dans les ETF profite aux grandes sociétés cotées, au détriment des petites valeurs. La comparaison entre l’indice S&P500 et le S&P Small Cap 600 confirme les propos de Burry. Le S&P500 (ligne noire) progresse beaucoup plus rapidement que le S&P 600 (ligne dorée) en 2019.

Le principal risque des ETF

Burry pointe le risque de liquidité des ETF en cas de krach sur les marchés financiers. En cas de retournement de marché, les market-makers pourraient être amenés à geler les transactions sur les trackers. Par conséquent, les investisseurs ne pourraient plus solder leur position ce qui accentuerait la panique boursière.

Faut-il en avoir peur des ETF ?

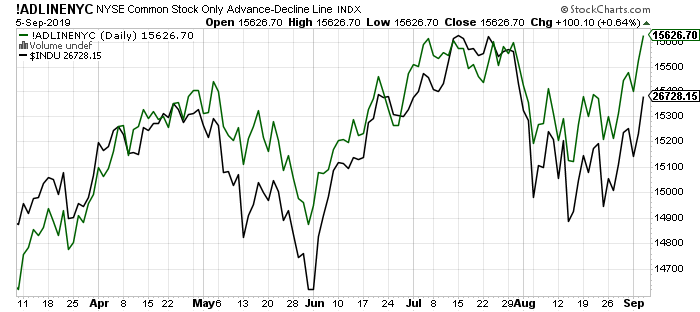

Cette divergence doit elle être prise au sérieux comme un signal de krach à venir ? Lorsque l’on compare le Dow Jones avec la ligne des avancées/déclins, on constate que l’A/D Line est à son plus haut historique et qu’elle est bien en avance sur les grandes valeurs.

Ce qui signifie que l’ensemble des titres de la cote participe à la hausse des marchés, indépendamment de leur capitalisation boursière. Certes les Small Cap montent moins rapidement que les grandes sociétés mais cette portion de la cote ne subit pas le dégagement massif des gros investisseurs.

Michael Burry nous annonce la même chose que Georges Ugeux : les actifs sont surévalués et le prochain krach boursier sera probablement dévastateur. Cependant l’investisseur averti ne doit pas craindre une bulle sur les ETF, il doit rester acheteur à long terme tant que les indicateurs sont haussiers.

Cependant quand le marché se retournera, l’investisseur devra être prompt à réagir et solder ses positions acheteuses. Pour aller plus loin, lisez mon article pour protéger votre capital du prochain krach boursier.

Super article. Tout à fait d’accord.

Valentin

Très bon article, merci !

Il ne faut pas oublier que Burry a shorté très tôt l’immobilier US (12-18 mois avant l’éclatement de la bulle). Par ailleurs, ce ne sont pas les ETF qui forment une bulle mais les marchés financiers dans leur ensemble.

Aurélie