Semaine éprouvante pour les nerfs, les cours ont été extrêmement volatiles, nous avons pu assister à des contre-pieds dans tous les sens. Ouverture sur un gap haussier lundi, baisse toute la semaine et finalement, les marchés rebondissent vendredi soir !

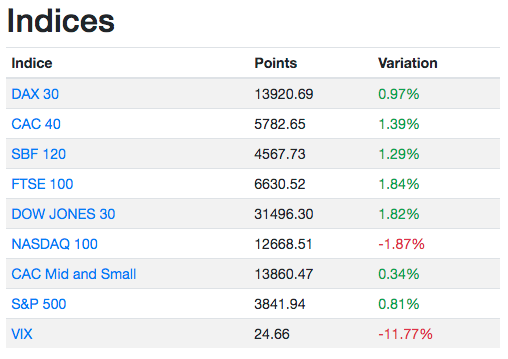

Maintenant que les marchés sont fermés, il est l’heure de reprendre son souffle et de faire le point sur la semaine. Chose étonnante, seul le Nasdaq 100 termine la semaine dans le rouge. De plus, l’indice phrase des technos US ne baisse que de 1,87% sur la semaine. Quand j’ai vu ce chiffre, j’ai cru que mon script avait planté, j’ai dû vérifier par moi-même (deux fois).

Bref tout ça pour ça, comme dirait l’autre !

Bon après cette semaine compliquée, il est logique de se demander si l’on fait face à une simple rotation sectorielle, ou s’il y a un véritable risque de krach.

Rotation sectorielle ou krach boursier ?

Depuis la mi-février, le Nasdaq a fortement corrigé, cassant ses supports les uns après les autres. Entre son sommet et le cours de clôture de vendredi, la baisse est de 8% ! On atteint même les 11% de baisse, si on prend le point bas de la semaine.

Mais étonnamment, le Dow Jones 30 et le S&P 500 sont beaucoup plus résistants. L’indice des blue-chips, le roi Dow Jones n’a baissé que de 1,5% depuis ces précédents plus hauts.

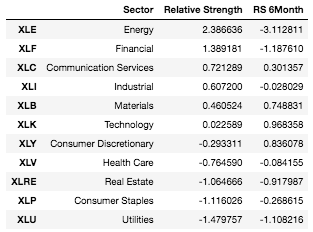

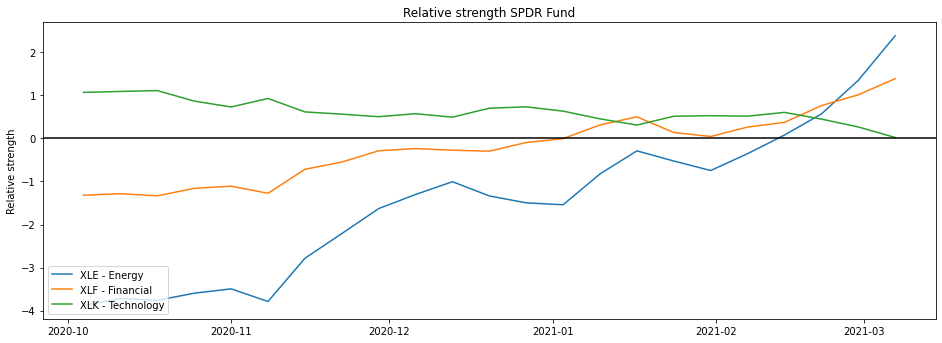

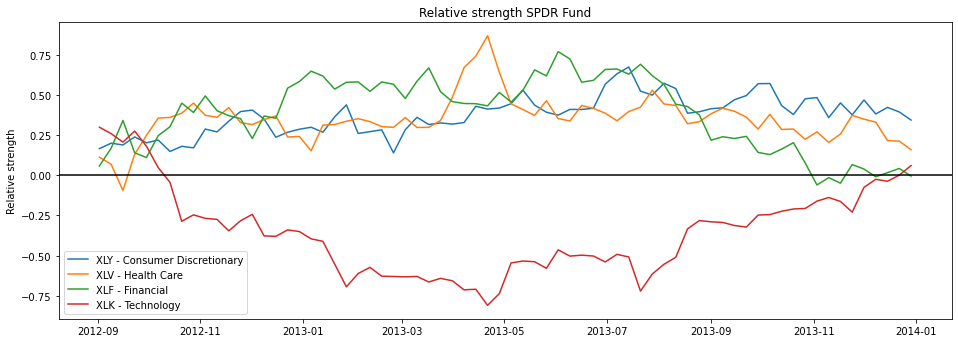

Je me suis donc décidé à coder sous python, un petit programme pour mesurer la force relative des secteurs US. Première constatation, le secteur de l’énergie et des financières sont nettement plus forts que les autres secteurs. Alors que 6 mois auparavant, ces deux secteurs étaient totalement délaissés par les investisseurs (Les derniers seront les premiers, comme chantait Céline DION).

Deuxième constatation, le secteur technologique n’arrive qu’à la 6e position, avec une force relative tout juste positive… Alors que 6 mois auparavant, les entreprises technologiques étaient les plus puissantes.

Rétrospectivement, le timing de la vente de mes actions Total fin janvier aura été totalement désastreux. Bref aujourd’hui, les adeptes de la stratégie de Momentum en bourse vendent les entreprises technologiques et se replacent sur les financières et l’énergie.

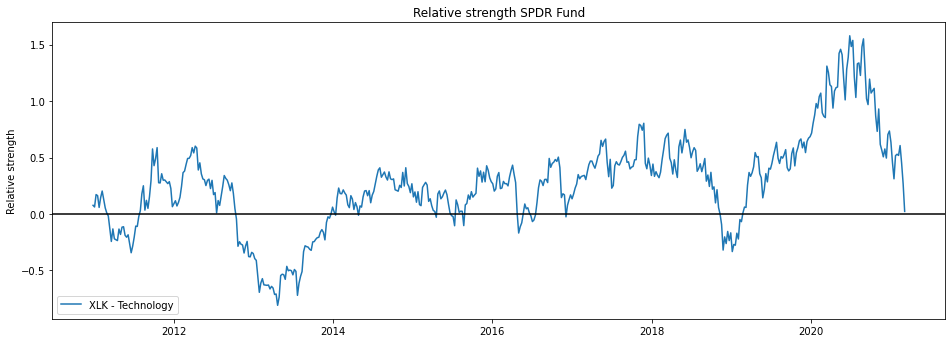

Historiquement, le secteur des techno sur-performe les autres indices, mais il lui arrive aussi de caler. Et comme on peut le voir ci-dessus, le secteur technologique a largement sur-performer les autres secteurs. Il y a donc un logique retour à la moyenne, sans pour autant remettre en cause la tendance haussière à long terme des indices.

Jusqu’où ira la baisse ?

Maintenant, la question légitime que chacun aura à la bouche : est-ce que le Nasdaq 100 a touché son point bas ? Mais à moins d’avoir une boule de cristal, il est impossible de répondre précisément à cette question. Cependant, essayons d’utiliser les outils à notre disposition pour mettre en place des scénarios.

Scénario optimiste

Fin 2012, le secteur technologique avait montré des signés d’essoufflement (toujours mesurés grâce à notre force relative). Alors que les financières et le secteur de la santé devenaient les secteurs les plus performants.

En à peine deux mois, le Nasdaq 100 avait violemment corrigé de 13% (en quasi ligne droite). On peut noter que la force relative du secteur technologique était passée en territoire négatif un mois avant que le Nasdaq 100 atteigne son point bas.

Puis le Nasdaq 100 a latérialisé pendant plusieurs mois (jusqu’à mai 2013) avant de connaître un nouvel élan boursier. Le draw down aura été de 13% et il n’aura duré que 8 mois.

Scénario pessimiste

Mais aujourd’hui, la situation est un peu différente. Tout d’abord, le S&P 500 et le Dow Jones 30 ont très peu baissé, respectivement -3% et -1,5%. Si ces deux indices se mettaient à corriger davantage, la baisse du Nasdaq 100 serait amplifiée.

Mais pourquoi les marchés pourraient continuer leur correction ?

Tout d’abord, on peut constater que la ligne des avancées/déclins n’est pas en très grande forme. Après avoir montré des signes de faiblesse en février (divergence), on ne peut pas dire que les gérants profitent de la baisse pour acheter l’ensemble de la cote.

Cependant, il est important de rappeler que jamais une divergence aussi courte (quelques semaines) n’avait été suivie par un marché baissier durable.

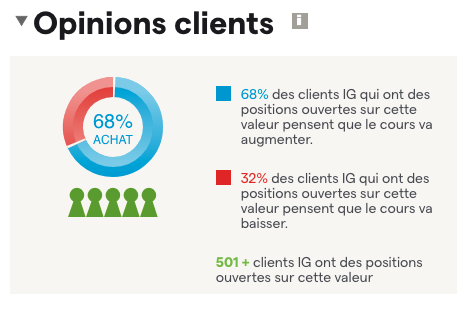

De plus, on a pu assister à un énorme phénomène Buy The Dip (achat de la baisse) cette semaine. Par exemple, le broker CFD IG constate que parmi ses clients qui tradent le Nasdaq 100, 68% sont acheteurs.

De plus, les clients d’IG achètent massivement des actions technologiques telles que Testa, Apple, Amazon, etc.

Bref, un tel consensus à l’achat est inquiétant, surtout quand on sait que 75% des clients perdent de l’argent lorsqu’ils investissent avec IG…

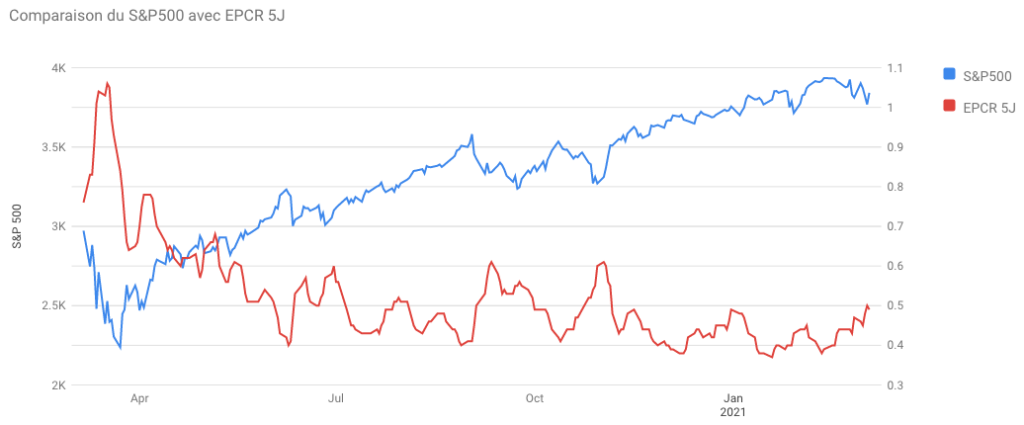

Par ailleurs, on peut constater que la panique n’a même pas effleuré les marchés. L’Equity Put Call ratio, qui mesure le rapport de Put et de Call traités sur les marchés, n’a presque pas bougé cette semaine. L’indicateur de sentiment est toujours campé sur des niveaux extrêmes d’optimisme.

Bref, pour le moment, il n’y a aucun mouvement de panique sur les marchés. Et si cette panique arrivait, elle enverrait probablement le Nasdaq à la cave…

Mais jusqu’où descend cette cave ?

Si on prend le scénario optimiste, nous avons probablement atteint le point bas à 12250 points sur le Nasdaq 100, qui correspond (étonnamment) à notre moyenne mobile à 30 semaines.

Mais si le scénario pessimiste se produit, je vois deux zones graphiques se dégager sur le Nasdaq 100. La première correspond au dernier point bas du Nasdaq à 11.500 points (soit une correction total de 17%).

Le deuxième support correspond à la zone des 11.000 points, travaillé en septembre et octobre dernier. La correction totale serait alors de 20%, et serait comparable à la correction du T4 2018.

Ma semaine sur les marchés

Personnellement, je préfère me préparer au pire scénario à court terme (même si je préférais l’éviter). C’est d’ailleurs dans cette optique que j’ai structuré mes ordres d’achat sur le Nasdaq 100 et notre fameux LQQ.

Cette semaine, j’ai profité de la baisse du Nasdaq pour acheter un peu de PE500 (ETF S&P 500) à 25€, et du LQQ à 550 et 525€ pièce.

Par ailleurs, je constate que la réduction de mon exposition au LQQ au profit du PE500 me rend nettement plus serein face à cette baisse du Nasdaq. La perte de performance est largement compensée par la sérénité d’esprit.

Sur le compte option, je n’ai strictement rien fait. J’attends avec impatience l’échéance de vendredi prochain pour savoir si je vais être assigné (achat de 100 TQQQ au prix de 80$). Ou si je pourrais roller ma vente sur avril (en diminuant encore mon PRU).

Pour conclure, je pense que la rotation sectorielle n’est pas encore terminée et qu’elle devrait nous offrir des opportunités d’achats à bon compte.

Bonne semaine.

Bonjour,

Concernant le Put/Call ratio je n’ai pas les mêmes données : https://schrts.co/qdFVmcFs

Ou est l’erreur / la différence ?

Encore et toujours merci pour tes analyses hebdomadaires 🙂

Il y en a 3: tu prends le Total, et lui le Equity only…;-)

Merci pour la précision. Effectivement, je parle des Equities uniquement.

Le Put/Call ratio global se réveille un peu plus, mais reste toujours très très bas https://screener.blogbourse.net/sentiment-put-call-ratio.html

Alexandre

Pas mal tes nouvelles pages de screening par action, secteur, et indicateurs! Tu vas faire de ton blog un vrai site d’analyse, d’échanges. A nous de le faire connaître autour de nous.

Xavier

Merci Xavier pour ton commentaire.

C’est vrai qu’avec Python, je peux créer/backtester pleins de choses rapidement.

Alexandre

bravo et merci pour votre travail et votre partage. C’est top.

Merci !

Alexandre

Bonjour Alexandre, merci pour cet article et ces analyses, toujours aussi enrichissantes.

Bonjour Anis,

Merci pour ton commentaire

Alexandre

Comme toutes les semaines un analyse complète de haut niveau.

Encore merci Alexandre.

Thierry

Merci Thierry pour ton soutien !

Alexandre

Bonjour Alexandre,

Merci pour l’article. Au feeling je dirais que le Nasdaq est en train de corriger les excès de la période covid. C’est assez facile de tracer un trendline sur les 5 dernières années. Ça nous donne un Nasdaq qui devrait être vers les 10000/11000 si covid n’avait pas eu lieu.

Les futurs n’ont pas trop l’air de vouloir fêter les avancées sur le plan de relance ce matin en cas…

Perso j’ai revendu tous mes LQQ vendredi. A voir si j’ai bien fait.

Bonne semaine à tous !

Nico

Bonjour Nicolas,

C’est dommage d’avoir vendu l’intégralité de tes LQQ dans la précipitation, sans avoir tenté de jouer un rebond éventuel cette semaine. Le retour en grâce pourrait revenir plus vite que prévu, car les marchés sont imprévisibles. Le risque est désormais de devoir racheter les LQQ plus haut pour remonter dans le train.

Bon courage.

Salut Xav, c’est le risque oui… Surtout que les taux redescendent! Mais bon.

Hello Nicolas,

J’avais en target 11.000 points sur la correction max.

Maintenant, on a l’air de s’éloigner de cette cible.

Alexandre

Salut Alexandre,

Oui j’ai sentit le vent tourner le lendemain. J’ai reinvest. A voir si on retrouve les 14000…

Bonne journée!

Nico

Hello Alexandre,

Well done ton billet hebdo et la nécessité de gérer une sérénité et des interventions.

Sur l’horizon fin 2021, je vois toujours un NSQ-100 ; donc je suis à l’achat en structurant comme toi ; cette semaine mon prix de revient sur LQQ est de 526€ et r mon total LQQ -10% et encore des liquidités pour 25%

Je voulais savoir si tu faisais un calcul de ton prix de revient LQQ théorique sur les ordres que tu as placé en hameçon sur le mois.

Merci Tom pour ton commentaire.

Je suis mes ordres d’achats, quantités achetées, PRU, etc. dans un fichier Excel.

Comme ça, je n’ai pas besoin de me connecter à mon broker. Et je ne suis pas perturbé par la baisse de mes PV latentes ou l’augmentation de mes moins values.

Alexandre

Hello tout le monde.

Merci pour le débrief de la semaine, je reste toujours optimiste sur le Nasdaq et sur le marché américain en général. Et même si mon portefeuille se prend un -20% ou -30% ce n’est pas grave car je suis loin d’avoir rempli mon PEA, je ferai plus la grimace lorsque j’aurais plus de 100.000 euros sur mon compte 🙂

J’ai arrêté de faire du market timing, rien que d’acheter le marché reste une très bonne affaire.

Alors que tout le monde de mon entourage ne jure que sur l’immobilier (à part l’effet de levier, je ne vois que des désavantages), je suis tellement tranquille lorsque j’achète mon ETF….

Hello Florentin,

Effectivement quand le capital devient important, la tension générée par une baisse (+ levier) peut être difficile à gérer.

Il faut tenter de se détacher au maximum de la valeur de son compte > plus facile à dire qu’à faire.

Timer une correction est très compliquée… pour un krach, les signaux sont plus clairs.

Je ne suis pas fan de l’immobilier (recherche du bien, financement, gestion des locataires, impayés, etc.).

Cependant, l’avantage peut être plus rassurant par son aspect tangible. De plus, la valeur d’un bien immobilier ne change pas à chaque seconde (contrairement à une action).

Bref pour être performant, il faut savoir rester dans son domaine de compétence.

Alexandre

Pour dormir plus tranquillement, j’ai beaucoup travaillé sur mes représentants psychologique.

Je fais un truc tout bête, mais j’inverse les couleurs des bougies, lorsque les cours plonges, c’est tout vert et dans ma tête, je me dis que c’est les soldes.

J’ai acheté un tout petit peu de cryptos, ça focalise mon attention et je ne regarde même plus mon PEA.

Bonne journée !

Bonjour,

Pour être plus tranquille en ce moment j’ai pondéré avec du CL2. Une sorte de PSP5 avec effet de levier.

Bonne journée tout le monde!

Nico

Hello Nico,

Je peux te demander quelle répartition as-tu choisi ?

Merci,

Alexandre

Salut Alex,

pour être franc j’ai fait un peu au feeling. J’ai 50% de PUST, 30% de CL2 et 20% de LQQ pour ce qui est de mes ETF USA. Mais je pense ponctionner du EWLD pour sur-pondérer le CL2 pour un temps. Je pense que le marché US va prendre un coup de boost avec les effets du plan de Biden.

Je remarque que quand ça va mal, je ne touche jamais au PUST. Et c’est la ou j’ai les meilleurs résultats!!! C’est fou. Si seulement j’arrivais a laisser le LQQ tranquille. Mais a chaque fois il faut que j’essaye d’optimiser/timer sur fond d’émotions, alors que ça marche jamais. J’en suis arrivé à la conclusion que quand j’décide d’agir parce que ça a trop baissé, c’est exactement le moment ou un mouvement touche le fond et repart a la hausse! Maudites émotions!

Bon WE!

Nico

Merci Nico pour le partage.

Il faut que je me motive à rédiger mon article « Éloge de la passivité en bourse »

Le levier du LQQ peut décupler l’impact émotionnel d’une baisse, et ainsi perturber la prise de décision.

En bourse, il faut avant tout réussir à composer avec ses biais et ses limites psychologiques.

Alexandre

Salut Alexandre,

Oui ça serait un article très intéressant je crois. Pour moi c’est le facteur temps le plus difficile à gérer. J’arrive à gérer sur plusieurs jours. Mais j’aurais toujours un moment quelque part dans une semaine de baisse où je me dirais « ça baisse encore! Je vends et je reprendrais plus bas ». A chaques fois j’ai ça. Et a chaques fois ça ne marche pas. Bref…

Bon dimanche!

Nico