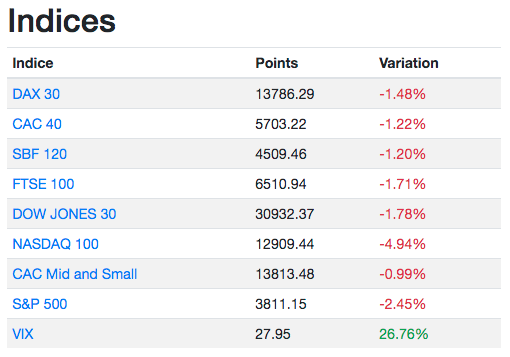

Semaine très compliquée pour le Nasdaq 100 qui perd quasiment 5%. La baisse est moins rude sur le S&P 500 (-2,45%) et sur le Dow Jones (-1,78%). Dans le même temps, l’indice Vix a grimpé de 26% sur la semaine.

Alors que la situation sanitaire semble s’améliorer à mesure que le nombre de vaccinations augmente, les marchés ont trouvé une nouvelle source d’inquiétude : le retour de l’inflation.

Retour de l’inflation ?

Les nombreux plans de relance (post Covid-19) et l’injection massive de liquidité par les banques centrales font craindre un retour de l’inflation. Ces craintes ont fait grimper les taux longs et notamment le rendement de l’Obligations du Trésor US à 10 ans.

Comme on peut le voir sur ce graphique, le 10 ans US est passé au-dessus de la barre symbolique des 1,5% !

Le risque inflationniste était connu de tous depuis longtemps. Certains gérants priaient même pour que l’inflation soit de retour. Dans mon article sur les perspectives 2021, je mentionnais ce retour de l’inflation comme un risque potentiel pour les actions.

Mais je suis toujours étonné avec quelle violence les marchés passent d’un extrême à l’autre. Cette situation me fait un peu penser au début d’inversion de la courbe des taux, qui avait provoqué une importante correction fin 2018.

En tout cas, la pression sur les taux est bien là. L’indice MOVE, qui mesure la volatilité des taux d’intérêts, est revenu sur les niveaux d’avril 2020.

Mais outre la pression sur les taux longs, Grégori VOLOKHINE (Directeur de Meeschaert Financial Services) annonce que la Banque Centrale américaine aurait perdu le contrôle des taux court termes. N’hésitez pas à écouter son intervention sur BFM Business, ci-dessous.

Suite à la panique qui a gagné les opérateurs de marché, il est légitime de se demander si les marchés ont atteint un point bas ou s’ils vont continuer leur baisse. Alors plongeons-nous dans nos indicateurs favoris, notre poids des évidences.

Analyse technique

Tout d’abord, la trendline haussière sur le Nasdaq 100 a été cassée cette semaine. D’ailleurs, cette ligne de tendance a servi de support au cours de la semaine. Mais à la clôture vendredi, le Nasdaq 100 a terminé sous ce support.

Les amateurs d’analyse graphique auront peut-être remarqué la formation d’une Épaule Tête Épaule. Figure chartiste qui annonce un retournement de tendance, affaire à suivre.

Par ailleurs, la situation de notre ligne des avancées/déclins est toujours dégradée. On a pu constater un début de divergence le 9 février 2021 et cette semaine, l’A/D Line s’est écroulée très rapidement avant d’être rattrapée par le Dow Jones vendredi.

Autre source d’inquiétude, notre Trader Fear Index est passé dans la zone rouge ce jeudi. Le mouvement a été particulièrement violent puisque notre TFI est passé de 40 à 75%.

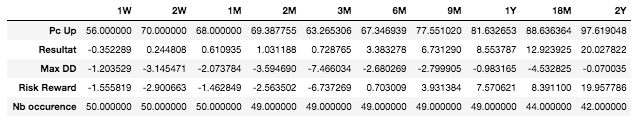

En backtestant ce violent mouvement (99e centile), on peut constater que le Risk:Reward (d’une position longue sur le S&P 500) est négatif à court terme.

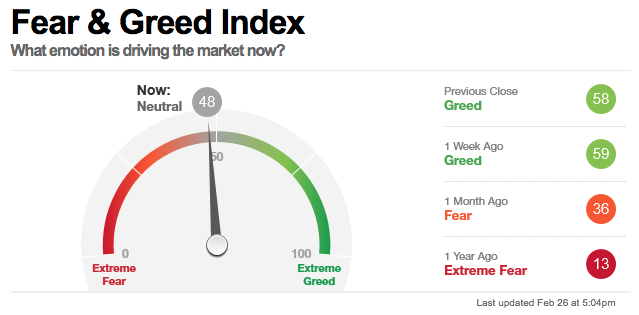

Bon la situation à court terme des indices US n’est pas idéale. Des supports attaqués, une A/D Line en berne et des traders qui sont sur la défensive. Par ailleurs, l’indice Fear and Greed de CNN est dans une zone neutre (logique le S&P 500 n’a baissé que de 2,45%) !

À mon avis, il y a encore de la place pour que les marchés corrigent d’avantage à court terme. Cependant, je reste confiant (et acheteur) à moyen et long terme.

Ma semaine sur les marchés

Cette semaine, j’ai appliqué mon plan en achetant la baisse des indices US. J’ai notamment acheté quelques LQQ à 600, 575 et 550€ ! Mais je n’ai pas acheté autant d’ETF que je le prévoyais initialement. Face à la violence du mouvement, j’ai réduit la quantité de titres.

Pendant le corona krach, j’avais fait l’erreur d’acheter trop rapidement la baisse du Nasdaq 100. J’ai donc modifier mes ordres d’achat limite en réduisant la quantité de titres désirés. J’en ai ainsi profité pour placer des ordres jusqu’à 400€ (tous les 25€).

Je ne sais pas si on va descendre aussi bas, mais les hameçons sont en place pour construire une belle position à moyen/long terme.

Sur le compte option, j’ai également réussi à vendre un put sur l’ETF TQQQ, échéance 16 avril, strike 65$ pour un premium de 4$ ! Aujourd’hui, le compte affiche un petit effet de levier (si la totalité des puts est assignée). Je ne compte pas ouvrir d’autre position d’ici le 12 mars (prochaine échéance).

Avant de terminer ce débrief hebdo, je vous conseille de lire la dernière lettre aux actionnaires publiée par Warren Buffett sur le site de Berkshire Hathaway. L’oracle d’Ohama tiendra sa grande messe le 1er mai avec Charlie Munger.

https://www.berkshirehathaway.com/letters/2020ltr.pdf

Bonne semaine et soyez prudent.

Merci Alexandre! Toujours aussi factuel et intéressant, de même que l’interview de G. VOLOKHINE.

Effectivement, il va falloir faire le dos rond quelque temps, et j’adopterai comme toi la stratégie de rachats réguliers par seuils de LQQ pour accompagner la baisse probable dans les prochains jours.

Côté actualité, il semble que Biden ait fait une concession au plan de relance hier, en retirant la ré-évaluation du salaire minimum, source importante de crainte d’inflation. Peut-être est-ce une bonne chose pour les marchés?

Hello Xavier,

Je ne sais pas si c’est l’effet Biden, mais aujourd’hui les marchés se détendent.

Alexandre

Salut Alexandre,

Encore merci pour cette analyse complète.

En ce qui me concerne maintenant je vais surveiller la tendance mais je reste assez impassible maintenant pendant les jours de baisses. Je regarde que la tendance long terme maintenant…

Thierry

Hello Thierry,

Effectivement, c’est la meilleure attitude à adopter : se mettre à l’écart du bruit qui perturbe la prise de décision.

Alexandre

Bonjour Alexandre,

Je vois qu’on s’approche dangereusement de la MM200 alors que l’AD line ne montre pas de signe de faiblesse.

Le Fear & Greed Index est neutre…

Penses tu qu’on entre dans une période similaire à celle de 2018 avec l’inflation ?

Thierry

Hello Thierry,

L’A/D Line ne montre pas de signe de faiblesse, ni de signe de résilience. Elle subit simplement la baisse des indices.

Je pense qu’on a encore de la place pour baisser dans les semaines à venir (même si je n’attends pas un krach).

Cependant, dans la remontée des marchés, il faudra garder un oeil sur l’A/D Line. Cette correction pourrait être un coup de semonce avant un krach plus important. Je dis bien POURRAIT, il faut trader ce que l’on voit et pas ce que l’on veut voir.

Donc toujours positif à moyen /long terme. Par ailleurs, il est utile de rappeler que le Nasdaq 100 a déjà corrigé de 8% depuis ses plus hauts.

Alexandre

Merci pour ton retour Alexandre

Bonsoir à tous,

Etes-vous entrés en hibernation avec ce superbe spécimen d’ours blanc qui nous salue cette semaine? Car en effet, l’incertitude prédomine sur notre indice phare qui retrace quelque peu, mais semble clôturer ce soir juste sur son support de 12750.

Je me posais une question Alexandre: as-tu analysé / identifié un éventuel impact saisonnier sur le Nasdaq? J’ai l’impression qu’un lien ne serait pas évident, mais je me demande néanmoins si mars ne serait pas « porteur » pour l’indice. As-tu un avis sur la question?

Xavier

Hello Xavier,

Je n’ai jamais regardé l’impact saisonnier des marchés. Je ne pense pas qu’il y ait un quelconque impact mais, je peux vérifier cela rapidement avec les outils Python que je développe en ce moment.

Alexandre

Bonjour à tous, aucun rapport avec le comportement du NASDAQ ces derniers temps, je souhaitais juste vous poser une question de néophyte: que se passerait-il concrètement sur le LQQ si le Nasdaq dévissait de plus 50 %? Exemple : j’ai 10 000 € de LQQ, le Nasdaq perd 60% et donc en gros j’essuie -120% sur ma position. Théoriquement, je retombe à zéro (entre parenthèses ou négatif ?) mais si l’indice rebondit fort comme en 2020 ?

En tout cas, je comprends la stratégie d’Alexandre de toujours disposer d’un compartiment SP500 ou Nasdaq équivalent à environ la moitié de son portefeuille global…Sur le long terme (minimum 10 ans), c’est difficile de compter uniquement sur un ETF avec effet de levier, même si c’est tentant pour booster sa perf…

Bon courage à tous et bonne journée!

Bonjour, cela n’arrivera (en théorie) pas grâce aux « coupes circuits » dont le dernier palier est une baisse de 20% intraday pour le SP500. Une fois ce niveau atteint, les marchés resteront fermés pour le reste de la journée. Plus de détails ici: https://www.nasdaq.com/articles/market-wide-circuit-breakers%3A-what-you-need-to-know-2020-03-09

Hello William,

Merci pour ton commentaire et ce complément d’information !

Alexandre

Bonjour EnzB,

Effectivement, si le Nasdaq perd 50% dans la journée, l’ETF LQQ sera liquidé dans la semaine à venir avec une valorisation proche de 0.

Oui, le fait d’avoir réduit mon exposition au LQQ (comparativement à mars 2020) me donne beaucoup plus de sérénité pour affronter cette baisse.

Alexandre

Merci pour l’article ! j’attend avec impatience le nouveau avec les péripéties de cette semaine 🙂 Personnellement LQQ touché à 545€, tu gardes combien de temps tes positions LQQ d’ailleurs ? Le Beta slippage ne te dérange pas ? Merci d’avance

A. C

Hello Antoine,

Théoriquement, je devrais garder mes LQQ à long termes, c’est à dire jusqu’au signal de retournement baissier.

Dans la pratique, c’est un peu plus compliqué quand tu affiches une grosses plus value, tu peux être tenté de la réaliser pour racheter plus bas…

Le beta slippage est une composante qui joue (défavorablement) à la baisse mais aussi (favorablement) à la hausse. Il faut juste connaître les règles du jeu et les accepter.

Alexandre

Hello à tous! Quelle semaine sportive…

Comme tu dis Alexandre, « buy de dip, mais les cartouches finissent par manquer ». Par contre, pour la petite histoire, c’est moi qui ai réussi à toucher le LQQ au plus bas de la semaine (à 512€): maigre consolation 🙂

J’attends ton article hebdo avec impatience.

Bon week-end

Xavier

Hello Xavier,

Moi j’en ai acheté un petit peu à 525€ et j’ai acheté un peu de S&P 500 à 25€

Alexandre

Hello Alexandre,

Pour le S&P500, il s’agit bien de l’ETF d’Amundi (PE500)? Il a l’air bien comme ETF: par contre, pas d’effet de levier celui-ci, c’est bien ça? (rassurant par les temps qui courent). Sais-tu s’il existe un équivalent au LQQ sur le S&P500 (capitalisant, synthétique et avec effet de levier de 2)?

Xavier

Hello Xavier,

C’est bien ça, le PE500 est l’ETF émis par Amundi, éligible PEA (donc synthétique) sans levier.

À ma connaissance, il n’existe pas d’ETF S&P500, éligible PEA et avec un levier 2 .

Alexandre