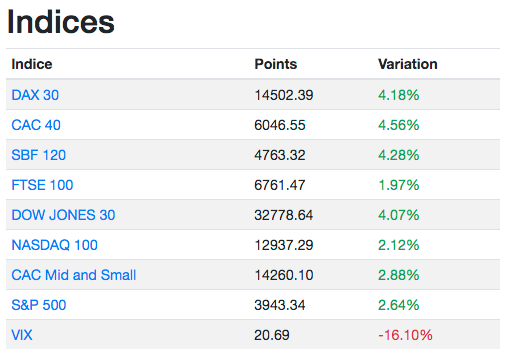

Alors qu’on nous promettait « du sang, (du labeur), des larmes et de la sueur« , la semaine a été relativement calme sur les marchés boursiers. Le Dow Jones 30 termine la semaine sur un gain de 4%, le S&P 500 gagne 2,6%, les deux indices sont à leur plus haut historique.

Et après trois semaines de baisse consécutives, le Nasdaq 100 a timidement rebondi de 2,1% ! Dans le même temps, l’indice de la peur recule fortement puisqu’il baisse de 16% sur la semaine.

Maintenant, il est l’heure de faire notre traditionnel débriefing de semaine.

Des taux qui continuent leur hausse

Le plan de relance de Joe Biden a été définitivement adopté par le Congrès américain cette semaine. D’un montant de 1.900 milliards de dollars, ce plan vise à relancer la croissance et l’emploi aux États-Unis.

Certains ménages américains recevront d’ailleurs un chèque allant jusqu’à 1.400 dollars par membre du foyer. Difficile de dire comment sera utilisé ce chèque : achat de nourriture, achat de bien de consommation (iPhone, TV), remboursement de dettes, investissement boursiers, etc ?

Mais les économistes s’inquiètent déjà des conséquences inflationnistes de ce plan de relance. Les taux sont d’ailleurs repartis à la hausse ce vendredi marquant un nouveau plus haut (depuis le corona-krach). Ce qui inquiète les investisseurs ce n’est pas la hausse des taux mais plutôt la vitesse à laquelle les taux montent.

Par ailleurs, il est important de comprendre la relation entre taux d’intérêt et valorisation boursière. Xavier DELMAS de la chaine Youtube ZoneBourse avait publié une excellente vidéo à ce sujet.

Alors même si les taux ont leur importance, il est toujours périlleux de tenter de les prédire. De plus, ils ne permettent pas d’identifier précisément la fin d’un marché haussier. Comme l’analyse de la courbe des taux, il est préférable de suivre ces indicateurs comme des alertes et non comme des signaux de vente.

L’analyse technique

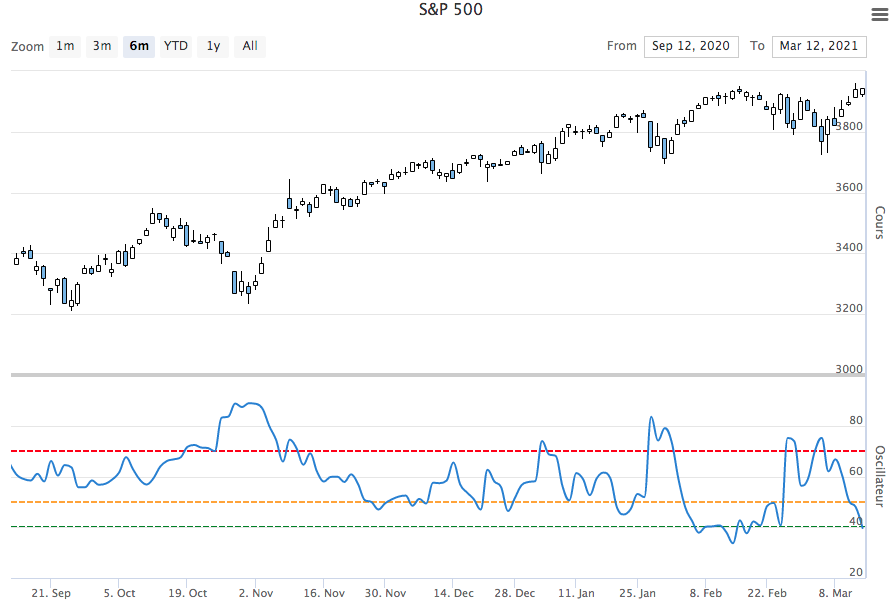

Alors que le Dow Jones 30 et le S&P 500 sont à leur plus haut historique, notre Nasdaq 100 se traine. Et pour cause, la hausse des taux impacte beaucoup plus fortement les modèles de valorisation des entreprises technologiques (actualisation des profits futurs).

Les semaines précédentes, le Nasdaq 100 avait formé une Épaule Tête Épaule, figure chartiste de retournement de tendance. La ligne de cou (qui sert de support) avait été attaquée la semaine précédente, faisant craindre une baisse plus prononcée du Nasdaq. Mais cette semaine, le Nasdaq 100 a rebondit au-dessus de sa ligne de cou.

Lors de notre précédent débriefing, j’avais dressé deux scénarios :

- optimiste avec une baisse maximale autour de 12.250 (voir 12.000) points.

- pessimiste avec une baisse maximale allant de 11.500 à 11.000 points.

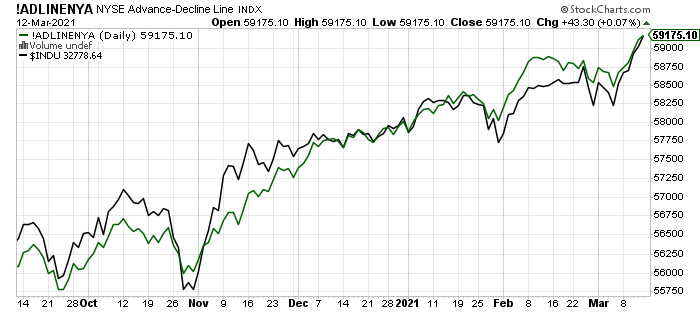

L’absence de baisse du Dow Jones 30 et du S&P 500, couplées à un début de divergence de la ligne d’avancées/déclins me faisaient craindre une correction plus importante sur les marchés. Mais cette semaine, notre A/D Line a fortement rebondit et à inscrit un nouveau plus haut, mettant fin à la divergence débutée en février dernier.

Par ailleurs, notre Trader Fear Index est en forte baisse cette semaine. La tension enregistrée ces dernières semaine tend à se normaliser. Cependant je constate -depuis 1 an- que les mouvements du FTI sont de plus en plus ératiques, passant rapidement d’un extrême à l’autre en quelques jours seulement.

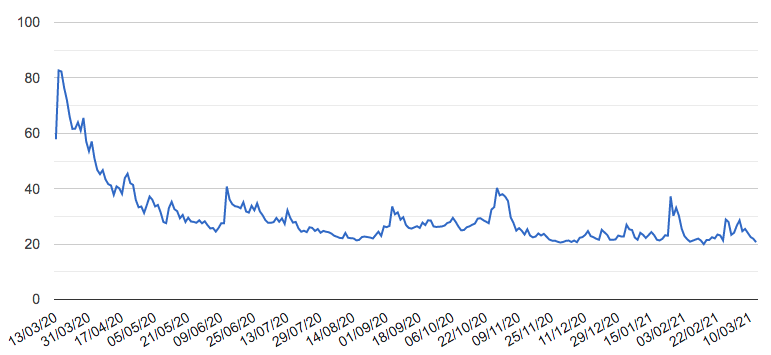

De son côté, l’indice Vix est en forte baisse cette semaine. La volatilité implicite des options sur le S&P 500 recule de 16% et clôture à 20,69 ! Cependant quand on regarde le Vix depuis 1 an, on peut constater qu’à chaque fois que le Vix s’est approché du seuil de 20, il a violemment rebondit pour repartir à la hausse.

Mais on peut voir que les rebonds sont de moins en moins violent. Cette fois-ci, le Vix n’a pas franchi (en clôture daily) le seuil des 30. Ce comportement du Vix, avec des plus haut de plus en plus bas, décrit parfaitement une loi de dow baissière.

Encore une fois, il est extrêmement compliqué de prédire l’évolution des indices à cour terme. Cependant avec le nouveau plus haut de la ligne des avancées/déclins, je vais écarter mon scénario pessimiste. Je vais donc resserrer mes ordres d’achats sur les ETF LQQ et PUST (Nasdaq 100, sans levier). À moyen et long terme, je reste très positif, mais dans les semaines à venir, le Nasdaq 100 risque de moins performer que le S&P 500.

Ma semaine sur les marchés

Pas beaucoup de mouvement sur les marchés pour moi cette semaine. J’avais une vente d’option put sur l’ETF TQQQ qui arrivait à échéance vendredi (sans valeur), j’en ai donc profité pour roller cette position sur une échéance plus lointaine (et ainsi accumuler une nouvelle prime).

Compte tenu de la volatilité actuelle, je me régale en tant que vendeur d’options. En effet, j’ai pu roller ma vente de Put 80$ sur un Put à 65$ (15$ de baisse de mon PRU théorique), plus une prime (reçue) de 3,3$ sur l’échéance du 23 avril 2021. Cette nouvelle vente d’option représente un rendement annualisé supérieur à 55% !

Vendredi prochain (19 mars), 2 nouvelles ventes d’options arriveront à échéance. Toujours sur le TQQQ et compte tenu des strikes très éloignés, il y a très peu de chance que je soit assigné.

Cette activité de vendeur d’assurance me permet de gagner de manière récurrente 3 à 4% par mois, un véritable pilier de ma quête d’indépendance financière. Ce rendement peut laisser rêveur mais il ne faut pas oublier les risques associés…

Bonne semaine sur les marchés

Bonjour Alexandre,

C’est toujours un plaisir de lire ton analyse hebdomadaire. Merci à toi

Thierry

Bonjour Thierry,

Merci pour ton commentaire 🙂

Alexandre

Bonjour Alexandre,

Merci pour ces indicateurs et cette analyse toujours aussi pertinente.

A titre personnel, je reste confiant pour les semaines / mois qui viennent, car je sais que pour l’instant, le Nasdaq reste encore la locomotive des indices boursiers mondiaux. L’avancée en ordre dispersé constatée sur l’ensemble des indices ne correspond qu’à un rattrapage car le Nasdaq avait quand même doublé depuis un an…contrairement aux autres indices.

Et puis, je suis content d’avoir pu diminuer mon PRU à 512€ sur le LQQ, car j’en avais acheté trop à 600€…Je vise un cours à 660-670€ quand la barrière des 13150 aura été franchie.

Comme beaucoup, je ne suis pas assez à l’aise pour trader les options comme tu le fais, mais je suis ton expérience avec beaucoup d’attention et j’espère que ta rentabilité sera toujours aussi bonne.

Bonjour Alexandre,

Je viens de relire tes 4 dernières analyses. Si je comprends tu as commencé une ligne avec des PE500. Mais quel est ton objectif?

J’ai regardé la perf de ce tracker en 2020, elle est de 8% (de 22,1€ à 23,9€).

Pourtant je sens bien que pour 2021, ce serait bien d’avoir un tracker alternatif à LQQ qui va certainement continuer à être volatile avec ce retour de l’inquiétude sur l’inflation au USA.

bonne semaine

Salut Tom,

La solution c’est CL2…

Bonne soirée à tous et merci Alexandre pour l’article,

Nico

Hello Tom,

L’idée de cette ligne sur le PE500 était de réduire le levier du PEA.

Je dois dire que la baisse de février/mars 2020 a été compliquée à encaisser psychologiquement.

Bien sûr, je rester exposé aux GAFA mais dans une moindre mesure et surtout sans levier (donc moins de beta slippage).

Alexandre

Salut à tous,

On commence à voir une divergence sur l’AD line. Il faut donc la surveiller de près :

https://schrts.co/KgwbjaUg

Thierry

Hello Thierry,

Merci pour ta vigilance et ton alerte !

Comme toujours, il faut surveiller ces divergences mais attention à ne pas sur-réagir.

Alexandre

Bonjour à tous,

Pas brillant en ce moment: difficile de prédire quoi que ce soit…

Que faites-vous tous? Prise de bénéfices, dos rond, achat sur baisse?

Hello Xavier,

Cette semaine, j’ai acheté un peu de PUST (Nasdaq 100, sans levier).

Et j’ai surtout profité de la volatilité pour roller/vendre deux puts, avec des rendements incroyables.

Bref, pour le moment, je me régale de cette volatilité.

Alexandre

Bonjour Xavier,

Pour ma part j’ai assez rechargé sur les niveaux actuels du NDX lors de la baisse initiale. J’ouvrirai de nouvelles positions si les cours descendent quelques pourcents sous les plus bas de la correction en cours.

Bonsoir William,

C’est la stratégie que j’ai adoptée jusqu’ici également (en me chargeant trop et

trop tôt malgré tout), ce qui m’a permis d’obtenir un PRU à 562€. Mais entre la rapidité avec laquelle les taux 10 ans US remontent et la divergence de l’AD line, je me fais du souci car très exposé actuellement.

Pensez-vous que des taux à 2% peuvent plafonner le Nasdaq durablement? J’ai lu qu’entre 2% et 2,5%, le nasdaq serait encore survalorisé de 20%: or avec l’effet de levier, ça pourrait être brutal comme correction. En même temps, à l’heure actuelle, je ne vois pas beaucoup d’alternative valable sur le moyen / long terme que le nasdaq.

Xavier,

si ta position est trop importante, il est probable que tu prennes une mauvaise décision si les indices baissent.

Tu peux réduire ton exposition en vendant une partie de tes LQQ et acheter des ETF sans levier par exemple.

Autres solutions que j’adopte :

Alexandre

Pas de débrief cette semaine. Mis à part le début de divergence de l’A/D Line (mentionnée par Thierry), il n’y a rien de nouveau sur les marchés.

J’ai profité de la volatilité pour vendre 2 puts cette semaine sur mon ETF us favori, le TQQQ :

– Strike à 70$, échéance 09/04 pour une prime de 2,5$

– Strike à 70$, échéance 30/04 pour une prime de 3,5$

Bonne semaine

Bon même si je n’ai pas publié le débrief, vous allez voir que je n’ai pas chômé ce week end !!

Alexandre

Bonsoir Alexandre,

J’ai vu que tu avais bien avancé sur le screener: bravo et merci pour cette industrialisation! J’ai également vu que tu avais publié le « Baromètre BlogBourse.net » très optimiste sur le S&P500. Le lien « en savoir plus sur l’indicateur anti-krach » n’est pas fonctionnel semble-t-il. Quelques ajustements normaux après une si belle mise en prod. Good job & thanks.

Xavier

Hello Xavier,

Merci pour pour tes encouragements !

Pour le lien, je n’ai pas encore écrit l’article, j’espère pouvoir le faire cette semaine.

Alexandre

Bonjour à tous,

La divergence de l’AD line est assez franche donc à surveiller tous les jours :

https://schrts.co/TCIabxXM

Thierry

Visiblement ce matin elle se comporte mieux.

Hello Thierry,

Merci pour ton suivi. Pour le moment, on n’a pas de vrai reprise de l’A/D Line, ça vivote.

Alexandre

Salut Alexandre,

C’est vrai elle est basse… bien plus que le DJ…

Thierry

Bonsoir,

les articles sont toujours intéressants et riches en contenu, c’est toujours un plaisir de venir ici 🙂

Bonne continuation 🙂

Merci pour votre commentaire !