Voilà la nouvelle année qui arrive, il est donc l’heure de passer aux bonnes résolutions et de mettre le nez dans vos finances personnelles.

Malheureusement la rémunération des livrets réglementés (A, LDD, PEL, etc.) est inférieure à l’inflation. Les assurances-vie ne rapportent presque plus rien. Alors pourquoi ne vous tourner vers la classe d’actif la plus rentable à long terme ?

Je parle bien des actions cotées en bourse. Dans cet article, vous allez découvrir comment investir en bourse en 2020.

Quels sont les avis des professionnels, quels sont les événements importants et surtout quelle stratégie adopter pour investir en bourse cette année ?

Mais tout d’abord, faisons une petite rétrospective de l’année qui vient de s’achever.

Rétrospectives de l’année 2019

Après une fin d’année 2018 difficile pour les nerfs des investisseurs particuliers. L’année 2019 se termine sur des niveaux de valorisation record en bourse.

En effet, le S&P 500 a gagné 25% tandis que le Nasdaq 100 est en hausse plus de 30% sur l’année.

Cependant ces bons chiffres sont contrebalancés par de nombreuses incertitudes.

Le contexte économique et politique

Tout d’abord, la guerre commerciale initiée par Donald Trump contre la Chine n’est toujours pas terminée. Alors que les deux pays ont trouvé un accord sur la phase 1, ils doivent encore négocier l’épineux dossier de la propriété intellectuelle…

Ensuite, la courbe des taux s’est brièvement inversée. Cet événement a fait la une de la presse économique, parce qu’une inversion a toujours été suivie par une récession aux USA.

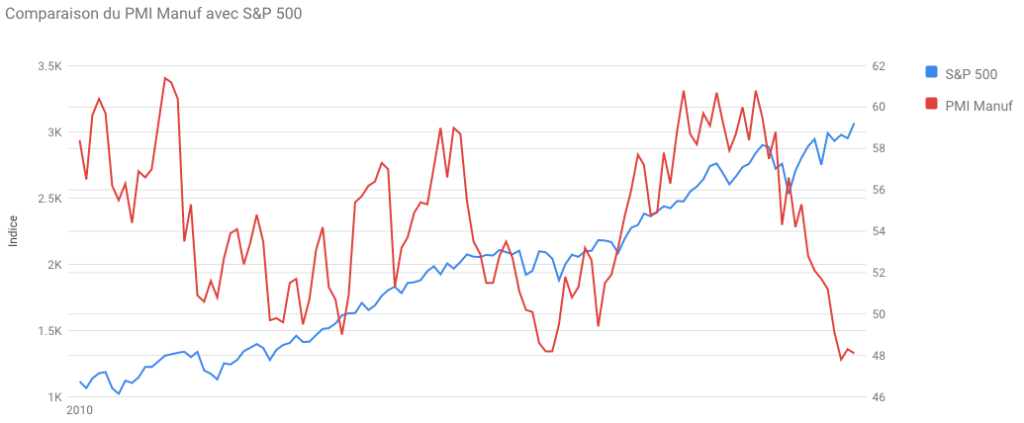

Par ailleurs, la croissance mondiale semble marquer le pas. L’indice PMI Manufacturier est au plus bas depuis la crise des subprimes.

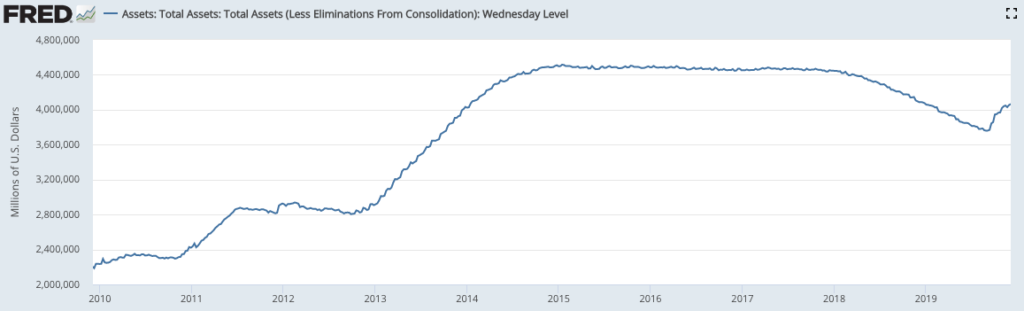

Pour maintenir cette croissance et évitez la récession, la banque centrale américaine a recommencé ses injections de liquidités. Alors que la FED avait entrepris de réduire son bilan en 2018, on constate une hausse de ces actifs à partir du troisième trimestre 2019.

Les marchés US

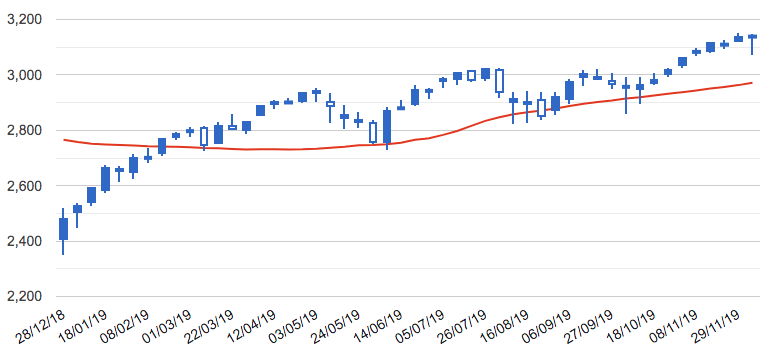

Si l’on regarde le graphique du S&P 500, on constate que l’indice phare de l’économie américaine a grimpé tout au long de l’année.

Après avoir digéré le mini-krach de 2018, chaque correction du S&P 500 a été stoppée par la moyenne mobile à 30 semaines. Il a été d’ailleurs très rentable de prendre position sur les supports.

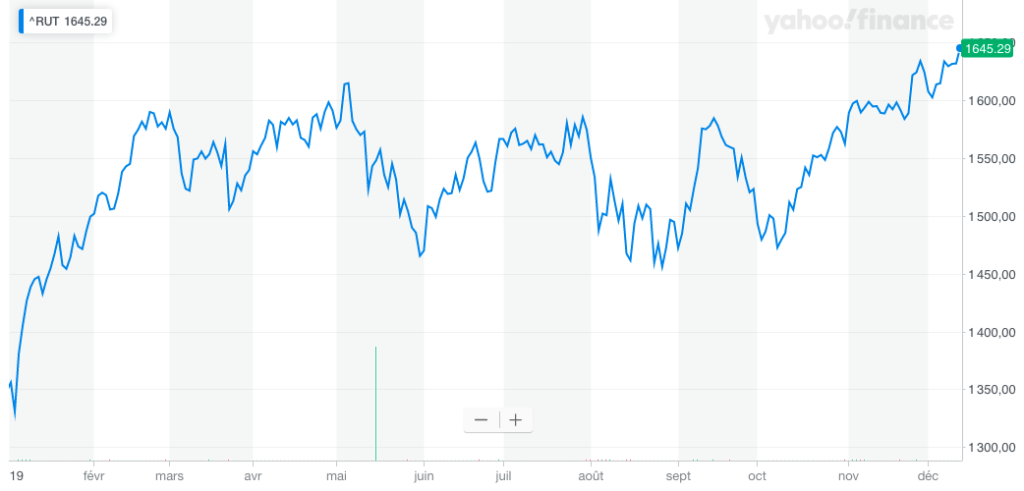

Les mid et smallcaps restent légèrement en retrait par rapport aux grandes capitalisations boursières. Le Russell 2000 gagne « seulement » 21% sur l’année 2019.

Par ailleurs la lecture de la ligne des avancées et des déclins nous confirme que l’ensemble de la cote participe à la hausse des marchés. La phase de distribution, précédent tous les krach, n’a pas encore commencé.

L’analyse sectorielle des marchés

D’une manière générale, l’ensemble des secteurs a contribué à la hausse des marchés, et notamment les sociétés technologiques.

Cependant le secteur du Pétrole & Gaz continue de se trainer comme un boulet. Le ralentissement de la croissance mondial pèse sur les cours du brent.

Le S&P 500 Energy gagne moins de 3% sur l’année…

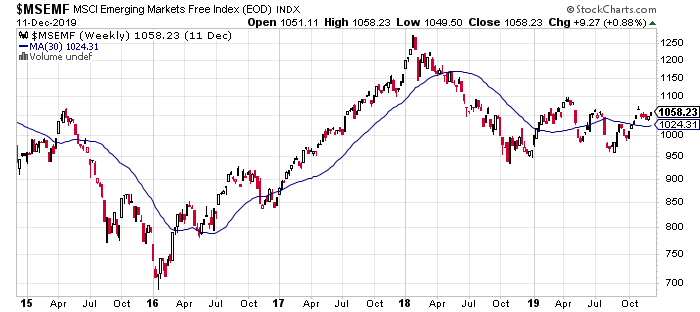

Et les marchés émergents ?

Les marchés émergents n’ont pas profité de l’embellie de la bourse américaine. Le MSCI Emerging Markets ne gagne que 7% sur l’année.

2019 : une année exceptionnelle ? Et après ?

Après cette hausse du S&P 500, faut-il craindre un retour de bâton en 2020 ? La performance des marchés financiers est-elle exceptionnelle ?

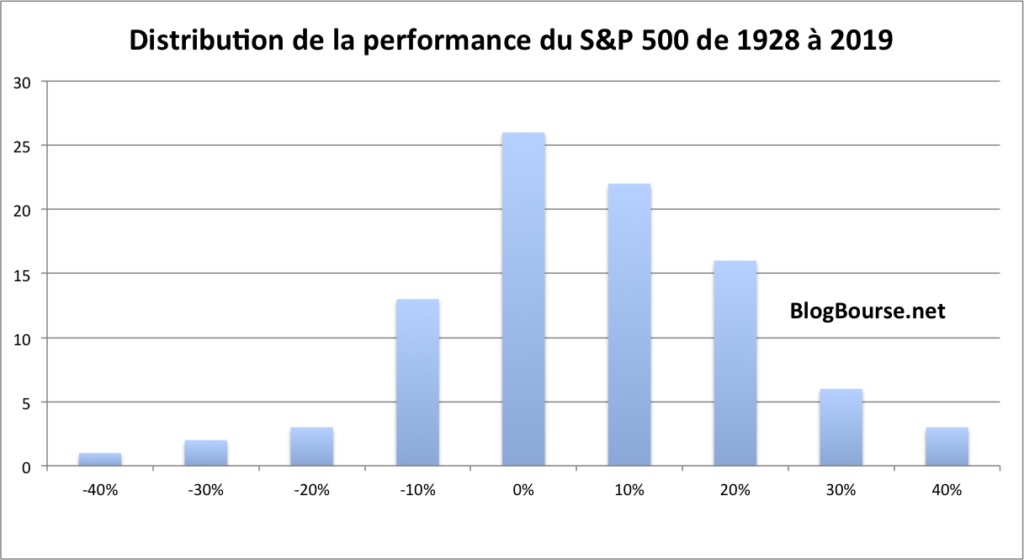

Tout d’abord commençons par analyser la distribution de la performance du S&P 500 depuis 1928. Les amateurs de Loi normale apprécieront le graphique !

Comme on peut s’y attendre la majeure partie des occurrences vont de -10% à +10%. Mais les années où le S&P 500 gagne plus de 20% ne sont pas rares. Sur les 90 années étudiées, 25 ont une performance supérieure à 20%.

Environ 1 année sur 4, le S&P 500 dépasse les 20% des gains (hors dividendes). Voilà pourquoi investir en bourse est primordial pour développer son patrimoine.

Allez maintenant, il est l’heure de se projeter vers 2020 !

Les prévisions des analystes pour 2020

Même si je porte assez peu de crédit à ce que disent les analystes, il est toujours intéressant de lire leurs avis.

Poursuite de la hausse

Selon une étude menée par la société Reuters, la majorité des sondés s’attend à une hausse des marchés en 2020. Néanmoins la hausse de la bourse en 2020 devrait être nettement plus faible qu’en 2019.

Les analystes interrogés par Reuters estiment que les actions devraient bénéficier:

- d’une croissance mondiale plus stable (fin de la guerre commerciale ?);

- de la politique accommodante des banques centrales

- d’une augmentation des profits des entreprises américaines.

Toujours selon les prévisions transmises par Reuters, le S&P 500 devrait gagner autour des 5%.

Privilégier les actions européennes ?

Quelle zone géographique faut-il privilégier ? Les banques d’investissement Natixis et Barclays considèrent que les actions européennes sont meilleures marchés que les actions US.

En effet, Barclays estime que si l’Europe et le Royaumes Unis se mettent d’accord sur les conditions du Brexit, les investisseurs internationaux pourraient revenir sur ces deux marchés.

De plus la banque anglaise pense que les secteurs automobile et semi-conducteurs devraient sur-performer en bourse. À l’inverse, le secteur immobilier (commercial et résidentiel), déjà fortement valorisé, ne devrait pas profiter d’une amélioration de la conjoncture économique.

2020 : une année d’élection présidentielle

Tous les quatre ans, les citoyens américains élisent leur président. Enfin ils élisent des grands électeurs, qui désignent le président du pays.

Faisait fi de la procédure d’impeachment (destitution), Donald Trump souhaite briguer un second mandat.

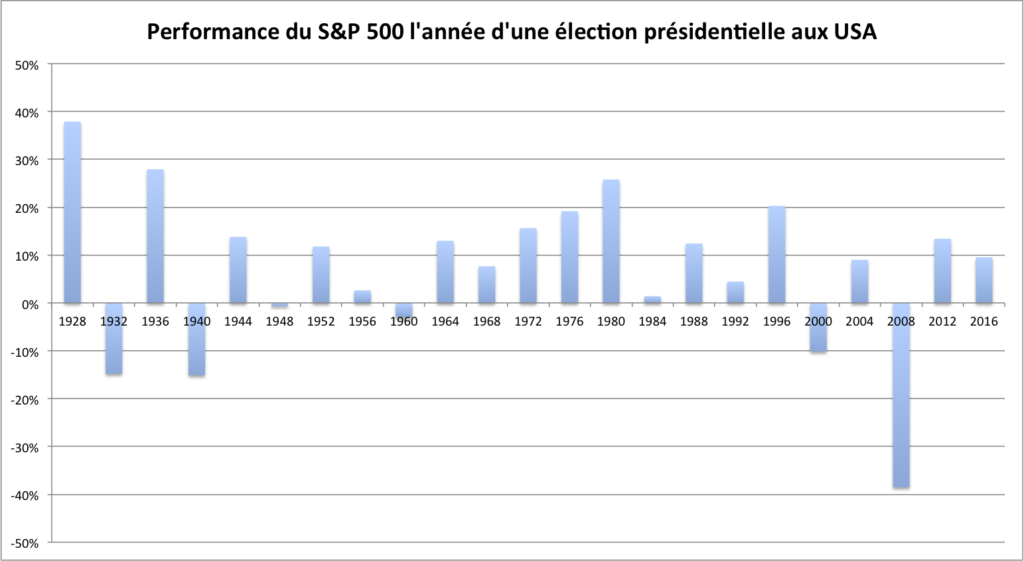

Je me suis donc intéressé au performance du S&P 500 depuis 1928 pour comprendre l’impact des élections sur les marchés actions aux USA.

Au premier abord, je ne tire rien de très concluant. Sur les 23 dernières élections, le marché à grimpé 18 fois l’année d’une élection présidentielle.

Cependant je peux constater que des bull markets (krach) ont eu lieu l’année d’élection US (2008, 2000, 1984, 1960, 1940).

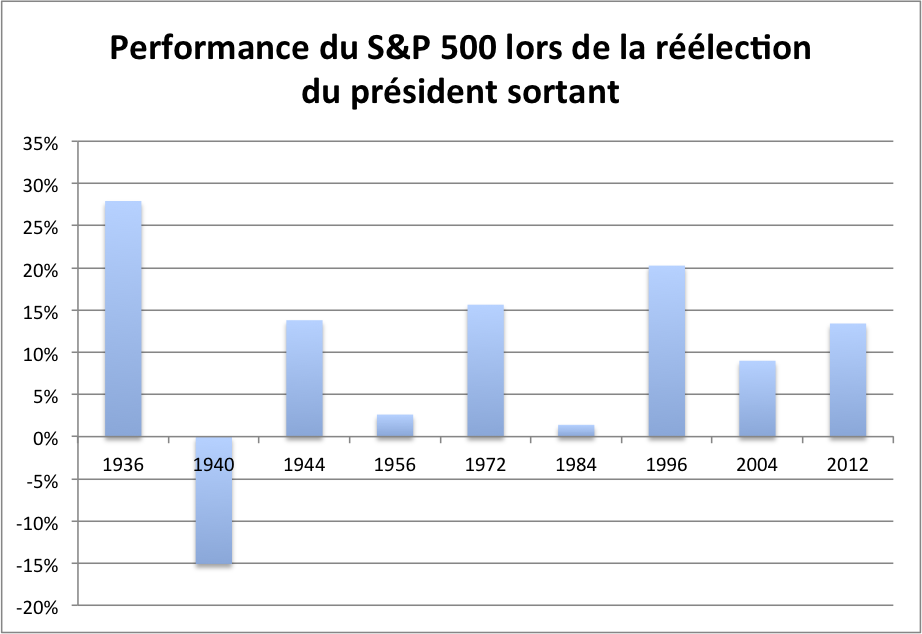

Mais l’année 2020 va être particulière puisque le président Donald Trump va briguer un second mandat. Et que s’est-il passé sur les marchés lorsqu’un président sortant voulait se faire réélire ?

Mis à part 1940 et le début de la Seconde Guerre mondiale, le S&P 500 a toujours grimpé lorsque le président sortant se représentait pour un second mandat.

En réalité, ce phénomène est plutôt logique. Le président sortant, en quête de réélection, cherche à satisfaire ses électeurs. Et quoi de mieux pour récompenser un électeur capitaliste ? Faire grimper le cours de ses actions…

Si Donald Trump veut remporter l’élection présidentielle, il a donc tout intérêt a ce que les marchés boursiers grimpent en 2020.

Et au regarde de ses derniers tweets, le président actuel a bien compris que la hausse des marchés pouvait le faire gagner !

Mes stratégies pour investir en 2020

Malgré la survalorisation évidente des actions américaines, il n’est pas encore l’heure de quitter le navire. Mis à part le début d’inversion de la courbe des taux, tous les indicateurs permettant d’anticiper un krach boursier sont au vert.

Cependant je ne vais pas jouer à l’apprenti sorcier en vous donnant un objectif de cours à fin 2020.

Stratégie à long terme

Tant que mes indicateurs ne me renvoient pas de signal baissier, je continuerai d’acheter régulièrement des ETF. Cette stratégie à le don d’être extrêmement simple à mettre en place, et ne demande que quelques minutes d’attention par semaine.

Une partie de mon épargne est donc redirigée automatiquement vers mon PEA. L’objectif est d’acheter des trackers sur le S&P 500 et le Nasdaq 100 indépendamment de leur niveau de valorisation.

Stratégie de swing-trading sur indice

En 2019, j’ai acheté systématiquement acheté des contrats CFD lorsque le Nasdaq revenait sur des supports à long terme. Cette stratégie, couplée avec un peu d’effet de levier, a été extrêmement rentable pour mon modeste compte de trading.

Encore une fois, je prends mes décisions d’acheter en fonction de deux paramètres :

- la lecture des indicateurs à long terme, que je publie chaque semaine,

- l’analyse des supports et des résistances.

Toujours dans la tendance, je profite d’un repli (comme un Tweet de Trump) pour prendre position. J’attends patiemment que les marchés viennent toucher un support graphique.

Par exemple, ma prochaine zone d’achat sur le Nasdaq correspond à l’ancienne résistance (devenue support) autour des 8000 points.

Des idées de trading pour investir en 2020

Attention aux Small Caps !

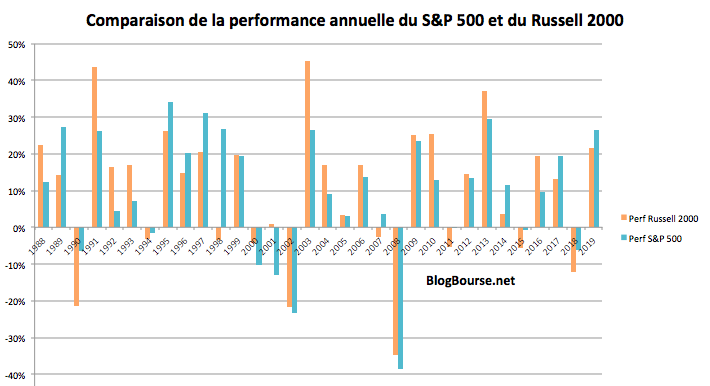

En 2019, les petites capitalisations boursière ont réalisé une performance inférieure aux grandes sociétés. J’ai donc comparé la performance du S&P 500 (les grosses capitalisations) avec le cours du Russell 2000 (l’indice de référence pour les Small Caps) depuis 1988.

Il est intéressant de constater qu’après un marché baissier, les petites et moyennes capitalisations sur-performent le S&P 500 (1991, 1992, 1993 puis 2003, 2004, 2005 et enfin 2009, 2010). Mais dans la seconde partie du cycle, ce sont les grandes entreprises qui réalisent les meilleures performances boursières.

Après 10 ans de hausse continue, personne ne peut contester que nous sommes plus proche de la fin du cycle que du début. Les investisseurs qui achètent des smallcaps doivent donc être extrêmement prudent dans leur choix.

Les actions à suivre en 2020 ?

Plus les années passent et moins j’ai d’actions dans mon portefeuille, ma fainéantise me pousse inlassablement vers les ETF. Cependant je conserve quelques titres dans ma watchlist, que je repère grâce à mon screener bourse.

Ces quelques idées sont données à titre informatif. Au moment de rédiger cet article, je n’avais aucune position acheteuse/vendeuse sur ces titres.

Le secteur pétrolier et para-pétrolier

Les entreprises opérant dans l’énergie souffrent en bourse depuis plusieurs années. Par exemple le S&P 500 Energy baisse de 25% sur les 5 dernières années.

Et si l’année 2020 annonçait le renouveau des entreprises pétrolières et para-pétrolières ?

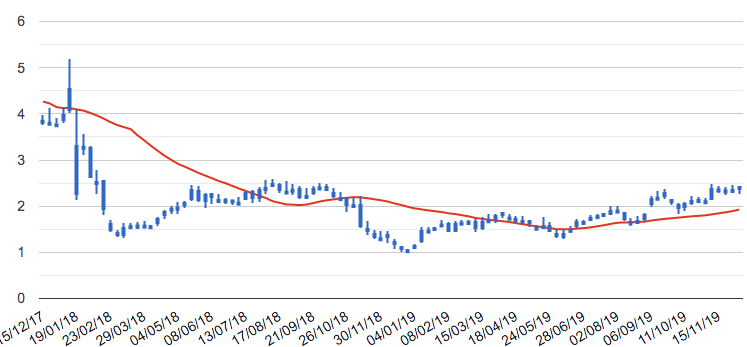

Dans ce secteur, je m’intéresse notamment à CGG. Cependant cette entreprise est ultra-spéculative ! En effet, le parcours de CGG a été plus que chaotique ces dernières années, ruinant les actionnaires à coup d’augmentation de capital dilutive.

Cependant, CGG connait un beau parcours boursier cette année avec un gain de +140%. L’entreprise spécialisée dans l’exploration du sous-sol pourrait même dégagé des profits dès 2019.

Graphiquement, je surveille la résistance à 2,5€. Une cassure de cette résistance avec du volume pourrait signifier le début d’une phase d’avancée pour CGG.

Les équipementiers automobiles

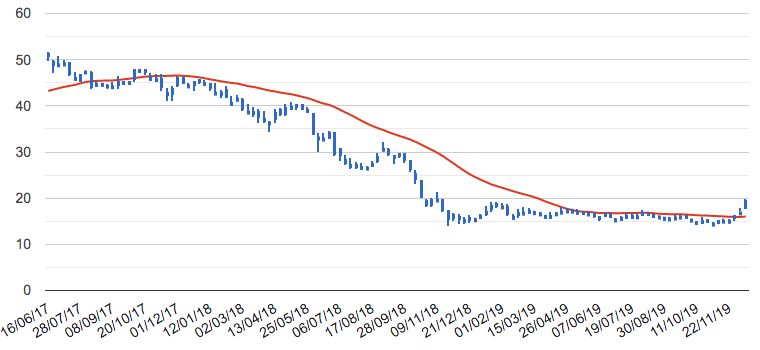

Le secteur des équipementiers automobiles a connu une incroyable phase d’avancée depuis 2009. Mais la guerre commerciale a mis un coup de frein dans la progression du secteur. Les équipementiers ont logiquement corrigé depuis le début du printemps 2018.

Je suis avec beaucoup d’attention l’évolution du cours d’Akwel (ex MGI-Coutier). Le spécialiste des fluides automobiles connait une croissance soutenue depuis 2009. L’endettement est maitrisé et surtout l’ETI profite d’opportunité de marchés pour réaliser des opérations de croissance externe (acquisitions).

Graphiquement je constate que la phase de fondation dure depuis maintenant 1 an. La moyenne mobile s’est redressée et la force relative est repassée en territoire positif.

Pierre et vacances

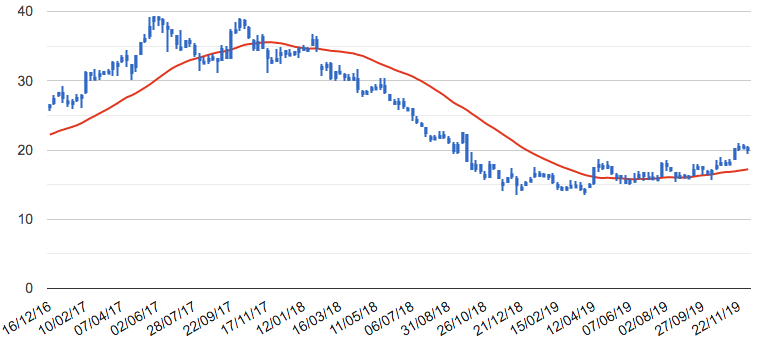

Le spécialiste des résidences de vacances souffre en bourse depuis la fin 2017. Le cours de Pierre et Vacances a été divisé par 3 en seulement quelques trimestres.

En effet, la société n’a pas gagné d’argent depuis 8 ans… Le nouveau directeur général planche sur un plan stratégique « ambitieux » selon ses dires. Il sera présenté d’ici la fin du premier trimestre 2020.

Par ailleurs les derniers chiffres publiés par la société montrent une amélioration de l’efficacité opérationnelle. En effet, le résultat opérationnel de la société a été multiplié à 3 en 2019.

Ce retour à la profitabilité pourrait faire de Pierre et Vacances le recovery de 2020 ! Graphiquement, je note une résistance sur la zone des 20 euros. Une cassure de cette résistance avec du volume est à surveiller.

Investir en 2020 : restez prudent !

Je rappelle que ces quelques idées d’investissement ne doivent pas être recopiées bêtement. De nombreux événements peuvent venir valider ou invalider ces théories.

En 2020, mes investissements boursiers seront toujours réalisés en appliquant la stratégie de Stan Weinstein, c’est à dire en suivant la tendance.

Et comme vous le savez, la tendance sur une action peut rapidement changer. Chaque jour qui passe nous rapproche de plus en plus de la fin de cycle, il convient donc d’être particulièrement rigoureux dans nos choix d’investissement.

Je vous conseille de lire chaque dimanche, mon analyse des marchés US. Vous pouvez également vous abonner à la newsletter pour recevoir des idées de trade sur indice ou sur action.

Par ailleurs, si vous avez des idées de trade pour 2020, n’hésitez pas à le partager dans les commentaires !

Bonjour,

Concernant les équipementiers automobiles, je partage votre opinion sur AKWEL. Mais j’ai préféré initier une position sur Plastivaloire qui a surréagi à la baisse après une annonce de résultats, le cours actuel est à seulement 6,4 fois ce résultat avec une tendance graphique en bas de son canal de tendance haussier…

Bonjour Dom,

Graphiquement Plastivaloire est beaucoup moins propres qu’Akwel. Moyenne mobile à 30 semaines descendantes et force relative négative.

https://screener.blogbourse.net/cours-plastivaloire.html

Si le marché des équipementiers auto devait connaitre une phase de hausse en 2020, je pense qu’Akwel en profiterait d’avantage que Plastivaloire.

Affaire à suivre

Alexandre

Le graphique de Pierre et Vacances est vraiment très propres, affaires à suivre.

Que pensez vous de l’action Catana ? L’entreprise a publié d’excellents chiffres début décembre.

Bonjour Max,

Effectivement le graphique de Catana Group est très intéressant.

Après 18 mois de phase 3, l’action semble bel et bien prête pour conquérir de nouveaux sommets.

Cassure de sa résistance à 3.75€, moyenne mobile qui se redresse et force relative positive !

Alexandre

Très belle analyse.

Je vais lire votre blog quotidiennement afin de m’améliorer en bourse et m’aguerrir.

Je reste attentif à une amélioration de BEN mais, il reste du chemin.

Merci pour ces précieux conseils !

Bonjour Jé,

Merci pour votre commentaire. Beneteau amorce à peine sa phase de fondation après 18 mois de baisse.

Je pense qu’il est encore trop tôt pour rentrer sur le titre.

La configuration graphique de Catana (voir commentaire ci-dessous) est beaucoup plus intéressante.

Alexandre

Merci à vous pour ces infos.

De rien!

vu la descente archos elle va exploser tout en 2020 ce commence en ce moment

Peut être qu’Archos va exploser en 2020 mais pour le moment, c’est beaucoup trop tôt pour passer acheteur sur la société…

Archos fait fasse à de graves difficultés financières et cherche de nouvelles sources de financement.

Graphiquement, l’action est en phase de chute (moyenne mobile qui baisse, force relative négative) et personne ne sait où cette baisse va s’arrêter.

aussi auplata en 2020 va faire un carton

Auplata a la particularité de baisser quand le cours de l’or monte… c’est plutôt mauvais signe, la force relative est négative > il faut donc éviter cette action