Que dire sur cette année 2020 ? Pandémie, crise économique, krach boursier, complotisme, limitation des libertés, endettement, élections US, Brexit, etc. Et malgré toutes ces réjouissances, les marchés boursiers terminent l’année sur des niveaux records !

La performance annuelle des indices US est tout simplement dingues :

- Nasdaq 100 : +45%

- Russel 2020 : +18,5%

- S&P 500 : +15%

- Dow Jones 30 : +6%

En 2020, les gouvernements ont pris la décision de mettre l’économie sous cloche pour limiter la propagation du virus. Par conséquent, les banques centrales ont déversé un torrent de liquidité sur les marchés pour sauver le système de la faillite.

Bref, même si j’aimerai oublier cette année, il y a quand même de nombreux enseignements à tirer de cette année 2020.

Mes résultats 2020

Première bonne nouvelle, en faisant mon suivi trimestriel, je me suis aperçu que mes investissements boursiers venaient de passer pour la première fois les 100.000€ ! Un premier milestone vers la liberté financière.

Le PEA chez Bourse Direct

Le PEA gagne 18% sur l’année 2020. Un résultat incroyable au regard des nombreuses erreurs que j’ai commis cette année. Au premier semestre, j’avais notamment vendu mes ETF à levier au pire moment, avant de racheter ma position 10-15% plus haut.

Le second semestre aura également été marqué par ces erreurs, dictées par l’émotion plutôt que par la raison. Alors oui, 18% est un résultat inespéré, mais dans le même temps, notre ETF de référence, le LQQ a gagné 70% sur l’année. La loose…

L’un des enseignements de 2020 aura été de réduire le levier du PEA. J’ai ainsi fait le choix de réduire ma part de LQQ pour acheter du S&P 500 (PE500) et du Nasdaq 100 (PUST), sans levier. À terme, le LQQ devrait toujours peser au moins 50% du PEA.

L’objectif est de réduire la volatilité du portefeuille et donc de mieux maitriser mes émotions, pour éviter les erreurs de 2020.

Le compte titre Lynx

En 2020, j’ai également débuté le trading sur d’options. Le compte Lynx gagne 4% depuis son ouverture (septembre 2020), mais je reste en rodage.

Je suis plutôt satisfait de cette performance, tout en sachant que la baisse du dollars a très largement réduit mes gains. A taux de change contant, la performance 2020 aurait été proche des 8% !

La stratégie est simple puisqu’elle consiste à vendre de put (couvert par du cash) pour encaisser des revenus récurrents (prime). Puis de réinvestir ces primes dans des actions à dividendes.

J’ai notamment acheté des actions Realty Income (la reine des dividendes mensuels). Prochaine cible, le laboratoire Pfizer (vente de put à 34$ en cours). L’objectif ultime serait de générer une rente mensuelle de 2000€ (ou 2400$) chaque mois.

Le compte CFD sur IG

Cette année, j’ai très peu utilisé les CFD à cause notamment de la forte volatilité des indices. Pendant le corona krach, j’ai utilisé mon compte CFD pour acheter sur des supports et sortir très vite. Ce trading m’a permis d’accumuler une plus value confortable de 25% (alors que le marché s’écroulait).

Mais au mois de septembre, j’ai utilisé mon compte CFD pour couvrir mes autres positions en shortant le Nasdaq. Associé à un levier élevé, ce short s’est transformé en perte de -10% environ. Par conséquent, le compte termine sur un gain d’environ 15% en 2021.

Cependant depuis quelques semaines, je réfléchis de plus en plus à fermer ce compte pour réallouer les capitaux sur le compte options. Je ne sais pas pourquoi mais quand je prends position sur CFD, cela me génère beaucoup de tensions. Je coupe trop rapidement mes gains et mes pertes…

Les perspectives 2021

Bon maintenant, il est l’heure de dire adieu à cette année 2020, de remettre les compteurs à 0 et de préparer son portefeuille pour 2021.

Nous ne sommes pas dans un nouveau cycle haussier

En lisant la presse spécialisée et le Twitter Stock Exchange, je vois souvent les intervenants dire que nous entrons dans un nouveau bull market (marché haussier), d’un nouveau cycle économique, etc.

Pour moi, nous ne sommes pas dans un nouveau cycle économique, et sommes toujours dans le marché haussier, initié mi 2009.

Le krach boursier de février/mars 2020 n’a pas été provoqué par un éclatement d’une bulle financière. La baisse de la bourse résulte plutôt d’une correction normale des marchés, amplifiée par la panique généralisée des petits porteurs (pandémie).

En effet, à aucun moment nous n’avons connu de phase de distribution. Phase pourtant caractéristique de chaque fin de cycle haussier. Pour détecter ces phases de distribution, j’utilise notamment la ligne des avancées / déclins (popularisée par Stan Weinstein).

Et comme on peut le voir sur le graphique ci-dessous, il n’y a aucune divergence significative (plusieurs mois) en février.

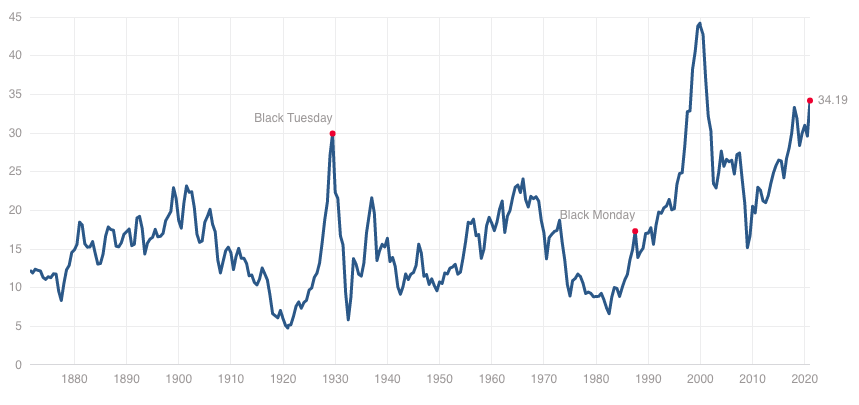

De plus, les valorisations restent très élevées, notamment sur les entreprises de la tech. Le PE Shiller du S&P 500 est à 34, on est loin des soldes !

Donc penser que l’on entame un nouveau cycle économique, synonyme d’un marché haussier de 5-10 ans, est une grave erreur. Nous sommes dans la continuité des années passées. Et donc nous nous rapprochons inlassablement du prochain marché baissier.

Les indicateurs clés à suivre en 2021

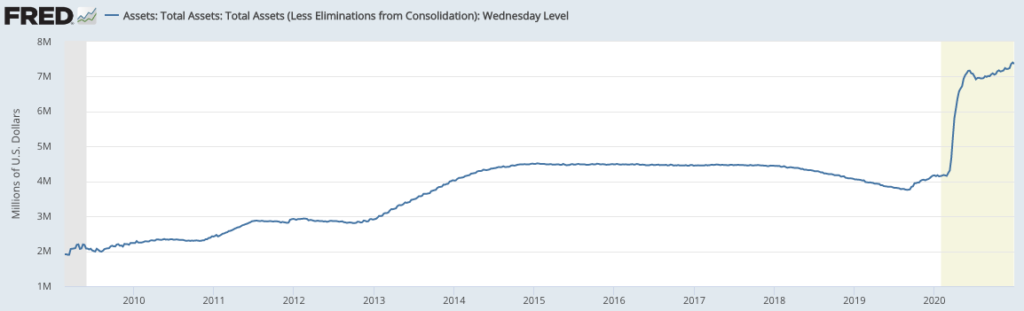

Comme évoqué au début de cet article, les marchés sont véritablement administrés par les banques centrales qui déversent chaque mois, des dizaines de milliards sur les marchés.

Pour moi, le premier indicateur à suivre est l’évolution du bilan de la Fed. Plus la banque centrale américaine imprime de monnaie (et qu’elle rachète des actifs) et plus, la taille de son bilan va augmenter. Aujourd’hui, le FED totalise 7,300 milliards de dollars d’actifs !

Ces milliards de dollars injectés dans le système réduise le rendement des actifs sans risque (obligation d’État), et par conséquent, augmente la valeur des actifs risqués.

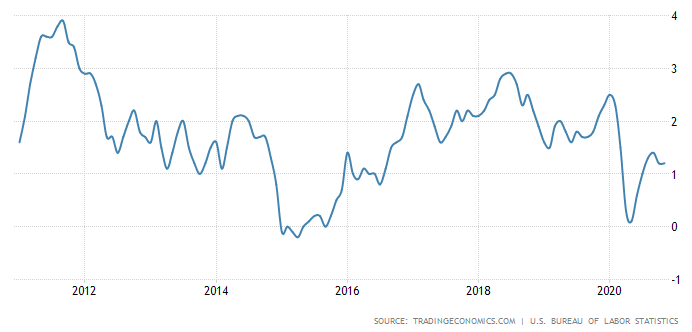

La question serait donc qu’est ce qui pourrait ralentir les achats de la FED ? Un retour de l’inflation ! Pour éviter que les prix ne partent dans une spirale inflationiste, les banques centrales pourraient être amené à réduire leur achat d’actif et même à augmenter les taux.

Par conséquent, les placements à revenu fixe (obligation) deviendraient plus intéressants que les placements à revenu variable (les actions).

Mais pour le moment, le risque inflationniste est encore loin d’être une source d’inquiétude outre Atlantique.

Ma gestion de portefeuille en 2021

En 2021, je ne compte pas faire évoluer la gestion de mon portefeuille. J’ai trouvé un bon compromis entre capitalisation (via des ETF) et génération d’un revenu récurent (ventes d’options).

Mon épargne sera toujours tourner vers la bourse pour profiter au maximum de la rentabilité offerte par les actions à long terme. La diminution du levier sur le PEA devrait me permettre de faire moins d’erreurs (dictées par mes émotions).

En ce début d’année, je reste haussier sur les indices. Mais je n’hésiterai pas à réévaluer mes positions en fonction de ce que me dira mon poids des évidences, donc ne ratez pas les débriefs hebdo des marchés US.

Un bilan 2020 du blog

Tout d’abord un point sur les statistiques du blog.

- 67 articles publiés en 2020 (178 articles depuis la création)

- 515 commentaires validés en 2020 (590 commentaires depuis la création)

- 63.000 visiteurs et 93.000 pages vues en 2020

Après le krach pétrolier (baril de WTI à -37$), il n’est pas étonnant de voir que les deux articles les plus lus sont :

Je suis très content de ces statistiques et de tous les échanges que je peux avoir dans les commentaires ou par email. Cependant, le blog prend beaucoup de temps (3-4 heures pour la rédaction de chaque article). Temps que je ne peux donc pas consacrer à d’autres projets plus « rentables » (backtests, lectures, sports, etc.).

Cependant, il serait idiot d’abandonner ce beau projet après tant d’effort, je devrais plutôt capitaliser sur tout le travail réalisé jusqu’à aujourd’hui. Après une discussion avec un lecteur, j’avais pensé à le monétiser et plusieurs sources de revenus s’offrent à moi :

- publicité adsense,

- affiliation pour des brokers,

- articles sponsorisés.

Mais j’aurais un peu l’impression de vendre mon âme au diable. Reste l’infoprenariat, mais la vente de formation ne m’enchante guère. On ne va pas se mentir, quelques bons bouquins suffisent pour apprendre tous les fondamentaux.

En tout cas, je suis ravi d’avoir passé cette année 2020 avec vous, et je vous souhaite le meilleur pour 2021 ! N’hésitez pas à partager dans les commentaires vos idées d’investissement pour 2021.

Merci Alexandre, pour ce retour mais surtout pour le temps que tu investis (sans mauvais jeu de mots…) dans ce blog.

Je te souhaite mes meilleurs vœux pour cette nouvelle année 2021 !!

Merci Nicolas, je te souhaite également une très bonne année 2021 !

Encore un super article !

Bonne année et encore merci pour tout 😉

Ps : les publicités (sauf si elles deviennent envahissantes) sont à mon sens un moindre mal pour tout le travail effectué sur ce blog !

Merci Jérémy, bonne année à toi.

meilleurs voeux

Merci titbern et bonne année à vous également

Salut Alexandre,

Merci pour ce bilan et cette franchise ! Ça m’a fait penser à l’article que tu avais avorté sur « l’éloge de la patience » ou quelque chose comme ça. J’ai fait le même genre d’erreurs cette année avant d’en arriver à la même conclusion. Et je me demande tjs ce que tu voulais mettre exactement dans cette article. Même si j’imagine qu’il en allait de « garder le cap » en gros.

Merci pour la qualité de ton travail tout au long de l’année. C’est toujours un grand plaisir de lire tes articles. Et félicitations pour le succès de ce blog !

Comme Jérémy, de la publicité ne me paraîtrait pas déplacé. Tout travail mérite salaire.

Bonne année à toi et ta famille !

Nico

Hello Nico,

Oui, c’était un article nommé Bourse : Éloge de la paresse et de la passivité ! Et en gros, comme tu le dis, la conclusion était de garder le cap. D’arrêter de se poser des questions méta physiques et de suivre le mouvement long terme des marchés.

Je te souhaite également une excellente année 2021.

Alexandre

Salut Alexandre,

Encore un super article ! Un énorme merci à toi!

Je te souhaites mes meilleurs vœux pour cette nouvelle année, avec un bon pourcentage de réussite en Bourse !

Concernant la publicité adsense ce n’est pas gênant si ce n’est pas envahissant.

Pour les articles sponsorisés pourquoi pas tant qu’ils sont minoritaires et il faut que ce soit annoncé en début d’article.

L’affiliation si c’est accompagné d’une offre exclusive je ne vois pas en quoi c’est gênant. Cela va même servir à beaucoup de lecteurs.

Thierry

Bonjour Thierry,

Merci pour ton commentaire, et bonne année 2021.

Pour la publicité, on verra ce que ça donne. J’ai peur qu’Adsense affiche des publicités pour des brokers / services de trading malhonnêtes.

Gagner de l’argent, oui mais pas en vendant des escroqueries ^^

Bref, je ferai surement quelques tests cette année.

Alexandre

Meilleurs vœux Alexandre !…

Bonjour Dom,

Je te souhaite également une excellente année 2021 !!

Alexandre

Meilleur vœux et merci pour tous ces articles.

Merci Yoann et bonne année à toi aussi !

Bonjour,

J’aimerais avoir votre avis sur le LQQ.

Pensez-vous qu’il est raisonnable d’en acheter maintenant où est-ce la fin d’un cycle ?

Merci

Bonjour Yoann,

Personnellement, je suis toujours acheteur du LQQ.

Il est clair que nous sommes plus proche de la fin de cycle que du début, mais aujourd’hui il n’y a pas de risque immédiat de retournement. Les phases de distribution majeur durent à minima 3 à 5 mois.

Cependant, il n’est pas facile d’acheter sur les plus hauts historiques, donc je vous conseillerais plutôt d’adopter une approche DCA (achat régulier pour le même montant) pour lisser votre point d’entrée.

Alexandre

Bonjour Alexandre,

Merci pour ces conseils

Yoann

Bonjour Alexandre

Je vous ai déjà contacté, semble-t-il, mais je n’ai pas eu de réponse. Je retente ma chance.

j’organise un carnaval d’articles en janvier.

Le thème et les détails sont sur cette page : https://www.trading-attitude.com/meilleurs-conseils-pour-vos-finances

Souhaitez-vous y participer ?

Cordialement

Michel

Bonjour Michel,

Toutes mes excuses, je viens de trouver vos deux commentaires dans les SPAM wordpress…

Je vous ai envoyé un email.

Alexandre

Bonjour, merci pour ce bilan. Je pense perso que les cycles économiques, l’inflation n’ont aucun intérêt pour celui qui veut investir en bourse. Cela fait des années que je suis la bourse et survit à des krachs. Il y a toujours des actions qui montent. Soit beaucoup, soit très peu pendant les krachs. Seule l’analyse technique permet de choisir simplement les bonnes actions.

L’analyse économique est intellectuellement intéressante, mais cela me semble une perte de temps. Par expérience. Chacun sa méthode…

Merci Michel pour ton partage d’expérience.

Je suis d’accord, l’analyse macro économique sert très peu pour investir en bourse (ça sert uniquement à paraitre intelligent)…

Cependant, dans mes prises de position, j’utilise beaucoup la méthode de Stan Weinstein. Et dans ses prises de décision, il conseille de ne pas de mettre contre le marché. Même s’il est possible de trouver des actions haussières pendant un krach, on est clairement à contre courant.

Il faut donc être extrêmement prudent et expérimenté !

Perso, je préfère aller dans le sens du vent.

Alexandre

J’ai beaucoup aimé votre article. En effet on est peut-être pas au début d’un nouveau long marché haussier, néanmoins il ne faut pas pour autant garder tout en cash en attendant un marché baissier! Continuez d’investir progressivement mensuellement est sans doute la meilleure attitude à adopter, et c’est nettement moins prise de tête!

Merci Julien pour votre commentaire.

Il est vrai que l’approche DCA est probablement la meilleure manière d’investir son cash.

Méthode simple et efficace pour ne pas se poser de questions méta-physiques.

Alexandre