Je suis sûr que vous avez déjà entendu parler d’un trader sur options qui est devenu riche du jour au lendemain, et/ou d’un trader qui a tout perdu en quelques minutes avec ce produit.

Les contrats d’options intriguent autant qu’ils effrayent les investisseurs. Je me rappelle à la FAC, la première chose qui était enseignée sur les options pouvait être résumé en deux points :

- achat d’option : perte limitée et gain illimité

- vente d’option : perte illimitée et gain limité

Cette première approche n’est pas très engageante. D’ailleurs, suite à ce cours, je me suis dit qu’il n’y avait absolument aucun intérêt à vendre des options. Mais il ne faut pas oublier que les options ne sont que des instruments dérivés.

Il existe des options pour à peu près toutes les classes d’actifs : indices, actions, taux d’intérêts, matières premières, etc. Quand vous tradez une action ou un indice, le risque peut également être illimité.

Dans les faits, vendre une option put aura exactement les mêmes conséquences que de placer un ordre d’achat limite. Si le prix de l’action s’écroule, la perte sera identique pour le vendeur d’option put et l’acheteur de l’action… Même chose pour le vendeur d’option call et le vendeur à découvert !

Au cours de prochaines minutes, je vous détaillerai pourquoi il faut adopter des règles strictes et les règles que je me suis fixé pour trader les options.

Pourquoi il est important de se fixer des règles

Le principal risque des options réside dans l’effet de levier, qui peut s’avérer dévastateur.

D’ailleurs, laissez moi vous raconter l’histoire tragique de ce jeune trader sur options. En 2020, suite au coronakrach, de nouveaux spéculateurs sont arrivés sur les marchés financiers. Poussés par l’avidité et des applications addictives (type Robinhood), Alexander E. Kearns s’est mis à trader les options.

Le jeune homme a notamment pris des positions sur l’action Amazon, via la vente de 3 put spread. Cette stratégie permet de vendre un put tout en se protégeant contre une baisse du titre. En théorie, le gain et le risque sont donc limités.

Sauf que le titre Amazon va clôturer entre sa vente de put (ordre d’achat) et sa protection (achat du put). Le jeune homme se retrouve donc acheteur de 300 actions Amazon (100 actions par option vendues).

À ce moment-là, l’action Amazon se négocie 2600$ pièce, soit un achat de plus de 750.000$, alors que son compte valait à peine 16.000$ ! Le jeune homme se retrouve avec une dette de 730.000$ sur son compte de trading. Ne comprenant pas ce qui lui arrive, le jeune homme panique et met fin à ces jours.

Cette histoire est vraiment tragique. D’autant plus qu’en respectant quelques règles de base, jamais le compte de ce jeune trader n’aurait atteint une telle perte.

Mes règles pour trader les options

1. Écouter ce que me disent les marchés

Chaque semaine, je fais une analyse des marchés. Au cours de cette analyse, je vais notamment suivre ce que j’appelle mes 4 cavaliers de l’apocalypse :

- le prix,

- la participation,

- la volatilité,

- le sentiment de marché.

Ces 4 informations sont censés me permettre de timer un marché baissier durable, en d’autres mots un krach boursier. Cette analyse est donc mon point de départ pour trader les options et surtout définir mon biais (haussier ou baissier).

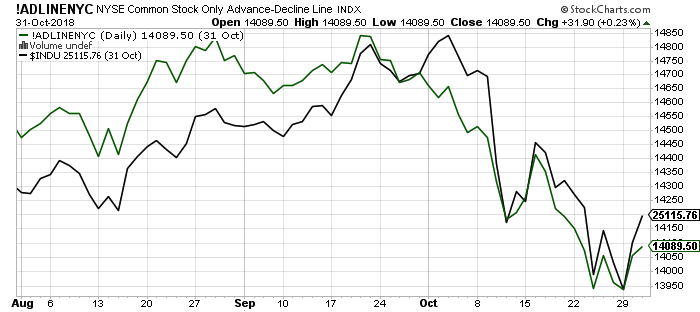

Une divergence significative (minimum 4 mois) de la ligne des avancées / déclins a très souvent été suivie par une forte chute des indices mondiaux. Une divergence moins significative (plusieurs semaines) peut également être suivie par une forte baisse des indices (20% maximum).

Par exemple, en 2018, l’A/D Line va enregistrer un plus haut fin aout (courbe verte), tandis que le Dow Jones 30 (courbe noire) atteindra son sommet début octobre. Quasiment un mois et demi de divergence. Puis les marchés s’écrouleront de quasiment 20% les semaines qui suivront.

Pour éviter la catastrophe, en cas de divergence de l’A/D Line de plusieurs semaines, il conviendra de couper toutes les positions haussières sur les échéances supérieures à 20 jours. Et cela peut importe le profit ou la perte latente.

2. Ne pas me mettre face au marché

J’utilise les options pour générer un profit récurrent à court terme, il s’agit d’une activité purement spéculative. Par conséquent, j’ai une haute aversion à la perte. L’objectif est donc de maximiser mon risque de gain en tradant dans le sens de la tendance à moyen / long terme.

Parfois, il peut être intéressant d’acheter une action qui affiche une tendance moyen terme à la baisse. Par exemple, j’ai acheté l’action Total pour ses fondamentaux alors qu’elle était dans une tendance baissière.

Cependant sur option, je prends position à court terme, mes prises de positions durent maximum 45 à 60 jours. Donc pour maximiser mon taux de réussite, il est primordial de trader dans le sens de la tendance. Pour définir la tendance, j’utilise notamment la classification de Stan Weinstein et la loi de Dow.

Par conséquent :

- Ne pas mettre en place de stratégie baissière sur un titre haussier (en phase 2),

- Ne pas mettre en place de stratégie haussière sur un titre baissier (en phase 4).

3. Suivre le sens de la volatilité

Pour trader les options, il y a une règle fondamentale à connaître. La décision d’acheter ou de vendre une option doit être dictée par la volatilité.

- Volatilité implicite élevée : vendre des option

- Volatilité implicite faible : acheter des options

Optimiser le risk

Il est extrêmement important de respecter cette règle. Pour bien comprendre le trading d’option, il faut comprendre le concept de retour à la moyenne. Après avoir atteint un extrême à la hausse ou à la baisse, la volatilité finit par revenir à sa moyenne historique.

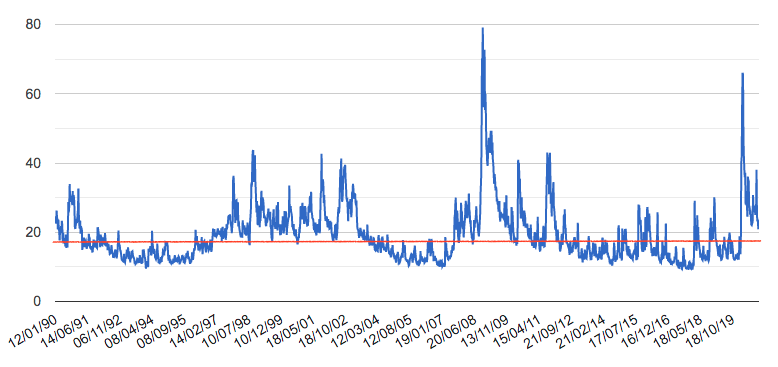

Par exemple, si on regarde l’évolution du Vix, qui mesure la volatilité implicite des options sur le S&P 500 depuis sa création (1990). On peut constater que sa valeur médiane est de 17.

Donc la moitié du temps, le Vix est en-dessous de 17 et l’autre moitié du temps, le Vix est au-dessus de 17. Et on peut aisément constater que lorsque le Vix est sur un extrême (haussier ou baissier), il va finir par revenir à la moyenne.

Acheter de la volatilité lorsque celle-ci est déjà élevée offre donc un risk/reward désastreux. Plus la volatilité est élevée et plus, elle risque de retourner à sa moyenne.

Même chose pour la vente la volatilité, il serait inconscient de vendre de la volatilité alors celle-ci s’approche de ses plus bas. D’autant plus que la volatilité ne peut pas descendre en-dessous de 0.

Optimiser le reward

Par ailleurs, la volatilité implicite est l’une des composantes qui permet de pricer une option. Plus la volatilité est élevée et plus l’option vaudra chère, et inversement, plus la volatilité sera faible et moins l’option sera coûteuse.

Pas besoin de vous faire un dessin. Pour optimiser vos gains, il vaut mieux acheter quelque chose de pas cher et vendre quelque chose de cher.

Les pièges à éviter

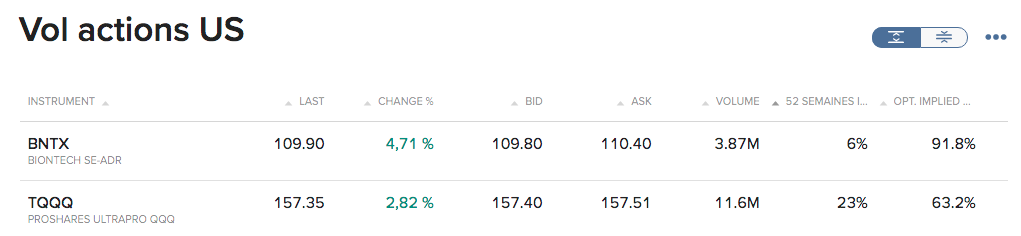

Chaque actions ou indice aura son propre profil de volatilité. Par exemple, une société comme Tesla sera très volatile, tandis qu’une entreprise comme Realty Income sera nettement moins volatile. L’erreur serait de s’arrêter à ce constat et de vendre des options sur Tesla et d’en acheter sur Realty Income.

Regardez plutôt cette image. On peut noter que l’action BNTX a une volatilité implicite de 91,8% (dernière colonne) ! En apparence cela pourrait semblé élevé, mais si on classe cette volatilité par centile, on constate que sur les 52 dernières semaines, la volatilité est plus faible seulement 6% du temps.

BNTX n’est donc pas un bon candidat pour la vente d’option, malgré une volatilité en apparence élevée.

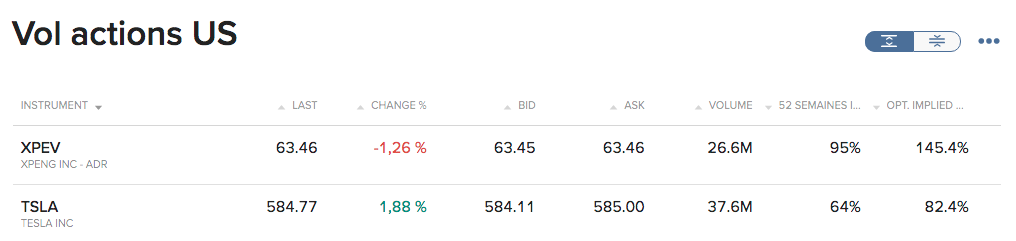

Par contre Tesla pourrait être un bon candidat à la vente d’options. La volatilité est élevée et elle est classée sur son 64e centile.

Bref, pour résumer :

- Acheter des options quand la volatilité et le prix sont faibles

- Vendre des options quand la volatilité et le prix sont élevés

4. Un strict money management

Même si je trouve une option intéressante, il faut faire attention au money management. Nous avons vu que l’option Tesla pouvait être une bonne opportunité de vente d’option, mais attention, l’option Tesla nécessite beaucoup de capital.

Pour rappel, 1 option = 100 actions. Au cours de 585$, un contrat dans la monnaie représente une valeur de 58,500$ (nominal). Et oui, plus le prix de l’action est élevé, et plus le capital requis sera élevé. La valeur nominale pour une option Amazon, il faudra compter 320.000$ !

Personnellement, j’ai décidé de fixer mon money management en fonction des stratégies.

Achat d’option

L’achat d’option est la stratégie la moins risquée. En fait, votre risque est limité au premium que vous avez payé initialement. Si l’option termine en dehors de la monnaie (en-dessous du strike pour un call et au-dessus du strike pour un put), alors mon option vaudra 0.

En trading d’option, l’acheteur va gagner beaucoup mais rarement (c’est l’inverse pour le vendeur). Et oui, le gain de l’acheteur est illimité et sa perte limitée. Par conséquent, il convient d’avoir un money management stricte pour éviter qu’une mauvaise série de trade ne mange le capital.

Dans ce cadre, chaque achat d’option devra représenté au maximum un risque de 2 à 3% ! Par exemple, pour un capital de 50.000€, je pourrai acheter une option valant 1.000 à 1.500€ maximum.

Vente d’option couverte

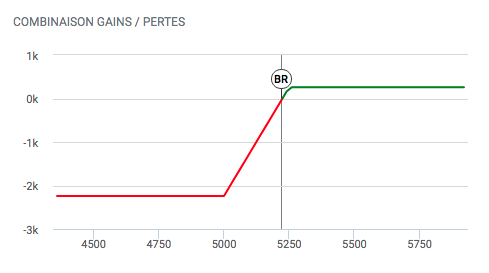

Les ventes d’option concernent notamment les stratégies de type Credit Spread et Iron Condor. La vente d’option sera couverte par un achat d’option un peu plus bas. Par exemple, sur un Credit Put Spread CAC 40, je vais :

- vendre un PUT à 5250 (crédit de 64€)

- acheter un put à 5000 (débit de 33€)

Je recevrais donc une prime de 31€ (64 – 33). Et ma perte maximale de sera 219€ (5250 – 5000 – 31). En effet grâce à l’achat du put, ma perte maximale est connue à l’avance, comme vous pouvez le voir sur le graphique ci-dessous.

Pour les opérations de ventes d’options couvertes, je me suis fixé un risque maximal par trade de 5% du capital.

Attention aux options de type américaine, qui peuvent être exercées à n’importe quel moment par l’acheteur. Pour ces options, l’engagement devra à minima être couvert par 30% de cash.

Autre précaution, les ventes d’options couvertes devront être obligatoirement clôturées quelques heures avant l’échéance. En effet, les acheteurs d’options ont 1 à 2h après la clôture des marchés pour assigner le vendeur. De plus, le cours des actions continuent de bouger après la fermeture des marchés.

Par conséquent, une option hors de la monnaie (à la clôture) peut devenir dans la monnaie (post clôture). Par sécurité, il conviendra donc de clôturer manuellement le trade pour encaisser le gain ou la perte.

Vente d’option nue

La vente d’option est la plus dangereuse des stratégies, mais il faut comprendre qu’une vente d’option correspond à un ordre d’achat (put) ou de vente (call) à une date (échéance) et à un prix (strike) convenus à l’avance.

Si la vente termine dans la monnaie, j’aurai donc l’obligation d’acheter ou de vendre l’actif au prix convenu. Pire encore dans le cadre d’une option de type américaine, je peux être assigné à n’importe quel moment par l’acheteur de l’option. D’autant plus que mon risque est en théorie illimité.

Alors pour éviter tout accident, je m’interdis de prendre n’importe quelle vente de put avec du levier. Les ventes de put devront être couvertes à 100% par du cash. D’ailleurs, j’utilise généralement la vente de put nue pour acquérir des titres cibles.

Concernant les ventes de call qui sont (pour moi) beaucoup plus risquées, elles devront être couvertes à 200% par du cash !

Pour résumer le money management :

- achat d’option : 2% de risque par trade

- vente d’option couverte :

- type européenne : 5% de risque par trade

- type américaine : 5% de risque par trade (et couverte à 30% par du cash)

- vente d’option nue :

- Put : 100% couverte par du cash

- call : 200% couverte par du cash

Conclusion

Warren Buffett s’est fixé deux règles en bourse :

La règle numéro 1 est de ne jamais perdre d’argent. La règle numéro 2 est de ne jamais oublier la règle numéro 1

Warren Buffett

L’objectif de la bourse est de faire fructifier mes économies, en apportant du capital (actions / ETF) ou des garanties (options). Je ne suis pas en bourse pour connaître des émotions fortes, pour gagner 1 million sur 1 coup, etc. La bourse casino finira tout au tard par vous tuer (au sens propre, comme au figuré).

Je pense qu’en appliquant ces quelques règles élémentaires à mon trading d’options, j’ai de grande chance de performer à long terme, sans me mettre dans le rouge, ni frôler la faillite.

N’hésitez pas à me dire dans les commentaires quelles sont vos règles, sur des opérations de spéculations court / moyen terme.

Hello,

Je serais intéressé par un article de ta part présentant plus en détails le marché des options, comment cela se trade, comment en acheter, quels émetteurs utiliser, etc.

Personnellement, je suis investi en CT, PEA et PEA-PME en actions et ETFs. Je ne comprends pas grand chose à ces histoires d’options. Je comprends que pour le trader, l’intérêt est le levier important, est-ce bien cela ?

Merci et auplaisir de vous lire.

Bonjour Octave,

Excellente idée d’article mais il faut que je réfléchisse à comment le structurer.

Les options sont des instruments « complexes » qui permettent de faire beaucoup de stratégies (directionnelles ou non), l’article pourrait être très long..

Merci pour cette idée (j’aurais du y penser avant).

Alexandre

Bonjour Alexandre,

J’ai commencé à m’intéresser aux options il y a peu et c’est un sujet qui me passionne. Merci beaucoup pour ton article, qui répond à bon nombre de mes questions. J’ai déjà fais quelques recherches concernant les brokers afin de voir lequel était le plus adapté (j’ai actuellement un CTO chez Degiro, qui facture 0.75 € par contrat sur l’Eurex et 0.85€ sur Euronext Paris, ce qui me semble déjà très correct). J’ai par contre plus de peine à trouver les cotations de chaînes d’option (Yahoo Finance pour les options US et Degiro pour les autres mais je cherche quelque chose de plus complet). Aurais-tu quelques conseils à me prodiguer sur ces points ?

Merci beaucoup et bonnes fêtes !

Ulysse

Bonjour Ulysse,

Pour avoir les cotations en direct, il faut payer un abonnement. Par exemple sur les marchés US, j’ai souscrit à l’offre OPRA (1.5$ par mois).

Sinon votre broker va vous afficher les cours avec 10-15mn de retard. Pour du paper trading, je pense que les cours de Yahoo finance sont suffisants (prendre la moyenne du Bid et du Ask).

Actuellement, je ne trade pas du tout les marchés européens, donc je n’ai pas souscrit à un abonnement sur ces marchés.

Alexandre

Bonjour Alexandre.

Cet article est non seulement très intéressant et formateur mais il souligne les risques avec cette dramatique histoire, pourtant cette personne se croyait protégée avec une stratégie put spread. Je n'ai pas trop compris pourquoi elle n'a pas fonctionné, pourrais-tu nous éclairer, cette information devrait intéresser beaucoup de tes lecteurs. Je découvre les options et je trouve cet instrument pationnant. Ce matin même j'achetais un call sur Amzn en Paper Trading sur IBKR, certes ce n'était une vente de put à nu mais ton article m'a fait frémir sur les conséquences. Bravo pour ton blog que je vais continuer à découvrir.

"j’utilise généralement la vente de put nue pour acquérir des titres cibles" c'est ceci que je souhaite faire pour me constituer qlq lignes de titres que je désire. Cest donc tres peu d ordre que je voudrais exécuter. Cependant j'ai un doute : est ce que la livraison physique des titres est possible chez tous les courtiers ? Il me semble que j'ai lu par exemple que les ventes de put (sur action européenne) se deboucle en "numéraire" tandis que les titres us étaient bien délivré physiquement. Y a t il une attention particulière à porter à l'échéance lorsqu'on est assigné pour acheter? Quels courtiers permet donc cette stratégie (trading des options (vente de put), peu d'ordre, et tarif accessible)?